Thời gian gần đây, vụ việc liên quan đến cổ phiếu FTM của CTCP Đầu tư và phát triển Đức Quân (Fortex) đã gây sự chú ý đặc biệt của thị trường với 27 phiên giảm sàn liên tiếp.

Đáng chú ý, có tới 11 công ty chứng khoán và 1 ngân hàng được cho là "bị hại" đã họp bàn nhận định đây là một vụ làm giá cổ phiếu. Các cơ quan quản lý cũng đã vào cuộc nhưng kết quả của vụ việc vẫn đang phải... chờ theo quy trình.

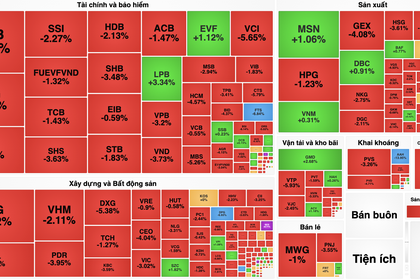

Thị trường chứng khoán với những nốt nhạc trầm

Chính thức niêm yết trên HoSE ngày 6/2/2017, cổ phiếu FTM đã có giá đóng cửa phiên giao dịch đầu tiên là 16.000 đồng/cp. Từ thời điểm đó đến cuối tháng 11/2018, FTM không có quá nhiều biến động. Tuy nhiên, ngay sau đó FTM đã bứt tốc lên mức giá 25.000 đồng/cp hồi tháng 7/2019.

Thế nhưng, các nhà đầu tư chưa kịp hân hoan đón niềm vui thì những chuỗi ngày giảm giá sâu cổ FTM bắt đầu. Thị giá FTM lao dốc từ 24.200 đồng/cp xuống còn 3.220 đồng/cp (tính đến phiên giao dịch ngày 24/9). Chuỗi giảm sàn của FTM tính đến ngày 24/9 đã là 27 phiên và chưa có dấu hiệu dừng lại, vốn hoá thị trường của Fortex tương ứng giảm 86%. Theo biên bản cuộc họp của các “bị hại”, cổ phiếu FTM đã có dấu hiệu bị thao túng giá bởi cổ đông lớn Lê Mạnh Thường (nguyên Chủ tịch HĐQT đã từ nhiệm tháng 4/2019) và các cá nhân là chủ các tài khoản tại 13 công ty chứng khoán.

Theo thống kê không chính thức thì 11 công ty chứng khoán này nắm tới 60% lượng cổ phiếu FTM đang lưu hành làm tài sản cầm cố cho các khoản cho vay. Hiện, cổ phiếu FTM đã mất thanh khoản đồng nghĩa với việc các “bị hại” cũng mất khả năng thu hồi vay. Tổng thiệt hại ước tính lên đến gần 200 tỷ đồng, trong đó có công ty mất vốn tới...80 tỷ đồng. Thiệt hại của các tổ chức này là không thể phủ nhận nhưng mỗi đơn vị tài chính đều có khoản mục “dự phòng rủi ro”, “thua keo này, ta bày keo khác” còn đối với các “bị hại” cá nhân sẽ là “cháy” tài khoản.

Thực tế, trong quá trình hình thành và phát triển thị trường chứng khoán nhiều năm qua, trường hợp các cổ phiếu mang lại đau thương cho các nhà đầu tư chứng khoán không phải là hiếm gặp. Theo các chuyên gia chứng khoán, điểm chung của các mã cổ phiếu giảm sàn liên tục là “thao túng thông tin báo cáo tài chính”, không vốn ảo thì doanh thu ảo, lợi nhuận ảo, đầu tư tài sản ảo.

Có thể kể đến sự việc khá ồn ào thao túng giá cổ phiếu DVD năm 2010, cổ phiếu MTM, cổ phiếu KSA vừa được xử lý hình sự thời gian qua. Hay vụ hàng tồn kho ảo tại Gỗ Trường Thành cách đây 2 năm khi hơn 1.100 tỷ đồng hàng tồn kho “biến mất”. Trên BCTC có hơn 350 tỷ đồng hàng tồn kho nhưng thực tế không tồn tại tí hàng nào. Sự việc đã đẩy Gỗ Trường Thành đến sát bờ vực phá sản, cổ phiếu TTF rơi vào chuỗi giảm liên tiếp, mãi mãi đánh mất niềm tin nơi các cổ đông.

Làm thế nào để thị trường chứng khoán bớt đi những nỗi đau?

Nhìn vào diễn biến của cổ phiếu FTM hiện nay, khả năng thoát hàng của các nhà đầu tư trên thị trường chứng khoán là vô vọng. Cổ phiếu FTM hiện nay không khác gì một đống giấy lộn vô giá trị. Tương tự, gần 1.500 nhà đầu tư cổ phiếu KSA, các cổ đông “công ty ma” MTM cũng đang nắm trong tay khối tài sản được coi là kỷ niệm. Khác với FTM, những nạn nhân của MTM, KSA ít ra còn có được “thành công” trên con đường tố cáo.

Tuy nhiên, câu hỏi lớn nhất đặt ra trong suốt quá trình của các sự việc vẫn là: Ai sẽ đền bù thiệt hại cho nhà đầu tư? Câu hỏi này chắc chắn sẽ không bao giờ có câu trả lời bởi ngoài dàn lãnh đạo đã bị xử phạt hình sự, thì các chủ thể liên quan đều có bằng chứng về việc đã làm đúng.

Như theo lời vị chuyên gia đã nói ở trên, thông tin trên BCTC ảnh hưởng rất lớn đến quyết định đầu tư của các cổ đông đối với một DN niêm yết. Nhưng đối với một thị trường mới nổi việc gian lận BCTC rất thường hay xuất hiện, thậm chí còn phổ biến với tỷ lệ có nơi lên tới gần 90% đối với các công ty quy mô vừa và nhỏ và Việt Nam cũng không nằm ngoài bối cảnh chung.

Tuy nhiên, cũng không có nghĩa là các công ty lớn không sử dụng những kỹ thuật gian lận và quản trị lợi nhuận tinh vi của người sử dụng BCTC. Trong khi đó, việc phát hiện gian lận trong BCTC vẫn luôn là thách thức lớn ngay cả với các chuyên gia trong lĩnh vực phân tích tài chính, thậm chí kiểm toán. Do đó, yếu tố đầu tiên để gây dựng niềm tin nơi các nhà đầu tư, minh bạch thị trường chứng khoán chính là đạo đức của các chủ thể liên quan đến mã cổ phiếu đang niêm yết trên sàn.

Ngoài ra, các chuyên gia cho rằng cũng nên “trao” quyền ngừng giao dịch cổ phiếu nếu nhận thấy giá của cổ phiếu đó cơ sự bất thường cho các Sở GDCK như nhiều thị trường chứng khoán quốc tế đã áp dụng. Việc ngừng giao dịch này nhằm "hạ nhiệt" đà tăng hoặc giảm, giúp nhà đầu tư bình tĩnh và tìm hiểu rõ hơn các thông tin tác động đến giá cổ phiếu. Hiện, các Sở GDCK tại Việt Nam chỉ có quyền ngừng giao dịch cổ phiếu khi DN mắc lỗi về công bố thông tin, thua lỗ nặng, âm vốn chủ sở hữu.

Bên cạnh đó, Sở GDCK cần yêu cầu DN có cổ phiếu tăng sốc, giảm sâu khi giải trình cần chi tiết, cụ thể và theo bộ tiêu chí đo lường “chất lượng thông tin». Đưa ra những quy định hay đạo đức nghề nghiệp là điều cần thiết, nhưng yếu tố quan trọng nhất vẫn là nằm tại chính các nhà đầu tư bởi lẽ "tiền trong túi của ta, tiêu ra sao là do bản thân ta".

Việc đầu tư cổ phiếu phải có sự tính toán, phân tích chứ không thể “nhắm mắt mua đại”, các nhà đầu tư luôn cần giữ cho mình sự tự tin, trái tim nóng cùng một cái đầu lạnh. Giá trị của những bài học mất tiền luôn là bài học đắt đỏ và vì thế cũng là quý giá nhất.