Biểu quyết thông qua Nghị quyết về xử lý nợ xấu của các tổ chức tín dụng

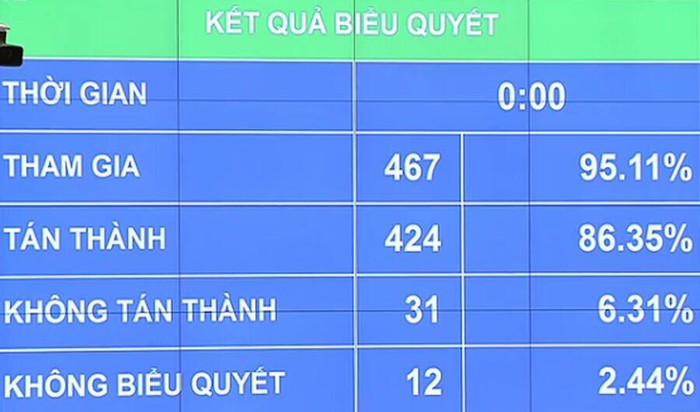

Theo kết quả biểu quyết, chỉ có 6% đại biểu (tương ứng 31 đại biểu) không tán thành nghị quyết này và 12 đại biểu không biểu quyết.

Như vậy, sau thời gian dài xem xét, “mổ xẻ” nhiều vấn đề khó khăn về xử lý khối nợ xấu “khủng” của hệ thống ngân hàng, thì Nghị quyết xử lý nợ xấu đã chính thức được thông qua, đẩy nhanh tiến độ tái cấu trúc hệ thống.

Tính đến 31/12/2016, nợ xấu nội bảng của các tổ chức tín dụng vượt trên 150.000 tỷ đồng, chiếm 2,52% tổng dư nợ. Công ty VAMC đã mua nợ xấu, nhưng chưa xử lý được còn trên 195.000 tỷ đồng, chiếm 3,29% tổng dư nợ. Tổng quy mô nợ xấu của hệ thống lên tới 345.000 tỷ đồng, chiếm 5,8% tổng dư nợ.

Nếu tính tổng cả nợ xấu nội bảng, nợ có nguy cơ tiềm ẩn và nợ bán cho VAMC chưa được xử lý thì tổng nợ xấu trong toàn hệ thống là 10,08%, tương đương khoảng 600.000 tỷ đồng

Trình bày báo cáo giải trình và tiếp thu ý kiến của đại biểu , Chủ nhiệm Ủy ban Kinh tế của Quốc hội Vũ Hồng Thanh đã trình bày 2 phương án quy định phạm vi nợ xấu cần xử lý theo Nghị quyết xử lý nợ xấu của các tổ chức tín dụng trước Quốc hội. Kết quả lấy phiếu của hai phương án không có sự chênh lệch lớn (phương án 1: 203 phiếu/phương án 2: 193 phiếu), không quá bán so với số đại biểu.

Sau khi cân nhắc, Ủy ban Thường vụ Quốc hội nhận thấy để bảo đảm thực hiện mục tiêu xử lý nợ xấu của hệ thống các tổ chức tín dụng như đã đề ra trong Nghị quyết số 05-NQ/TW của Hội nghị Trung ương 4 khóa XII và Nghị quyết số 24/2016/QH14 của Quốc hội về Kế hoạch cơ cấu lại nền kinh tế giai đoạn 2016-2020, phấn đấu đến năm 2020 nợ xấu của các tổ chức tín dụng xuống dưới 3%.

Nghị quyết thí điểm mang tính đặc thù giải quyết khoản nợ xấu phát sinh bất thường trong thời gian vừa qua, cho nên cần có chính sách phù hợp để xử lý nợ xấu phát sinh do nghiệp vụ tín dụng thực hiện trước thời điểm Nghị quyết có hiệu lực được xác định là ngày 15/8/2017.

Ủy ban Thường vụ Quốc hội cho rằng, việc quy định phạm vi nợ xấu cần xử lý theo phương án nêu trên sẽ bảo đảm nguồn lực để tập trung xử lý các khoản tín dụng xấu đang gây cản trở hoạt động của hệ thống ngân hàng, tránh việc các TCTD có thể lạm dụng các quy định của Nghị quyết để xử lý nợ xấu của các khoản nợ phát sinh sau ngày 15/8/2017. Do vậy, Ủy ban Thường vụ Quốc hội xin Quốc hội chấp thuận cho phương án này.

Ủy ban Thường vụ Quốc hội cho biết, qua tổng kết, đánh giá, Chính phủ thấy rằng các điều kiện quy định tại điểm a và điểm b khoản 1 Điều 317 Bộ luật Tố tụng dân sự năm 2015 không phù hợp với tính chất của giao dịch bảo đảm, TCTD khó áp dụng được các điều kiện này để áp dụng trình tự thủ tục rút gọn tại Tòa án.

Việc không được áp dụng thủ tục tố tụng rút gọn đã ảnh hưởng lớn đến tiến độ xử lý nợ xấu, xử lý tài sản bảo đảm của TCTD, do đó, căn cứ quy định tại Bộ luật Tố tụng dân sự và Luật ban hành văn bản quy phạm pháp luật, Nghị quyết đã bổ sung cho phép áp dụng thủ tục rút gọn đối với tranh chấp về nghĩa vụ giao tài sản bảo đảm và quyền xử lý tài sản bảo đảm trên cơ sở giao dịch bảo đảm này đã được đăng ký theo quy định của pháp luật (phát sinh hiệu lực đối kháng với bên thứ ba).

Hơn nữa, để bảo đảm tính khả thi, Nghị quyết này đã giao Tòa án Nhân dân Tối cao hướng dẫn chi tiết về áp dụng thủ tục rút gọn.

>> Năm 2017 Sacombank đặt mục tiêu lãi trước thuế 585 tỷ đồng, nợ xấu 1%