Sau 12 năm áp dụng, Luật Các tổ chức tín dụng - cơ sở pháp lý cho sự phát triển vững mạnh của ngành ngân hàng chính thức được dự thảo sửa đổi. Tuy nhiên, một vấn đề có thể coi như một nhiệm vụ chính trị mà dự thảo vẫn chưa đưa ra để giải quyết, đó là xoá bỏ tín dụng đen.

Tín dụng đen “vươn vòi bạch tuộc”

Từ đầu năm 2023 đến nay, nhiều đường dây tín dụng đen bị triệt xóa. Điều đáng lo ngại đó là hiện nay loại tội phạm này không chỉ xuất hiện ở các địa bàn trung tâm mà còn len lỏi đến từng ngõ ngách, vùng nông thôn, các xã ven biển...

Điển hình như Công an huyện Quảng Xương (tỉnh Thanh Hóa) vừa triệt xóa đường dây “tín dụng đen” với lãi suất 500%/năm. Theo tài liệu điều tra, Lê Thị Xim là đối tượng cầm đầu đường dây cho vay nặng lãi trên địa bàn các xã ven biển của huyện Quảng Xương. Xim và các đối tượng trong đường dây này thường trực tiếp dùng mạng xã hội Zalo hoặc Facebook nhắn tin điều hành giao dịch việc cho vay và thu hồi nợ.

Với lãi suất "cắt cổ" từ 3.000 đồng/triệu/ngày đến 15.000 đồng/triệu/ngày tương đương trên 500%/năm, chỉ tính từ năm 2021 đến khi bị bắt, 7 đối tượng trong đường dây này đã cho nhiều cá nhân trên địa bàn các xã ven biển của huyện Quảng Xương như: Quảng Thạch, Quảng Nham, Quảng Hải, Tiên Trang, thị trấn Tân Phong vay tiền, thu lợi bất chính 1,7 tỷ đồng.

Hay như liên tiếp 2 đường dây cho vay lãi “khủng”, hoạt động liên tỉnh, do các đối tượng người ngoại tỉnh cầm đầu vừa bị Phòng Cảnh sát hình sự Công an thành phố Đà Nẵng triệt phá.

Phòng Cảnh sát hình sự cho biết, các đối tượng hoạt động cho vay với thủ đoạn tinh vi, đối tượng quản lý, cầm đầu không thường xuyên có mặt tại địa bàn Đà Nẵng mà chỉ quản lý hoạt động cho vay thông qua tài khoản được lập trên mạng xã hội, sau đó đưa các tài khoản nhỏ cho từng đối tượng cấp dưới quản lý. Các đối tượng hạn chế nhận tiền trả góp hàng ngày bằng tiền mặt mà chủ yếu sử dụng hình thức chuyển khoản qua tài khoản ngân hàng.

Hình thức cho vay theo các gói mà người vay có thể lựa chọn như 20-24-26 ngày và trả góp hàng ngày, không thế chấp tài sản mà chỉ cần giấy tờ tùy thân và xác định nơi cư trú.

Đối với các trường hợp chậm trả tiền thì các đối tượng gọi điện hăm dọa, tạt sơn, ném chất bẩn vào nhà để uy hiếp, gây sức ép hoặc sử dụng các ổ khóa đã chuẩn bị sẵn để khóa cổng nhà, bơm keo 502 vào các ổ khóa nhà của người vay buộc họ phải trả tiền. Lãi suất cho vay của các đối tượng này dao động từ 280 đến 400%/năm.

Chưa giải quyết tận gốc vấn đề

Nhìn chung, vừa qua, lực lượng công an trên toàn quốc đã triệt phá nhiều đường dây đòi nợ bằng các thủ đoạn cưỡng ép, phạm pháp. Song điều đó cũng đồng nghĩa tín dụng đen vẫn tồn tại dai dẳng, chuyển từ hình thức này qua hình thức khác. Và quan trọng hơn cả, việc triệt phá các đường dây chỉ mang tính tạm thời, giải quyết được phần "ngọn".

Theo đó, cần tìm ra giải pháp cho bản chất vấn đề là người dân trong xã hội có nhu cầu vay nhanh những khoản vay ngắn hạn giá trị nhỏ (chủ yếu là tín chấp). Vì hệ thống các tổ chức tín dụng hiện nay không đáp ứng được nhu cầu này của người dân nên họ phải tìm tới tín dụng đen. Các tổ chức tín dụng hiện tại không đáp ứng được nhu cầu này vì thủ tục phức tạp, chi phí giao dịch cao so với giá trị khoản vay, trong khi cho vay tín chấp cá nhân thường gặp nhiều rủi ro.

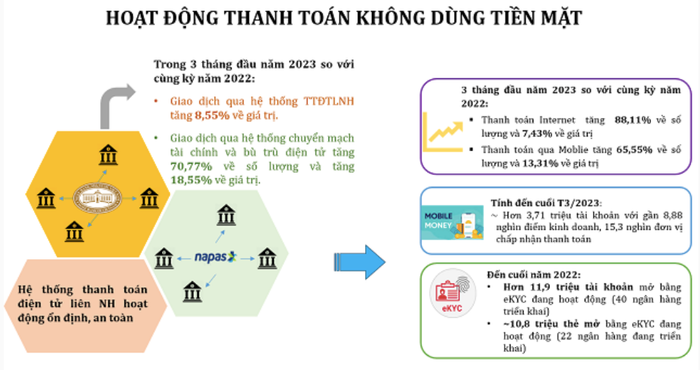

Hiện nay, công nghệ và quá trình chuyển đổi số ngành ngân hàng được giới chuyên môn đánh giá sẽ giúp đẩy lùi trình trạng tín dụng đen. Cụ thể, ứng dụng công nghệ, phát triển ngân hàng số, cho phép xử lý giao dịch với số lượng lớn trong thời gian ngắn, giảm chi phí giao dịch. Việc xử lý, kết nối và chia sẻ dữ liệu quy mô lớn cũng cho phép đánh giá đúng khả năng trả nợ của người vay, giảm thiểu rủi ro và chi phí thu nợ.

Tại hội thảo chuyên đề 4 "Chuyển đổi số và chuyển đổi xanh ngành dịch vụ trong quá trình công nghiệp hóa, hiện đại hóa đến năm 2030, tầm nhìn 2045" trong khuôn khổ Diễn đàn cấp cao về Công nghiệp 4.0 năm 2023 với chủ đề “Thúc đẩy chuyển đổi số, chuyển đổi xanh để rút ngắn quá trình công nghiệp hóa, hiện đại hóa đất nước trong tình hình mới”, Phó Thống đốc Ngân hàng Nhà nước Việt Nam Phạm Tiến Dũng cũng cho thấy rõ quan điểm về việc dùng công nghệ, dùng cho vay trực tuyến để đẩy lùi tín dụng đen.

Bởi lẽ, theo ông Dũng kinh doanh ngân hàng gồm ba trụ cột chính đó là huy động, tín dụng và thanh toán. Lĩnh vực thanh toán hiện được xử lý khá tốt, người dân hiện cũng dễ dàng gửi tiết kiệm online.

"Tuy nhiên, làm sao để cho vay nhỏ lẻ trên môi trường điện tử, giúp người dân có thể tiếp cận tài chính toàn diện, đặc biệt với những người dân vùng sâu, vùng xa có thể tiếp cận được dịch vụ tài chính ngân hàng. Đây là định hướng lớn Ngân hàng Nhà nước đang tập trung, đó là cho vay trên nền tảng điện tử", ông Dũng nhấn mạnh.

Dự thảo Luật chưa đáp ứng thực tế

Song có một vấn đề quan trọng, Dự thảo Luật Các tổ chức tín dụng hiện nay chỉ có một quy định về giao dịch điện tử trong hoạt động ngân hàng, được quy định tại Điều 96. Về cơ bản, nội dung không có gì thay đổi so với quy định tại Luật Các tổ chức tín dụng năm 2010.

Hơn thế, bên cạnh các ngân hàng, lĩnh vực này còn có sự tham gia của các đơn vị cung cấp dịch vụ thông tin tín dụng, trung gian thanh toán, chuyển mạch tài chính… cùng thuộc đối tượng được Ngân hàng Nhà nước Việt Nam cấp phép hoạt động và chịu trách nhiệm quản lý.

Theo đại biểu Tạ Thị Yên (đoàn Điện Biên), với nội dung quy định như vậy sẽ không đáp ứng được yêu cầu chuyển đổi số đặt ra cho ngành ngân hàng. Quy định này cũng không phản ánh đúng thực tiễn hoạt động của ngành ngân hàng hiện nay, trong đó đã xuất hiện nhiều dịch vụ ngân hàng trực tuyến, ngân hàng số do các tổ chức tín dụng phối hợp với các công ty fintech cung cấp.

Đồng thời, dự thảo đặt vấn đề về cơ chế thử nghiệm có kiểm soát việc ứng dụng công nghệ và triển khai các sản phẩm, dịch vụ, mô hình kinh doanh mới trong hoạt động ngân hàng được quy định tại Điều 97. Tuy nhiên, đại biểu Yên đánh giá cơ chế này có thể gây quan ngại về việc hạn chế quyền tự do kinh doanh của doanh nghiệp “làm những việc pháp luật không cấm”. Đặc biệt là trong lĩnh vực đổi mới sáng tạo, đồng thời trao cho cơ quan quản lý quyền quyết định tuyệt đối về thời gian, phạm vi, đối tượng thực hiện – thực chất là cấp phép mà không đi cùng các điều kiện minh bạch, rõ ràng.

"Chính vì vậy, để thúc đẩy chuyển đổi số trong ngành ngân hàng, góp phần đẩy lùi và xoá bỏ tín dụng đen, tôi đề nghị Chính phủ và cơ quan soạn thảo bổ sung có quy định về ngân hàng số tại Dự thảo Luật Các tổ chức tín dụng (sửa đổi), với nội dung cơ bản: Khuyến khích ứng dụng công nghệ thực hiện chuyển đổi số trong lĩnh vực ngân hàng, khuyến khích các doanh nghiệp công nghệ tham gia phát triển các hoạt động ngân hàng số tại Việt Nam", đại biểu Yên kiến nghị.