Tại tọa đàm “Điểm sáng Đầu tư 2023 - FiinGroup Invest Summit" do Tạp chí Kinh tế Việt Nam tổ chức, các chuyên gia khẳng định: "Kênh đầu tư trái phiếu doanh nghiệp vẫn là kênh đầu tư khá tốt, rất tốt cho năm 2023 và năm sau nữa".

Lợi tức gấp đôi lãi suất ngân hàng

Lý giải cho nhận định này, ông Đào Phúc Tường, chuyên gia Chứng khoá cho biết, vì mặt bằng lãi suất đi xuống cộng thêm môi trường kinh doanh khó khăn nên những doanh nghiệp tốt cũng phải đẩy lãi suất huy động trái phiếu lên để đáp ứng hoạt động kinh doanh. Nhìn 2020-2021, đa phần trái phiếu phát hành trên thị trường đến tay nhà đầu tư lợi tức khoảng 8-9%. Trong khi đó, lãi suất tiền gửi ngân hàng khoảng 6-7%. Tức là lợi nhuận bù rủi ro dao động từ 1-3%. Nhưng thời điểm hiện tại thì nhiều trái phiếu xác suất vỡ nợ cực thấp.

Ông Tường cho rằng: “Lợi tức trái phiếu gấp đôi lãi suất gửi ngân hàng với kỳ hạn tương đương, trên môi trường lãi suất đi xuống thì đó là kênh hấp dẫn với nhà đầu tư thụ động. Bây giờ nói trái phiếu ai cũng chán, thì đó là lúc kênh đầu tư rất tốt”.

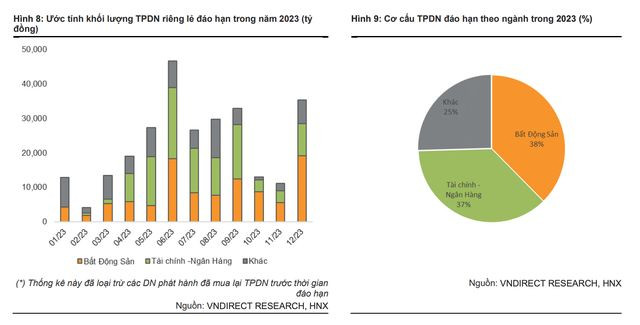

Nói về triển vọng trái phiếu doanh nghiệp trong năm 2023, ông Lê Hồng Khang, Giám đốc xếp hạng tín nhiệm của FiinRatings phân tích, khối lượng phát hành trái phiếu năm 2022 sụt giảm tới 65% đặc biệt là với nhóm nhà phát hành bất động sản. Tỷ lệ đóng góp sụt giảm khoảng 10% so với cơ cấu phát hành trong năm vừa rồi.

“Đây là khó khăn chung và cũng không có gì ngạc nhiên với những sự việc xảy ra trong năm vừa rồi. Điều này ảnh hưởng đến khả năng tiếp cận nguồn vốn của các kênh này đối với các tổ chức, đặc biệt là doanh nghiệp bất động sản”.

Đối với dư nợ trái phiếu, áp lực trả nợ sắp tới sẽ đạt đỉnh trong năm 2023, đặc biệt là quý 3 và quý 4. Đây là một thách thức ko nhỏ đặt ra cho các doanh nghiệp trong bối cảnh khả năng trả nợ của doanh nghiệp suy giảm. Tương tự, việc hấp thụ vốn của doanh nghiệp này đã yếu đi rất nhiều vì vậy rất khó thuyết phục được chủ nợ, các nhà đầu tư hỗ trợ cho những doanh nghiệp này.

Vì vậy, mức độ phân hóa về năng lực tín dụng của doanh nghiệp sẽ rất rõ ràng, các nhóm doanh nghiệp có năng lực tín dụng yếu kém sẽ mất khả năng thanh khoản và doanh nghiệp buộc phải làm việc với trái chủ cũng như chủ nợ để tái cấu trúc lại kỳ hạn trả nợ.

Đối với nhóm doanh nghiệp có năng lực tín dụng khá và tốt, ông Khang cho rằng sẽ có nhiều lựa chọn hơn hoặc thu hẹp lại hoạt động kinh doanh, mua lại các trái phiếu trước kỳ hạn và chờ đợi tín hiệu tích cực hơn từ vĩ mô; hoặc chủ động mua bán và xác nhập. tìm kiếm các quỹ đất tiếp theo trong năm tới.

“Đối với trong 12 tháng tới, bức tranh chung vẫn là gam màu sáng, hoạt động phát hành vẫn trầm lắng. Tuy nhiên, chậm nhưng chắc. Thị trường đang bước và giai đoạn mới, tập trung phát triển chiều sâu”, ông Khang nhận định.

Trong những năm gần đây bùng nổ thanh khoản của thị trường trái phiếu, phần đa các nhà đầu tư tìm kiếm các sản phẩm vì sự hấp dẫn liên quan đến chênh lệnh lãi suất giữa lãi suất tiền gửi và lãi suất trái phiếu. Câu chuyện niềm tin của nhà đầu tư bị ảnh hưởng nặng nề trong năm vừa rồi, kể cả nếu doanh nghiệp phát hành trái phiếu với lãi suất cao thì rất khó có thể nhà đầu tư xuống tiền mua trái phiếu bởi vì lo ngại rủi ro vẫn còn.

Khôi phục niềm tin với trái phiếu doanh nghiệp

Kiến nghị về các giải pháp phục hồi niềm tin của nhà đầu tư trên thị trường, ông Khang cho rằng “chìa khóa” là các tổ chức phát hành là phải chủ động minh bạch thông tin. Bên cạnh đó, các nhà đầu tư cũng cần trang bị thêm thông tin và làm quen với khái niệm rủi ro khi tham gia đầu tư cũng như làm quen với việc doanh nghiệp mất khả năng thanh toán khi hoạt động kinh doanh gặp khó khăn.

Còn với cơ quan quản lý, các giải pháp đồng bộ cần được đưa ra nhằm phát triển thị trường trái phiếu doanh nghiệp một cách bài bản hơn, bao gồm việc xây dựng thị trường trái phiếu doanh nghiệp riêng lẻ thứ cấp tập trung, tạo thanh khoản giúp thị trường trở nên cân bằng hơn. Ngoài ra, công tác xây dựng công cụ hỗ trợ đầu tư, tạo cơ chế phân loại và khuyến khích phát cơ sở nhà đầu tư không chỉ với tổ chức tín dụng, công ty bảo hiểm, quỹ đầu tư mà nhiều hình thức định chế đầu tư khác.

Mới đây, Bộ Tài chính đã trình Chính phủ Dự thảo nghị định sửa đổi, bổ sung một số điều Nghị định 65/2022/NĐ quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu ra thị trường quốc tế.

Các quy định mới này được kỳ vọng tháo gỡ khó khăn cho thị trường trái phiếu doanh nghiệp thông qua biện pháp linh hoạt, phù hợp với quy định pháp luật, như cơ cấu lại kỳ hạn, lãi suất, đa dạng hóa công cụ thanh toán, thanh toán trước hạn...

Cụ thể, nội dung cơ bản của dự thảo Nghị định, cơ quan soạn thảo đề xuất quy định thanh toán gốc, lãi trái phiếu bằng tài sản khác như sản phẩm bất động sản hoặc cổ phần doanh nghiệp.