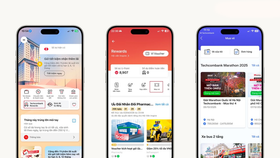

Bốn ngân hàng Techcombank, VIB, KienlongBank, TPBank gia nhập sàn chứng khoán

Làn sóng các ngân hàng nội gia nhập sàn chứng khoán tập trung đã được khởi động ngay từ đầu năm khi hơn 564 triệu cổ phiếu của Ngân hàng thương mại cổ phần (TMCP) Quốc tế Việt Nam (VIB), ngân hàng có vốn điều lệ hơn 5.644 tỉ đồng chính thức được đăng ký giao dịch tại sàn UpCom vào ngày 9-1-2017.

Sắp tới, ba ngân hàng TMCP khác là Kiên Long (Kienlongbank), Kỹ thương Việt Nam (Techcombank), Tiên phong (TPBank) cũng sẽ tham gia thị trường chứng khoán. Ba ngân hàng này mới được Trung tâm Lưu ký chứng khoán Việt Nam chấp thuận lưu ký và cấp mã chứng khoán. Hội đồng quản trị Ngân hàng TMCP Phương Đông (OCB) đã thông qua việc niêm yết cổ phiếu trên sàn chứng khoán tập trung, dự kiến là HOSE. Ngân hàng TMCP Hàng hải Việt Nam (Maritime Bank) đã chốt danh sách cổ đông ngay trong tuần sau Tết Nguyên đán để chuẩn bị cho việc gia nhập UpCom. Ngân hàng TMCP Việt Nam Thịnh vượng (VPBank) đang xin ý kiến cổ đông về đăng ký lưu ký và đăng ký giao dịch tại UpCom. Một vài ngân hàng khác tuy đã có kế hoạch song còn cân nhắc thời điểm tham gia thị trường chứng khoán và sàn chứng khoán mình sẽ giao dịch.

Đại diện VIB cho biết: “Việc đưa cổ phiếu lên giao dịch trên sàn chứng khoán tập trung nhằm mục tiêu chia sẻ, minh bạch các thông tin về hoạt động của ngân hàng, giá cổ phiếu, giá trị vốn hóa thị trường, thanh khoản của cổ phiếu, giúp các nhà đầu tư dễ dàng hơn trong việc ra quyết định đầu tư”.

Thông cáo báo chí của Kienlongbank viết: “Việc được cấp mã chứng khoán trong những ngày cuối năm 2016 được xem là bước đi đầu tiên để Kienlongbank chính thức gia nhập thị trường chứng khoán Việt Nam trong năm 2017, qua đó sẽ nâng cao tính minh bạch trong hoạt động của ngân hàng, tạo thuận lợi trong việc giao dịch của cổ đông cũng như các nhà đầu tư”.

Bên cạnh lý do minh bạch thông tin, làn sóng ngân hàng niêm yết còn được “xô đẩy” bởi những lý do khác.

Thứ nhất, theo lãnh đạo một ngân hàng, đó là do yêu cầu và sự thúc ép mạnh mẽ từ cơ quan chủ quản ngành là Ngân hàng Nhà nước (NHNN) cùng các cơ quan quản lý liên quan. “Không có quy định rõ ràng “đóng mộc” với các ngân hàng về việc phải đưa cổ phiếu niêm yết trên sàn chứng khoán nhưng lộ trình đó đã được NHNN yêu cầu các ngân hàng thương mại phải cam kết trong chiến lược và đề án tái cơ cấu của ngân hàng mình giai đoạn 1 (2011-2016). Đã cam kết thì phải làm, và hạn chót được đưa ra là năm 2016”.

Thứ hai là do sức ép thực hiện quy định của Bộ Tài chính và các văn bản khác của ngành chứng khoán. Thông tư 180/2015/TT-BTC yêu cầu trong vòng một năm kể từ ngày thông tư này hiệu lực, các công ty đại chúng phải hoàn tất thủ tục đăng ký trên hệ thống UpCom (thông tư không giải thích vì sao lại là UpCom mà không phải sàn HOSE hay HNX). Các ngân hàng TMCP của Việt Nam đều đã trở thành ngân hàng đại chúng (có trên 100 cổ đông cá nhân) từ nhiều năm nay.

Lý do thứ ba đến từ nội tại các ngân hàng. Chẳng có “sếp” ngân hàng nào không thừa nhận niêm yết là con đường tất yếu phải đi để tự nâng ngân hàng lên mặc dù đi kèm với quá trình đó là các thách thức không nhỏ (ngân hàng phải công bố thêm nhiều thông tin, phải tốn thêm nguồn lực không nhỏ để thực hiện).

“Ngân hàng trong bối cảnh quy định và cạnh tranh mới, chỉ có cách tự nâng vốn, cải tổ chất lượng và các chỉ số sức khỏe hoặc... chết”, một người làm ngân hàng lâu năm bình luận. “Ngân hàng cũng tính đến việc họ có thêm kênh chứng khoán để huy động vốn”, một ý kiến khác.

Thứ tư, đó còn là bước đi tự nhiên và tất yếu của mỗi ngân hàng và ngành kinh doanh ngân hàng. Làn sóng niêm yết mới này có thể đánh dấu cột mốc mới trong sự phát triển của ngành, sau đợt tái cơ cấu ngân hàng thương mại lần thứ nhất. Hành trình tư duy của người làm ngân hàng đã khác. Trên thị trường đã xuất hiện những người làm ngân hàng “hiểu chuyện”. Họ biết không thể “đánh quả” hay ăn xổi ở thì bằng cách chỉ cần “có chân” trong một ngân hàng nữa. Một khi đã quyết định đi cùng các cổ đông khác, cùng thị trường thì phải thực sự làm thật, ăn thật, chậm mà chắc.

Sự thay đổi này là tiền đề giúp cơ quan quản lý thuận lợi hơn trong công việc quản lý. Song nó cũng đặt ra sức ép, rằng chính những nhà quản lý cũng phải tự học hỏi, thay đổi tư duy để nâng tầm nhìn và năng lực, sự liêm chính cũng như con mắt nhìn ra trông rộng trên thị trường ngân hàng để theo kịp “người chơi” mà ngày nay, “bầu không khí” ấy không gói gọn trong biên giới lãnh thổ Việt Nam.

| Vì sao nhiều ngân hàng thích sàn UpCom?

|

Theo Hồng Phúc/SaigonTimes