Vụ Dự báo, Thống kê, Ngân hàng Nhà nước vừa công bố kết quả cuộc điều tra xu hướng kinh doanh của các tổ chức tín dụng quý 2/2023. Trong đó có hai nội dung đáng chú ý.

Cụ thể, các tổ chức tín dụng dự báo dư nợ tín dụng của hệ thống ngân hàng tăng 4% trong quý 2/2023 và tăng 13,1% trong năm 2023, điều chỉnh giảm 0,6 điểm phần trăm so với mức dự báo 13,7% tại kỳ điều tra trước.

Với việc tín dụng dự kiến thấp, các tổ chức tín dụng cho rằng mặt bằng lãi suất huy động và cho vay bình quân toàn hệ thống giảm nhẹ 0,08 - 0,1 điểm phần trăm trong quý 2/2023 và giảm nhẹ 0,19 - 0,34 điểm phần trăm trong cả năm 2023.

"Cú bẻ lái" của chính sách tiền tệ

Thật ra, kỳ vọng của các tổ chức tín dụng trong kỳ điều tra trên đã được thị trường dự báo từ trước. Bởi lẽ, khi nhìn lại diễn biến thị trường tài chính tiền tệ từ cuối năm 2022 đến nay, xu hướng đảo chiều của lãi suất có thể là tính tất yếu.

Nửa cuối năm 2022, khi ngân hàng trung ương các nước, mà dẫn đầu là Cục Dự trữ Liên bang Mỹ (Fed) bắt đầu thắt chặt chính sách tiền tệ thì chỉ số đồng USD (DXY) liên tục tăng giá mạnh và leo lên mức đỉnh 114 điểm vào ngày 26/9/2022. Sự mạnh lên của đồng USD đã gây sức ép lớn lên tỷ giá hối đoái của các đồng tiền khác, bao gồm cả Việt Nam đồng.

Trong những tháng cuối năm 2022, có lúc tiền đồng mất giá gần 9% so với USD. Để giữ ổn định vĩ mô cũng như hỗ trợ kinh tế phục hồi, vượt qua đại dịch Covid-19, Ngân hàng Nhà nước trì hoãn việc tăng lãi suất điều hành, đồng thời nỗ lực kiềm chế tỷ giá thông qua việc bán USD và nới rộng biên độ mua bán của tỷ giá USD/VND. Theo đó, dự trữ ngoại hối giảm 20% so với đầu năm 2022 (giảm khoảng 21 tỷ USD).

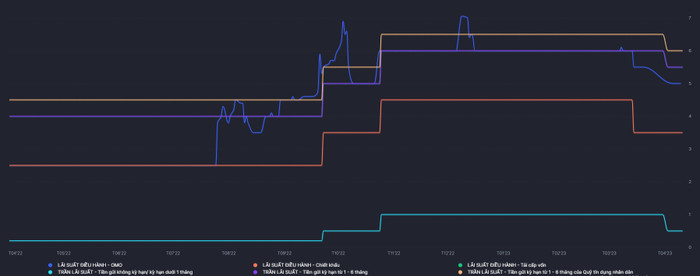

Trước những diễn biến có phần bất lợi trên thị trường quốc tế, Ngân hàng Nhà nước tăng lãi suất điều hành hai lần, vào tháng 9 và tháng 10/2022, với tổng mức tăng 2%/năm. Khi đó, lạm phát tháng 10/2022 tăng 4,3% so với cùng kỳ 2021 (vượt ngưỡng mục tiêu kiểm soát không quá 4%/năm), trong khi lạm phát bình quân 10 tháng đầu năm 2022 tăng 2,9%.

Tuy nhiên, việc siết chặt chính sách tiền tệ để kiểm soát lạm phát đã có tác dụng phụ. Theo số liệu mới công bố từ Tổng cục Thống kê, tổng sản phẩm trong nước (GDP) quý 1/2023 ước tính tăng 3,32% so với cùng kỳ năm trước. Đây là mức thấp hơn chỉ tiêu được Quốc hội giao.

Lẽ đó, ngày 16/3/2023, Ngân hàng Nhà nước hạ lãi suất tái chiết khấu từ 4,5%/năm xuống 3,5%/năm, đồng thời giảm lãi suất cho vay qua đêm trên thị trường liên ngân hàng từ 7%/năm xuống 6%/năm và giảm trần lãi suất cho vay đối với các khoản vay ngắn hạn trong một số lĩnh vực từ 5,5%/năm xuống 5%/năm. Tiếp đó, ngày 31/3/2023, cơ quan này điều chỉnh giảm 0,3 - 0,5%/năm một số mức lãi suất điều hành.

Về cơ bản, động thái điều chỉnh lãi suất như vậy là kịp thời và phù hợp với điều kiện hiện nay, cũng như phản ánh cả quá trình Ngân hàng Nhà nước nỗ lực hạ nhiệt lãi suất trong thời gian qua. Áp lực tỷ giá giảm đáng kể và dự trữ ngoại hối tăng thêm 4 tỷ USD góp phần tạo dư địa cho quyết định cắt giảm lãi suất, nhằm hỗ trợ tăng trưởng kinh tế.

Việc cắt giảm lãi suất trên cũng được hỗ trợ từ các thông tin thế giới khi một vài ngân hàng trung ương đã lộ ra ý định giảm tốc độ tăng lãi suất khi lạm phát hạ xuống mức có thể chấp nhận được. Hiện tại, Trung Quốc đã hạ lãi suất vào tháng 8/2022 và tiếp tục giảm tỷ lệ dự trữ bắt buộc vào tháng 3/2023. Ngân hàng Trung ương Singapore và Australia đều đưa ra thông báo ngừng tăng lãi suất trong cuộc họp gần đây nhất.

Lãi suất thị trường bắt đầu giảm

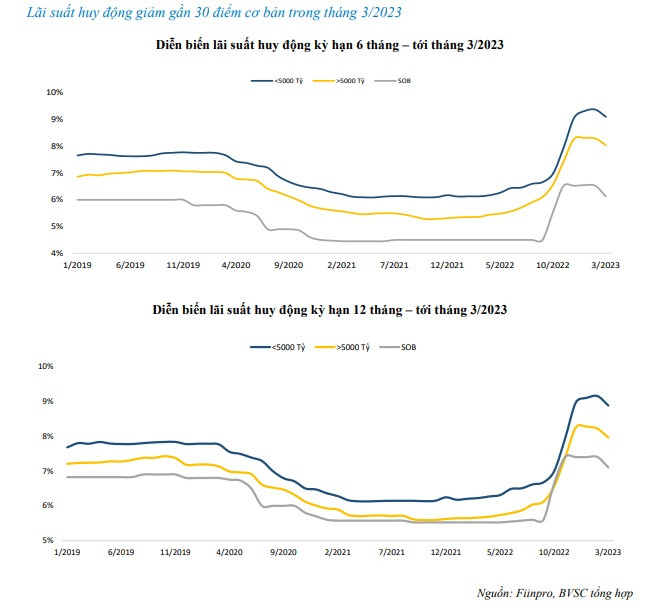

Kể từ sau hai đợt giảm lãi suất điều hành của Ngân hàng Nhà nước, lãi suất huy động tại các ngân hàng đồng loạt giảm mạnh. Thậm chí, nhóm 4 ngân hàng có vốn nhà nước gồm Vietcombank, VietinBank, BIDV và Agribank đã nhập cuộc nhanh chóng. Theo đó, mặt bằng lãi suất huy động của các ngân hàng kỳ hạn dưới 6 tháng chỉ còn 4,9-5,5%/năm, lãi suất cao nhất kỳ hạn từ 6 tháng trở lên chỉ còn 8,8%/năm.

Theo bà Trần Khánh Hiền, Giám đốc Phân tích Công ty Chứng khoán VNDirect, nhìn chung, lãi suất hạ nhiệt là tin tốt đối với nền kinh tế cũng như hầu hết các hoạt động của doanh nghiệp, một mặt vừa kích thích nhu cầu sử dụng vốn, mặt khác hỗ trợ doanh nghiệp và người dân tiếp cận vốn vay với chi phí thấp hơn.

Việc giảm lãi suất đầu vào chắc chắn sẽ giúp giảm bớt áp lực chi phí vốn đang đè nặng lên ngân hàng trong thời gian gần đây, từ đó tạo cơ sở để các ngân hàng giảm lãi suất đầu ra, thúc đẩy tăng trưởng tín dụng.

"Thông thường, việc này sẽ không xảy ra ngay lập tức, mà có độ trễ để phía ngân hàng có thời gian quan sát và đánh giá việc giảm lãi suất đầu vào có thể duy trì bình ổn hay chỉ là tạm thời, từ đó đưa ra các quyết sách đối với lãi suất cho vay, thường mang tính dài hạn", bà Hiền nói.

Tuy nhiên, bà Hiền cũng cho rằng, thời điểm hiện nay, lãi suất cho vay sẽ giảm với tốc độ nhanh hơn so với trước đây, bởi tăng trưởng tín dụng đang thấp. Tốc độ tăng trưởng tín dụng của nền kinh tế trong quý 1/2022 khoảng 2%, cao hơn mức 1,26% của năm 2021 (là năm bùng phát dịch Covid-19), nhưng thấp hơn nhiều so với tốc độ tăng 5,04% của cùng kỳ năm 2022, cũng như mức trung bình giai đoạn 2013 - 2022.

Trong khi đó, so với kế hoạch tăng trưởng tín dụng năm 2023 là 14% được Ngân hàng Nhà nước đặt ra hồi đầu năm, thì tốc độ tăng trưởng tín dụng hiện đang khá chậm. Kết hợp với việc hàng loạt ngân hàng thương mại tung ra các gói hỗ trợ lãi suất cho vay trong thời gian gần đây.

"Mặt bằng lãi suất đầu ra trung bình sẽ giảm từ 1 - 1,5%/năm trong thời gian tới, song rất khó kỳ vọng lãi suất quay trở về mặt bằng của giai đoạn 2021 - 2022", bà Hiền nhận định.

Giải thích thêm về việc lãi suất không thể giảm sâu hơn, bà Hiền cho biết, trong lần hạ lãi suất vừa qua (các loại lãi suất được giảm hầu như không trùng đợt trước). Đồng thời, lãi suất tái cấp vốn chỉ điều chỉnh giảm 0,5 điểm phần trăm. Điều này cho thấy, các rủi ro với mặt bằng lãi suất cao vẫn còn.

Vì vậy, trong nửa đầu năm 2023, mặt bằng lãi suất sẽ khó giảm sâu, duy trì ở mức cao do yếu tố Fed tăng lãi suất vẫn còn đó. Lãi suất sẽ giảm đáng kể từ nửa sau của năm 2023, khi chu kỳ nâng lãi suất của ngân hàng trung ương các nước chậm lại và ngừng hẳn. Và với việc không thể giảm quá đột ngột, lãi suất chỉ có thể hạ xuống mức như bà Hiền đã dự báo.