Động lực tăng trưởng từ Bancasurrance và ngân hàng số

Bán bảo hiểm qua kênh ngân hàng (Bancasurrance) được dự báo sẽ là một trong các động lực tăng trưởng của Ngân hàng TMCP Việt Nam Thịnh vượng(VPBank, mã VPB - HoSE). Theo tính toán của VCSC, tăng trưởng thu nhập phí ròng trong năm 2018 (không tính đến phí bancasurrance trả trước) có thể đạt 55% nhờ hợp đồng bancasurrance độc quyền với AIA.

Phí bancasurrance ứng trước được phân loại trong nhóm khoản mục “thu nhập khác” và không ảnh hưởng đến số liệu thu nhập phí thuần. Phí thu được từ mảng bancasurrance sẽ bắt đầu đóng góp trong năm 2018 với hợp đồng độc quyền với AIA. Nguồn thu từ mảng bancasurrance của tại VPB đã tăng tốc đáng kể trong tháng 3.

Ngoài ra, mảng bancasurrance tại FE Credit hiện tại là không độc quyền với AIA và có thể bán cho nhiều đối tác. Dù chưa được dự phóng, nhưng CTCK này cho rằng bancasurrance tại FE Credit có thể sẽ bắt đầu đóng góp trong năm 2019.

Bên cạnh Bancasurrance, VCSC cũng đánh giá lĩnh vực ngân hàng số của VPBank cũng đang chuẩn bị cất cánh. Trong đó, VP Bank Dream, nền tảng ngân hàng số vừa được triển khai trong tháng 4, sẽ là động lực dẫn dắt tăng trưởng thu nhập phí tương lai.

Thu hồi nợ tích cực, NIM hợp nhất dự báo tăng lên 9,2%

Thu nhập lãi thuần hợp nhất của VPBank trong quý I đạt 6.027 tỷ đồng, tăng 24,8%. Theo dự báo của VCSC, tăng trưởng cho vay hợp nhất của VPB sẽ đạt 25% và FE Credit đạt 35%, thấp hơn so với tăng kỳ cùng kỳ năm 2017 lần lượt là 26% và 40% nhưng phù hợp với diễn biến chung về room tín dụng của ngành.

So với quý trước, tăng trưởng cho vay của FE Credit đạt 4,1%. Theo VCSC, ban lãnh đạo của VPB tự tin sẽ đạt được kế hoạch tăng trưởng cho vay 35% của FE Credit đặt ra tại ĐHCĐ thường niên, khi có kế hoạch tăng vốn 2.800 tỷ đồng thực hiện trong tháng 7/2018 (gần với mức 2.900 tỷ đồng cần thiết để duy trì tỷ lệ CAR trong năm 2018, không tính đến các quyết định giữ lại lợi nhuận tại FE Credit trong năm 2018).

Theo đánh giá của CTCK này, ngành tài chính tiêu dùng sẽ và vẫn còn nhiều dư địa tăng trưởng, nhất là khi nhiều công ty tài chính có quy mô nhỏ hơn đều có tốc độ tăng trưởng ấn tượng. FE Credit đang tăng tốc tăng trưởng

cho vay khi cạnh tranh với các đối thủ cạnh tranh về giá. VCSC dự bảo tỷ lệ NIM tại FE Credit sẽ giảm 70 điểm cơ bản từ mức mức 27,7% năm 2017 nhằm đảm bảo tăng trưởng cho vay. NIM hợp nhất dự báo sẽ đạt 9,2% trong năm 2018, tăng so với 8,8% năm 2017.

CTCK cũng giải thích thêm đối với FE Credit, mức tăng trưởng cho vay càng cao sẽ là diễn biến tích cực cho NIM hợp nhất do NIM cao hơn, tăng trưởng nhanh chóng để thay thế các khoản vay đáo hạn bằng những khoản vay mới, theo đuổi quy mô hoạt động cao hơn và qua đó tạo ra vị thế khác biệt so với các cạnh tranh trong tương lai.

Chi phí tín dụng tại FE Credit sẽ biến động nhằm theo đuổi tăng trưởng. VCSC cũng lưu ý rằng tăng trưởng khoản vay nhanh chóng tại FE Credit tương ứng nợ xấu trừ đi khoản thu hồi nợ. Tỷ lệ thu hồi của xóa nợ xấu trong quý I/2018 hợp nhất là điểm đáng khích lệ khi tăng 58% so với cùng kỳ, nhanh hơn đáng kể so với tăng trưởng cho vay.

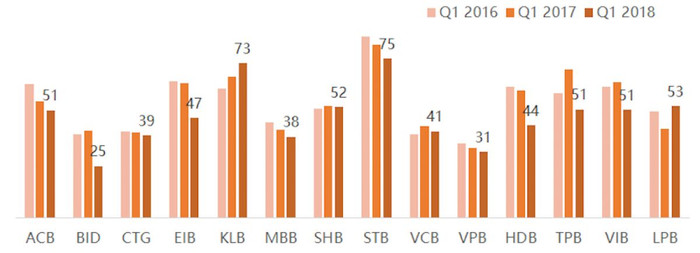

VPBank đã liên tục giảm tỷ lệ chi phí/thu nhập (CIR) trong ba năm qua và cũng thuộc nhóm có tỷ lệ thấp nhất, hiệu quả nhất trong nhóm các ngân hàng trên sàn. Tỷ lệ CIR quý I/2018 của VPBank đạt 31%, chỉ cao hơn BIDV trong nhóm các ngân hàng niêm yết/giao dịch trên sàn. Với tỷ lệ CIR 35%, VCSC dự báo thu nhập ròng trong năm 2018 tăng 37% so với năm trước.

Tỷ lệ chi phí / thu nhập hoạt động (CIR) (%)

Theo Thanh Thuỷ/NDH

>> VPBank nhận giải thưởng “Ngân hàng phát hành tốt nhất khu vực Đông Á”