Ngân hàng Thương mại cổ phần Á Châu (mã chứng khoán: ACB) vừa có văn bản công bố thông tin kết quả phát hành trái phiếu đợt 7 lần 1/2023, giá trị phát hành đợt này là 500 tỷ đồng.

Lô trái phiếu này có mã ACBL2326007, với kỳ hạn 3 năm, gồm 5.000 trái phiếu có mệnh giá 100 triệu đồng/trái phiếu. Đây là lô trái phiếu thứ 7 trong kế hoạch phát hành trái phiếu riêng lẻ lần 1/2023 của ACB được Hội đồng quản trị ngân hàng này thông qua hồi tháng 7 vừa qua.

Lô trái phiếu này được phát hành và hoàn tất trong ngày 2/10 và sẽ đáo hạn vào 2/10/2026. Khác với 6 lô trái phiếu trước đó, lãi suất lô trái phiếu này được cố định ở mức 6,3%/năm thay vì 6,5%/năm.

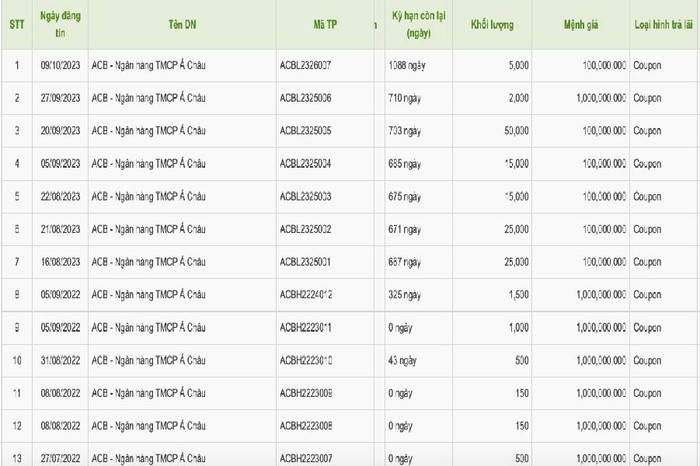

Dữ liệu HNX cho thấy, không chỉ lô trái phiếu này, mà 6 lô trước đó (trong cùng lần 1/2023) đều là loại hình trái phiếu ba không (không chuyển đổi, không kèm chứng quyền và không có tài sản đảm bảo).

Sau khi hoàn thành phát hành lô thứ 7 này, ACB đã thu về tổng số tiền 15.500 tỷ đồng. Các lô trái phiếu trước đó đều có kỳ hạn 2 năm và mức lãi suất 6,5%, đã được phát hành lần lượt là: Mã ACBL2325001, giá trị 2.500 tỷ đồng, được phát hành và hoàn tất ngày 7/8; Mã ACBL2325002, giá trị 2.500 tỷ đồng, được phát hành và hoàn tất ngày 11/8; Mã ACBL2325003, giá trị phát hành 1.500 tỷ đồng, được phát hành và hoàn tất ngày 15/8; Mã ACBL2325004, giá trị 1.500 tỷ đồng, phát hành và hoàn tất ngày 25/8; Mã ACBL2325005, giá trị 5.000 tỷ đồng, được phát hành và hoàn tất ngày 12/9; Mã ACBL2325006, giá trị 2.000 tỷ đồng, được phát hành và hoàn tất ngày 19/9.

Theo Nghị quyết số 2171/TCQĐ-HĐQT.23 ngày 20/7/2023 của ACB, Hội đồng quản trị ngân hàng này đã thông qua phương án phát hành trái phiếu lần 1 năm 2023. ACB sẽ phát hành tối đa 200.000 trái phiếu trong 20 đợt với mệnh giá 100 triệu đồng/trái phiếu hoặc bội số của 100 triệu đồng. Giá phát hành bằng mệnh giá. Tổng quy mô tối đa của lần phát hành này lên đến 20.000 tỷ đồng.

Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản và không phải là nợ thứ cấp của ACB. Trái phiếu có kỳ hạn tối đa 5 năm và có lãi suất cố định suốt thời hạn.

Mục đích của lần phát hành trái phiếu này được ACB cho biết, nhằm phục vụ nhu cầu cho vay, đầu tư cũng như đảm bảo tuân thủ các chỉ tiêu an toàn theo quy định của Ngân hàng Nhà nước.

Về kế hoạch kinh doanh năm 2023, ngân hàng ACB đặt mục tiêu lợi nhuận trước thuế đạt 20.058 tỷ đồng, tăng 17,2% so với năm 2022. Tổng tài sản đạt 668.788 tỷ đồng, tăng 10%. Tiền gửi và giấy tờ có giá đạt 495.836 tỷ, tăng 9,7%. Dư nợ cho vay đạt 453.836 tỷ, tăng 9,7%. Tỷ lệ nợ xấu khống chế dưới 2%.

Tại kết thúc quý 2/2023, ACB ghi nhận lợi nhuận trước thuế đạt 9.681 tỷ đồng, tổng tài sản đạt 627.365 tỷ đồng, lần lượt đạt 48,3% và 93,8% kế hoạch năm đặt ra.

Cũng tại thời điểm này, ACB đang có mức phát hành giấy tờ có giá 44.607 tỷ đồng, trong đó, hơn 29.000 tỷ đồng là trái phiếu phát hành và hơn nửa trong số đó là loại hình phát hành kỳ hạn 3 năm.