Theo số liệu từ báo cáo của Công ty Chứng khoán SSI, trong tuần trước (6-10/2), Ngân hàng Nhà nước sử dụng nghiệp vụ thị trường mở theo hướng hút ròng mạnh.

Cụ thể, có 85.000 tỷ đồng ở kỳ hạn 7 ngày được phát hành trên kênh tín phiếu theo phương thức đấu thầu lãi suất và mặt bằng lãi suất giảm xuống còn 4,55%/năm.

Bên cạnh đó, kênh cầm cố vẫn được hoạt động nhưng lượng đáo hạn vượt trội hơn hẳn. Có gần 80.820 tỷ đồng đáo hạn, trong khi khối lượng phát hành mới chỉ dừng ở mức 8.400 tỷ đồng.

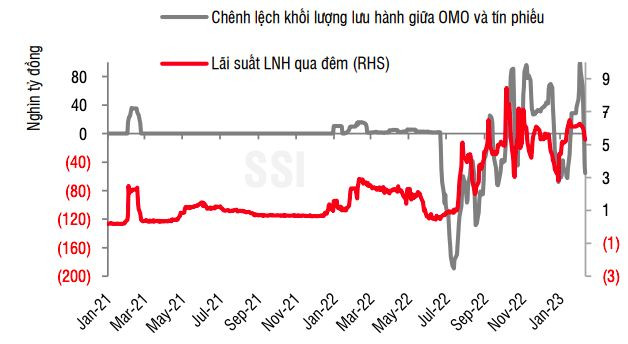

Như vậy, kết tuần trước, tổng lượng hút ròng trên thị trường mở của Ngân hàng Nhà nước lên tới 142.200 tỷ đồng. Theo đó, khối lượng trên kênh tín phiếu tăng lên 85.000 tỷ đồng và khối lượng trên kênh cầm cố lại giảm xuống 29.300 tỷ đồng. Hiểu đơn giản, tính theo giá trị ròng, hệ thống ngân hàng đang có khoảng 55.700 tỷ đồng bị “ghim tạm thời” tại Ngân hàng Nhà nước.

Điều này trái ngược hẳn so với những ngày đầu tháng 2. Khi đó, số tiền cơ quan quản lý phải hỗ trợ ròng hệ thống lên tới hơn 101.000 tỷ đồng. Vào các năm trước, sau kỳ nghỉ Tết Nguyên đán, xu hướng hút ròng mới là chủ đạo.

Theo giới chuyên môn, tính mùa vụ trên thị trường mở vẫn diễn ra. Và thực tế cho thấy, Ngân hàng Nhà nước đang tích cực hút ròng tiền về. Tuy nhiên, hoạt động hút ròng có vẻ trễ nhịp hơn so với những năm trước. Bởi lẽ, dòng tiền năm nay quay trở lại hệ thống muộn do người dân đang có tâm lý chờ đợi cơ hội kinh doanh quay trở lại.

Đáng chú ý, bất chấp việc bị hút ròng khoảng tiền lớn, thanh khoản hệ thống ngân hàng vẫn đối ổn định, thậm chí còn dồi dào nhẹ. Thể hiện rõ nhất ở việc lãi suất liên ngân hàng kỳ hạn qua đêm đã rơi về mức 5,3%/năm, tương đương giảm 1 điểm phần trăm so với cuối tuần trước. Các kỳ hạn khác dưới 1 tháng cũng giảm từ 0,3-0,7 điểm phần trăm, xuống còn 5,8%-7,5%/năm.

Đối với lãi suất thị trường, mặt bằng lãi suất huy động kỳ hạn trên 6 tháng cũng có điều chỉnh giảm tại một số ngân hàng trong thời gian qua, với mức giảm khoảng 0,5 điểm phần trăm.

Hiện tại, lãi suất huy động trong khoảng 8% đến 9,5% đối với tiền gửi thông thường. Gần đây, các ngân hàng thương mại cũng đã có cuộc họp trước Hội nghị về tín dụng bất động sản và thống nhất giảm lãi suất huy động 12 tháng tối đa từ 9,5% về 8,7%/năm.

Cũng thể hiện thanh khoản hệ thống dồi dào nhưng ở góc độ khác là thị trường trái phiếu chính phủ. Tỷ lệ trúng thầu trường sơ cấp tiếp tục ở mức cao, với hơn 97% khối lượng gọi thầu được phát hành thành công, ở kỳ hạn 10 năm và 15 năm (5 nghìn tỷ đồng ở mỗi kỳ hạn). Đáng chú ý, kỳ hạn 7 năm lần đầu tiên ghi nhận khối lượng huy động (200 tỷ đồng) kể từ tháng 12/2021.

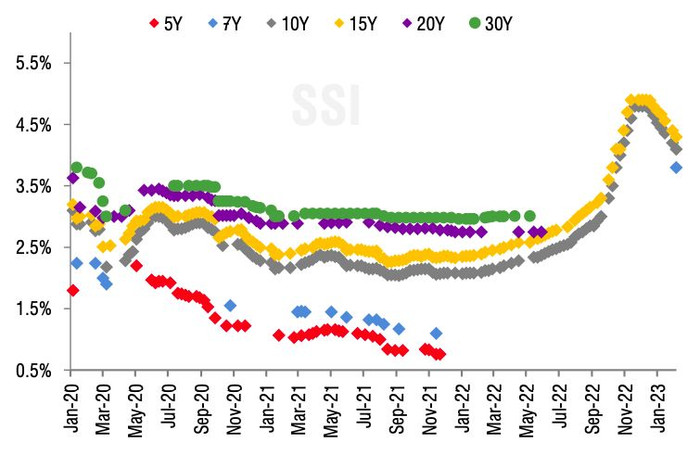

Như vậy, Kho bạc Nhà nước đã huy động thành công 49% kế hoạch phát hành tháng 1 và 15% kế hoạch năm. Lợi suất trúng thầu tiếp tục hạ nhiệt, khi giảm từ 10 điểm cơ bản so với tuần trước, ở mức 4,1% cho kỳ hạn 10 năm và 4,3% cho kỳ hạn 15 năm. Đối với kỳ hạn 7 năm, lợi suất trúng thầu đạt 3,8%, tương đồng với lợi suất trên thị trường thứ cấp. Lợi suất trái phiếu sơ cấp đã giảm tới 60 điểm cơ bản so với cuối 2022, phần nào phản ánh kỳ vọng của thị trường về chính sách tiền tệ nới lỏng hơn của Ngân hàng Nhà nước trong dài hạn.

Lợi suất trái phiếu trên thị trường thứ cấp vẫn duy trì đà đi xuống, với mức giảm nhẹ 0,02-0,04 điểm phần trăm. Kết tuần đóng cửa ở mức 1 năm (3,73%, giảm 0,03 điểm phần trăm); 3 năm (3,76%; giảm 0,02 điểm phần trăm); 5 năm (3,81%, giảm 0,02 điểm phần trăm); 10 năm (4,11%, giảm 0,03 điểm phần trăm); 15Y (4,32%, giảm 0,04 điểm phần trăm); 20Y (4,74%, giảm 0,04 điểm phần trăm) và 30Y (4,90%, giảm 0,01 điểm phần trăm).