Ghi nhận trên thị trường mở phiên hôm qua (31/1), Ngân hàng Nhà nước chào thầu 26.000 tỷ đồng trên kênh cầm cố với kỳ hạn 7 ngày, lãi suất 6,0% và có hơn 24.000 tỷ đồng trúng thầu. Trong khi có 26.880 tỷ đồng đáo hạn.

Ở chiều ngược lại, nhà điều hành tiền tệ không chào thầu tín phiếu nhưng có tới 15.000 tỷ đồng tín phiếu đáo hạn.

Như vậy, trong cả phiên 31/1, Ngân hàng Nhà nước đã bơm ròng khoảng 12.150 tỷ đồng ra thị trường qua kênh thị trường mở. Trước đó, tại phiên ngày 30/1, cơ quan này cũng đã bơm ròng khoảng 10.920 tỷ đồng.

Diễn biến bơm ròng với khối lượng lớn như trên đã xuất hiện từ trước kỳ nghỉ Tết Nguyên đán. Bởi lẽ, thanh khoản hệ thống có phần bớt dồi dào trong bối cảnh nhu cầu thanh toán tăng mạnh và buộc Ngân hàng Nhà nước phải sử dụng linh hoạt thị trường mở với mục đích hỗ trợ nguồn.

Tính đến thời điểm cuối ngày 31/1, các ngân hàng đang tiếp cận vốn hỗ trợ ở mức 85.350 tỷ đồng. Trái lại, vẫn có 25.000 tỷ đồng đang được Ngân hàng Nhà nước hút về.

Theo đó, giá trị ròng hệ thống đang cần Ngân hàng Nhà nước hỗ trợ vào khoảng 60.000 tỷ đồng. Tuy nhiên, đây vẫn là một con số không lớn so với cùng kỳ những năm trước. Bởi đã có lúc hệ thống cần khoản tiền hỗ trợ lên tới hơn 250.000 tỷ đồng.

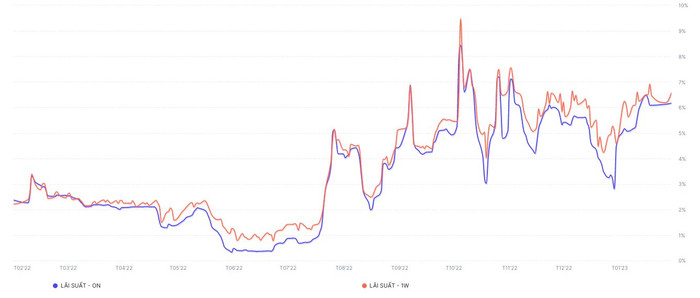

Ở một thước đo khác cũng để thể hiện thanh khoản hệ thống bớt dồi dào, lãi suất liên ngân hàng VND phiên ngày 31/1 tiếp tục tăng từ 0,04 – 0,14 điểm phần trăm ở hầu hết các kỳ hạn 1 tháng trở xuống. Các mức lãi suất đang dừng ở mức: qua đêm 6,2%; 1 tuần 6,66%; 2 tuần 7,12% và 1 tháng 8,04%.

Hiện tại, sau giai đoạn căng thẳng vào cuối năm 2022, lãi suất huy động hiện tại đã ổn định hơn, với mặt bằng vào khoảng 8,0 - 9,5%/năm đối với tiền gửi có kỳ hạn từ 6 tháng đến 12 tháng – giảm khoảng 0,5 điểm phần trăm so với cuối năm 2022. Trong trường hợp tích cực, mặt bằng lãi suất huy động có thể đã tạo đỉnh vào cuối năm 2022, tuy nhiên xu hướng giảm trong năm 2023 vẫn chưa thực sự rõ nét, khi các yếu tố rủi ro ảnh hưởng tới thanh khoản trong trung và dài hạn vẫn chưa thực sự được giải quyết.

Công ty Chứng khoán SSI đánh giá, mức lãi suất này vẫn được đánh giá là tương đối cao so với các hoạt động kinh tế và ảnh hưởng tới nhu cầu tín dụng của doanh nghiệp và dân cư.

Trái ngược, mặt bằng lãi suất huy động cao đã thu hút lượng lớn dòng tiền nhàn rỗi từ khu vực dân cư. Trên thực tế, theo số liệu từ Ngân hàng Nhà nước, tính đến cuối tháng 11/2022, tổng tiền gửi của khách hàng tổ chức và dân cư tại các tổ chức tín dụng đạt hơn 11,5 triệu tỷ đồng, tăng 8,2% so với cùng kỳ trong đó tiền gửi từ khu vực dân cư đã bật tăng rõ rệt trong tháng 11 (tăng 8,9% so với cùng kỳ, từ mức 6,8% vào tháng 10).

“Tiền gửi từ khu vực tổ chức kinh tế chưa có nhiều sự cải thiện khi dòng tiền của doanh nghiệp vẫn đang gặp nhiều khó khăn trong bối cảnh tăng trưởng kinh tế chậm lại”, nhóm nghiên cứu của SSI nhấn mạnh.