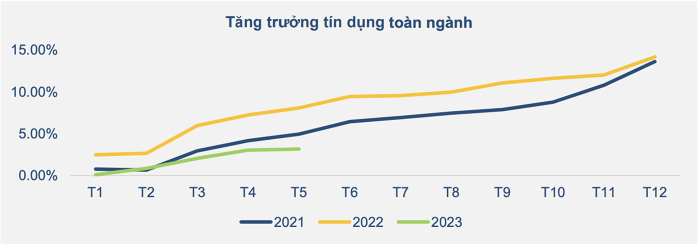

Theo báo cáo của Tổng cục Thống kê đến ngày 20/6 chỉ tăng 3,13% so với đầu năm. Còn dữ liệu cập nhật gần nhất theo chia sẻ của Ngân hàng Nhà nước cho thấy, tăng trưởng tín dụng đến cuối tháng 6 đã đạt mức tăng 4,73%.

Như vậy, chỉ trong vòng 10 ngày cuối tháng 6, tín dụng đã tăng thêm gần 1,6 điểm phần trăm. Tuy nhiên, nếu so với hạn mức tăng trưởng cả năm 2023 là 14% thì ngành ngân hàng vẫn cần phải nỗ lực giải ngân hết mình để hoàn thành mục tiêu đề ra.

Tăng trưởng tín dụng bằng 1/2 cùng kỳ

Nhìn về con số tăng trưởng tín dụng nửa đầu năm đạt 4,7%, một số chuyên gia kinh tế phải thốt lên rằng: "Sức hấp thụ vốn của nền kinh tế đang quá yếu". Hay nói cách khác, câu chuyện phát triển tín dụng hiện nay không nằm ở nguồn cung vốn, mà chủ yếu từ phía cầu vốn.

Nhận xét này cũng dễ hiểu. Bởi lẽ, cùng kỳ năm 2022, mức tăng trưởng lên tới 9,44%. Thậm chí, vào năm ngoái, mặt bằng lãi suất còn cao hơn rất nhiều so với những tháng đầu năm nay.

Hiện tại, nhằm hỗ trợ tăng trưởng kinh tế hợp lý, Ngân hàng Nhà nước đã điều hành để duy trì thanh khoản dồi dào, sẵn sàng cung ứng vốn cho phục hồi và phát triển kinh tế, liên tục điều chỉnh giảm 4 lần lãi suất điều hành, ban hành thông tư cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ, tạo điều kiện cho khách hàng tiếp tục quay vòng vốn và tiếp cận vốn vay mới, chỉ đạo các tổ chức tín dụng rà soát đơn giản hóa thủ tục cho vay.

Đồng thời, Ngân hàng Nhà nước cũng điều hành chính sách tiền tệ đã góp phần tạo điều kiện thuận lợi trong tiếp cận vốn tín dụng ngân hàng, kiểm soát lạm phát, duy trì thanh khoản dồi dào, thị trường tiền tệ, ngoại hối ổn định.

Tuy nhiên, như đã nêu, tốc độ tăng trưởng tín dụng vẫn chỉ bằng 1/2 so với cùng kỳ. Chia sẻ với báo giới, ông Phạm Thanh Hà, Phó Thống đốc Ngân hàng Nhà nước cho hay, có 2 nguyên nhân chính khiến cầu tín dụng giảm sút.

Thứ nhất, doanh nghiệp sản xuất gặp khó khăn trong đầu ra tiêu thụ nên thiếu đơn hàng, dẫn đến nhu cầu vay vốn mới để sản xuất giảm sút.

Thứ hai, nguyên nhân liên quan đến tín dụng bất động sản do thị trường gặp khó khăn, ít có dự án mới được triển khai, thiếu hụt nguồn cung, giảm nhu cầu vay vốn lớn.

Bên cạnh đó, vị Phó Thống đốc cũng cho biết thêm một lý do khác khiến tăng trưởng tín dụng thấp. Đó là các doanh nghiệp vừa và nhỏ, đa phần gặp phải tình hình tài chính suy yếu, không có phương án khả thi nên chưa đáp ứng được điều kiện tiếp cận vay vốn của ngân hàng.

Thực ra, cũng cần phải thông cảm cho ngành ngân hàng. Do đây cũng là những thực thế kinh doanh và chịu trách nhiệm với cổ đông, có chức năng huy động các nguồn tiền gửi rồi đem cho vay nhưng phải đảm bảo an toàn ở mức cao nhất. Đồng thời, thực tế cho thấy, những hệ luỵ từ việc hạ chuẩn tín dụng từ hàng chục năm trước đến nay vẫn còn tồn dư, chưa thể giải quyết dứt điểm.

4 ngành nghề hút tín dụng

Tuy nhiên, với loạt hành động từ phía nhà điều hành tiền tệ, thị trường đang kỳ vọng sức hấp thụ vốn của nền kinh tế dần tăng.

Theo kết quả điều tra xu hướng tín dụng của các tổ chức tín dụng tháng 6/2023 vừa được Vụ Dự báo, Thống kê, Ngân hàng Nhà nước công bố cho biết,

diễn biến tăng trưởng kinh tế; diễn biến lãi suất; thay đổi lãi suất cho vay của tổ chức tín dụng; thay đổi nhu cầu đầu tư vào sản xuất kinh doanh, tiêu dùng của khách hàng; chất lượng phục vụ cải thiện, là những nhân tố được nhiều tổ chức tín dụng nhận định ảnh hưởng tích cực đến sự gia tăng nhu cầu tín dụng của nhóm khách hàng doanh nghiệp.

Bên cạnh các nhân tố trên, nhân tố cải tiến sản phẩm cho vay của tổ chức tín dụng được nhận định và dự báo tác động tích cực đến sự gia tăng nhu cầu vay vốn của nhóm khách hàng cá nhân trong 6 tháng đầu năm và cả năm 2023.

Đặc biệt, các tổ chức tín dụng đánh giá nhu cầu tín dụng tổng thể của khách hàng được dự báo cải thiện mạnh hơn trong 6 tháng cuối năm 2023.

Thêm vào đó, trong bối cảnh mặt bằng rủi ro tín dụng được các tổ chức tín dụng đánh giá là tăng nhanh hơn so với kỳ liền trước và cùng kỳ năm trước, các tổ chức tín dụng có xu hướng giữ “không đổi” hoặc “thắt chặt” nhẹ tiêu chuẩn tín dụng trong 6 tháng đầu năm 2023 và cả năm 2023 so với năm 2022, tuy nhiên, có dự kiến giảm bớt “thắt chặt” trong 6 tháng cuối năm 2023.

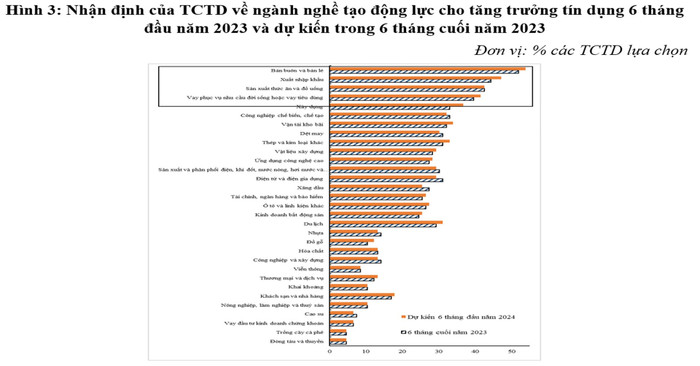

Về động lực tăng trưởng tín dụng. Tương tự kết quả điều tra trong năm 2022, “bán buôn, bán lẻ”; “xuất, nhập khẩu” tiếp tục là 2 lĩnh vực được nhiều tổ chức tín dụng lựa chọn là “động lực tăng trưởng tín dụng” nhất trong 6 tháng đầu năm 2023, lĩnh vực xếp thứ 3 và thứ 4 lần lượt là “sản xuất thức ăn và đồ uống” và “cho vay phục vụ nhu cầu đời sống”.

Theo đó, 4 lĩnh vực này tiếp tục được các tổ chức tín dụng dự kiến là “động lực tăng trưởng tín dụng” cao nhất của hệ thống ngân hàng trong 6 tháng cuối năm 2023 và cả năm 2023. Bên cạnh đó, lĩnh vực “du lịch” có biểu hiện phục hồi mạnh mẽ trong năm 2023, với tỷ lệ tổ chức tín dụng lựa chọn lĩnh vực này là “động lực tăng trưởng tín dụng” tăng gần gấp đôi từ 17% trong năm 2022 lên 33% cho năm 2023”, kết quả điều tra cho biết.