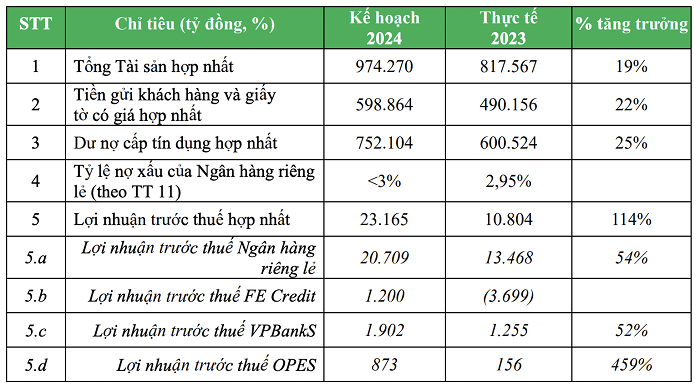

Sau năm 2023 chậm nhịp, năm nay Ngân hàng Thương mại Cổ phần Việt Nam Thịnh Vượng (VPBank - mã chứng khoán: VPB) đặt mục tiêu tổng tài sản 974.270 tỷ đồng và lợi nhuận trước thuế hợp nhất 23.165 tỷ đồng, tương đương tăng trưởng lần lượt 19% và 114% so với thực hiện năm 2023. Kế hoạch được ngân hàng thông qua tại Đại hội đồng cổ đông thường niên năm 2024 vừa qua (29/4).

Tại đại hội, ông Nguyễn Đức Vinh, Tổng giám đốc VPBank tiết lộ, trong quý 1/2024, ngân hàng ghi nhận lợi nhuận hợp nhất đạt gần 4,2 nghìn tỷ đồng. Riêng tại ngân hàng mẹ, lợi nhuận trước thuế của quý 1 đạt hơn 4,9 nghìn tỷ đồng. Như vậy, kế hoạch năm đã được VPBank hoàn thành xong gần 1/4.

Tuy nhiên, ông Vinh vẫn cho rằng, các mục tiêu kinh doanh của năm 2024 thực sự là thách thức không nhỏ với VPBank. Nhất là trong bối cảnh môi trường kinh doanh còn ẩn chứa nhiều diễn biến phức tạp cùng với những rủi ro từ tình hình chính trị thế giới.

Ông Vinh kỳ vọng: “Với sức bật từ toàn bộ hệ sinh thái, VPBank sẽ vững bước vượt qua khó khăn, tiếp tục tăng trưởng chất lượng và bền vững để đạt được những mục tiêu đã đề ra”.

Theo đó, VPBank dự kiến lợi nhuận từ ngân hàng mẹ vẫn sẽ đóng góp nhiều nhất với mức 20.709 tỷ đồng; công ty chứng khoán VPBankS góp 1.902 tỷ đồng; công ty bảo hiểm OPES đóng góp 873 tỷ đồng. Thậm chí, công ty tài chính tiêu dùng FE CREDIT cũng được kỳ vọng có sự trở lại mạnh mẽ sau hai năm liền thua lỗ, với mức lợi nhuận hợp nhất trước thuế dự kiến là 1.200 tỷ đồng.

Cũng tại đại hội, khi được cổ đông yêu cầu làm rõ hơn về kế hoạch phát triển từng mảng trong hệ sinh thái, lãnh đạo VPBank cho hay, năm 2023, kết quả kinh doanh của FE Credit vẫn là điểm tối của ngân hàng khi lỗ gần 3.700 tỷ đồng. Tuy nhiên, FE Credit vẫn tiếp tục dẫn đầu thị phần tài chính tiêu dùng với quy mô dư nợ khoảng 50.000 tỷ đồng.

Lãnh đạo ngân hàng tin tưởng, với việc là đứa con chung của 2 tổ chức gồm SMBC và VPBank, FE Credit sẽ nhận được sự hỗ trợ có tính cam kết cao. Ví dụ như sự hỗ trợ về hệ thống, nhân sự, chiến lược...và quan trọng là về vốn. Trong một năm, chi phí vốn tại FE Credit đã giảm từ 9 -11% xuống 6 -7%, cao hơn COF các ngân hàng nhưng ở mức thấp trong ngành tài chính tiêu dùng. Điều này cho phép FE nhắm vào khách hàng có mức độ rủi ro thấp hơn.

Thực tế, tăng trưởng giải ngân quý 1/2024 của FE Credit đạt hơn 20%, tỷ lệ nợ xấu từ trên 20% xuống dưới 20%.

“Thị trường tài chính tiêu dùng tại Việt Nam còn rất lớn trong khi hiện nay mới có 16 công ty tài chính tiêu dùng. Đồng thời, với sự nỗ lực từ cơ quan quản lý thời gian qua nhằm đẩy lùi nạn tín dụng đen, tôi tin rằng FE Credit sớm lấy lại phong độ lãi 3-4 nghìn tỷ đồng”, đại diện VPBank cho hay.

Bổ sung thêm, ông Ngô Chí Dũng, Chủ tịch VPBank thông tin, mặc dù kỳ vọng FE Credit phục hồi nhưng VPBank cũng sẽ đa dạng hoá nguồn thu, không để tình trạng cơ cấu FE Credit chiếm quá 40% như nhiều năm trước. Theo đó, nhờ tiềm năng công ty chứng khoán có vốn hoá lớn thứ 3 thị trường, VPBankS sẽ là nguồn thu lớn của hệ sinh thái trong tương lai.

Hay như ngân hàng cũng sẽ tập trung thu hồi nợ xấu, khoanh vùng nợ xấu tránh ảnh hưởng quá nhiều từ CIC hay yếu tố khách quan khác. Năm 2023, VPBank thu hồi xong 2.000 tỷ đồng nợ xấu, sang năm nay con số này được nâng lên 3.000 tỷ đồng.

"Chúng tôi kỳ vọng nợ xấu giảm dần vào các tháng cuối năm và phục hồi tốt từ năm 2025, hy vọng lúc đó sẽ thu hồi nợ xấu tốt hơn và giảm dự phòng tài chính. Trong trường hợp làm tốt hơn, thì số tiết kiệm dự phòng sẽ trở thành lợi nhuận trong tương lai", ông Vinh nói.

Ngoài ra, theo ông Vinh, năm vừa qua hoạt động bancassurance tại các ngân hàng đều giảm sút nhưng đây vẫn là lĩnh vực tiềm năng. Trong năm nay bancassurance với AIA sẽ không tăng nhưng phần phi nhân thọ lại có cơ hội tăng với sự xuất hiện của OPES mang lại thu nhập bổ sung cho ngân hàng.

Nhìn chung, ban lãnh đạo VPBank tin tưởng, với sự cộng hưởng từ nhiều thành viên trong hệ sinh thái, các kế hoạch của Đại hội cổ đông giao phó sẽ cán đích thành công. Điều này sẽ được củng cố thêm khi ngân hàng có thêm 2 thành viên Hội đồng quản trị mới gồm ông Takeshi Kimoto và bà Phạm Thị Nhung.