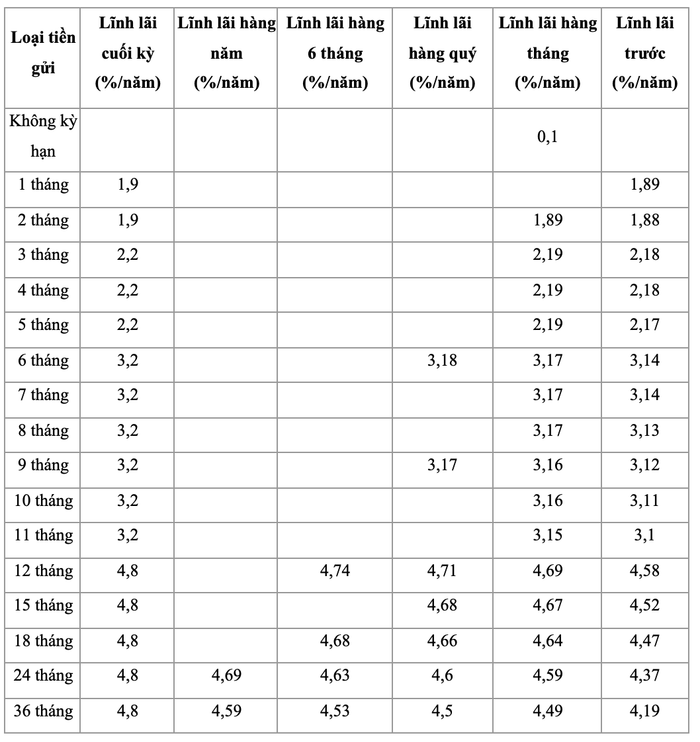

Theo khảo sát mới nhất, lãi suất tiết kiệm thông thường tại Ngân hàng Thương mại Cổ phần Sài Gòn (SCB) được điều chỉnh giảm mạnh ở hầu hết các kỳ hạn. Sau khi điều chỉnh, mức lãi suất huy động dành cho khách hàng cá nhân tại kỳ hạn từ 1 tháng đến 36 tháng, hình thức lĩnh lãi cuối kỳ hiện đang dao động từ 1,9%/năm đến 4,8%/năm.

So với tháng trước, lãi suất tiết kiệm áp dụng cho kỳ hạn từ 1 tháng và 2 tháng tương ứng giảm 1,8 và 1,9 điểm phần trăm về mức 1,9%/năm. Trong khi đó, ngân hàng SCB đã điều chỉnh lãi suất của các khoản tiết kiệm từ 3 tháng, 4 tháng và 5 tháng giảm lần lượt 1,7%/năm, 1,75%/năm và 1,8%/năm về chung mức 2,2%/năm.

Đối với các kỳ hạn gửi từ 6 tháng đến 11 tháng, lãi suất được ấn định chung mức 3,2%/năm, Trong đó, các kỳ hạn 6 - 8 tháng lãi suất giảm 1,7 điểm phần trăm và kỳ hạn 9 - 11 tháng giảm 1,8 điểm phần trăm.

Khách hàng khi tham gia gửi tiết kiệm ở các dài hạn từ 12 tháng đến 36 tháng sẽ được hưởng mức lãi suất chung là 4,8%/năm, thấp hơn tháng trước 0,6 điểm phần trăm.

Ngoài ra, khách hàng có thể lựa chọn một số hình thức nhận lãi khác sao cho phù hợp với nhu cầu của mình, điển hình như: Lĩnh lãi hàng năm: Lãi suất trong khoảng 4,59 - 4,69%/năm; Lĩnh lãi hàng 6 tháng: Lãi suất trong khoảng 4,53 - 4,74%/năm; Lĩnh lãi hàng quý: Lãi suất trong khoảng 3,17 - 4,71%/năm; Lĩnh lãi hàng tháng: Lãi suất trong khoảng 1,89 - 4,69%/năm; Lĩnh lãi trước: Lãi suất trong khoảng 1,88 - 4,58%/năm.

Trường hợp khách hàng sở hữu các khoản tiết kiệm không kỳ hạn, hình thức lĩnh lãi hàng tháng sẽ được triển khai mức lãi suất là 0,1%/năm, sau khi giảm 0,4 điểm phần trăm.

Biểu lãi suất tiết kiệm tại ngân hàng SCB

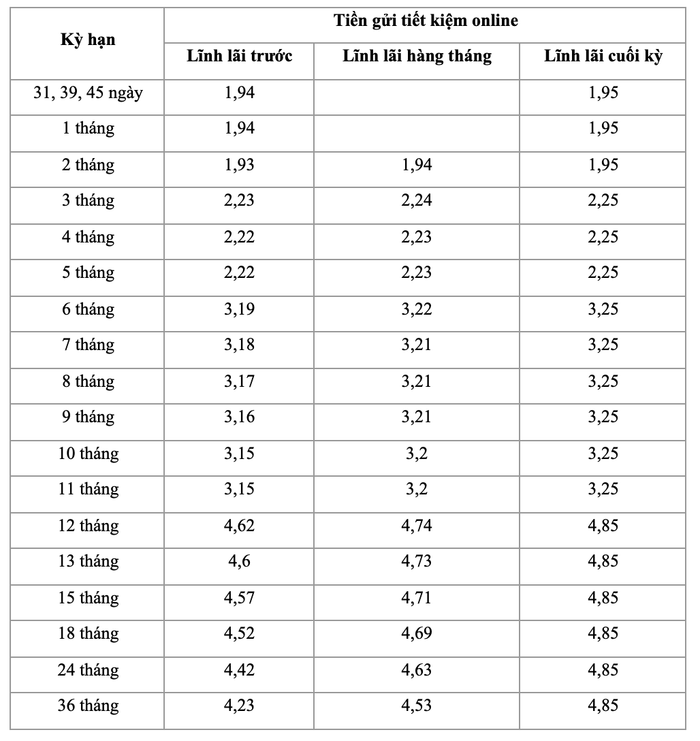

Ghi nhận cho thấy, ngân hàng SCB đã có động thái điều chỉnh biểu lãi suất tiết kiệm trực tuyến giảm mạnh 0,6 – 1,9 điểm phần trăm tại nhiều kỳ hạn trong tháng này.

Chính vì vậy, khung lãi suất ngân hàng SCB huy động cho các khoản tiết kiệm online tại kỳ hạn từ 1 tháng đến 36 tháng, lĩnh lãi cuối kỳ sẽ dao động trong khoảng 1,95%/năm - 4,85%/năm.

Tại biểu lãi suất tiền gửi trực tuyến này, ngân hàng SCB còn triển khai thêm các kỳ hạn ngắn 31, 39 và 45 ngày với mức lãi suất tương ứng là 1,95%/năm, thấp hơn tháng trước 1,8 điểm phần trăm.

Bên cạnh đó, ngân hàng SCB còn triển khai thêm hai hình thức lĩnh lãi khác là lĩnh lãi trước với lãi suất khoảng 1,93 - 4,62%/năm và lĩnh lãi hàng tháng với lãi suất khoảng 1,94 - 4,74%/năm.

Đáng chú ý, khi tham gia gửi tiền trực tuyến tại ngân hàng SCB, khách hàng sẽ được hưởng mức lãi suất cao hơn khoảng 0,04 - 0,05 điểm phần trăm so với mức lãi suất tiết kiệm tại quầy, ứng với từng kỳ hạn.

Cũng trong tháng 1/2024, ngân hàng SCB còn cung cấp nhiều sản phẩm huy động vốn khác như: Tiền gửi thông thường 13 tháng, tiết kiệm online, Tiết kiệm Song hành - bảo hiểm toàn tâm, tiết kiệm Phát Lộc Tài,...