Mùa đại hội cổ đông thường niên ngân hàng gần kề cũng là lúc kế hoạch tăng vốn của các ngân hàng trở nên nóng hơn bao giờ hết. Trong năm 2024, dự kiến nhiều ngân hàng thương mại đưa ra kế hoạch tăng vốn khủng nhằm nâng cao năng lực tài chính và tăng quy mô hoạt động.

ĐUA TĂNG VỐN HÀNG CHỤC NGHÌN TỶ ĐỒNG

Mới đây, Ngân hàng Thương mại Cổ phần Á Châu (mã chứng khoán: ACB) đã tổ chức thành công Đại hội đồng cổ đông thường niên 2024. Theo đó, đại hội thông qua phương án chia cổ tức năm 2023 từ nguồn lợi nhuận chưa phân phối của năm 2023 và còn lại từ các năm trước là 19.886 tỷ đồng.

Trong đó, Hội đồng quản trị ACB thống nhất chia cổ tức tỷ lệ 25%, trong đó 15% bằng cổ phiếu và 10% bằng tiền mặt, tương ứng với mức sử dụng lợi nhuận giữ lại là 9.710 tỷ đồng.

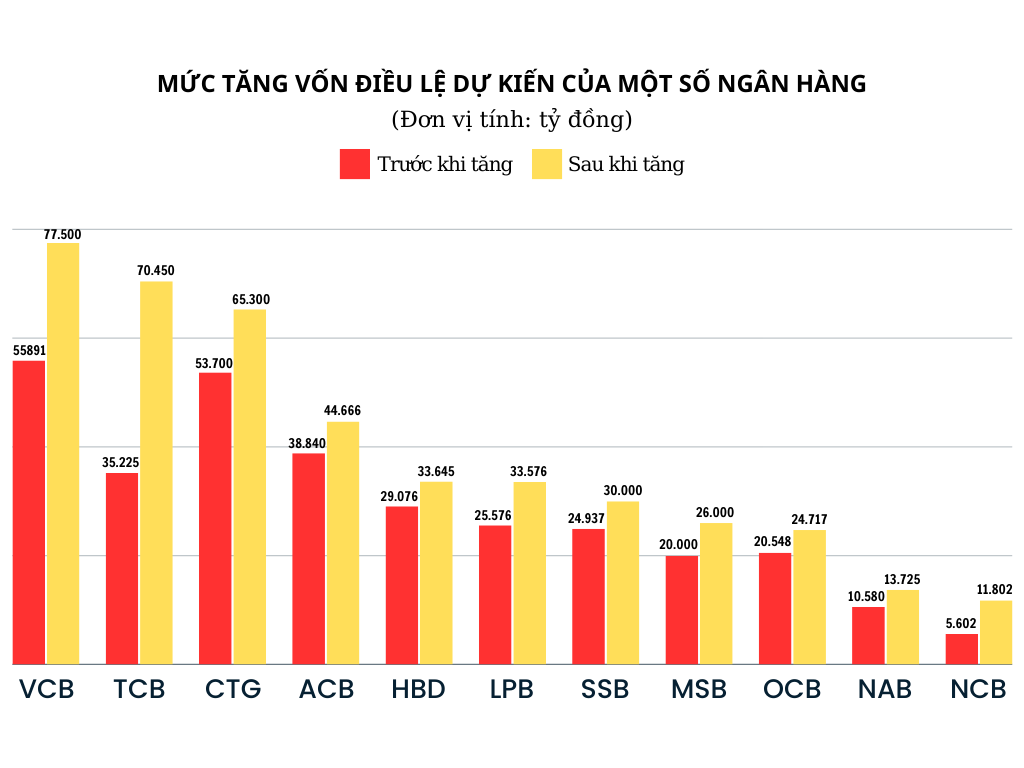

Với mức chia cổ tức như hiện tại, vốn điều lệ của ACB dự kiến sẽ tăng lên mức 44.666 tỷ đồng, tương ứng với hơn 582 triệu cổ phần phát hành thêm.

Trong cuộc họp Đại hội đồng cổ đông năm 2024 diễn ra vào ngày 27/4 tới đây, Ngân hàng Thương mại Cổ phần Bưu điện Liên Việt (LPBank, mã chứng khoán: LPB) dự kiến trình cổ đông về phương án tăng vốn điều lệ thêm tối đa 8.000 tỷ đồng thông qua việc chào bán 800 triệu cổ phiếu cho cổ đông hiện hữu sau khi được Ngân hàng Nhà nước và Ủy ban Chứng khoán Nhà nước chấp thuận.

Hiện tại, vốn điều lệ của LPBank đang là 25.576 tỷ đồng. Nếu phát hành thành công, vốn điều lệ của ngân hàng sẽ nâng lên mức 33.576 tỷ đồng, thuộc top các ngân hàng có vốn điều lệ cao nhất Việt Nam.

Tương tự, Ngân hàng Thương mại Cổ phần Quân đội (MB, mã chứng khoán: MBB) cũng dự kiến trình phương án tăng vốn điều lệ tại Đại hội đồng cổ đông thường niên 2024.

Được biết bên cạnh việc tăng vốn thông qua chia cổ tức bằng cổ phiếu, ngân hàng này cũng có thể tiếp tục chia cổ tức bằng tiền mặt cho cổ đông. Trước đó, trong năm 2023, MB đã thực hiện việc tăng vốn điều lệ từ 45.000 tỷ đồng lên hơn 52.100 tỷ đồng thông qua việc chia cổ tức bằng cổ phiếu.

Về phương án tăng vốn trong năm 2024, Ngân hàng Thương mại Cổ phần Nam Á (Nam A Bank, mã chứng khoán: NAB) lên kế hoạch nâng vốn điều lệ thêm hơn 3.145 tỷ đồng, lên mức 13.725 tỷ đồng từ việc phát hành cổ phiếu để tăng vốn và phát hành cổ phiếu theo chương trình lựa chọn (ESOP).

Cũng tại mùa Đại hội cổ đông thường niên 2024, Ngân hàng Thương mại Cổ phần Hàng Hải Việt Nam (mã chứng khoán: MSB) dự kiến sẽ xin ý kiến cổ đông thông qua phương án tăng vốn điều lệ từ 20.000 tỷ đồng lên 26.000 tỷ đồng thông qua việc chia cổ tức bằng cổ phiếu tỷ lệ 30%. Nguồn vốn phát hành từ lợi nhuận chưa phân phối tính đến thời điểm 31/12/2023 theo báo cáo tài chính kiểm toán và sau khi trích các quỹ theo luật định. Việc chia cổ tức này sẽ được thực hiện trong năm 2024.

Ngân hàng Thương mại Cổ phần Phát triển TP.HCM (HDBank, mã chứng khoán: HDB) cũng gia nhập đường đua tăng vốn trong năm 2024. Cụ thể, ngân hàng này dự kiến tăng vốn điều lệ thêm 4.569 tỷ đồng, lên mức 33.645 tỷ đồng thông qua phát hành cổ phiếu trả cổ tức, giúp nâng cao hơn nữa các chỉ tiêu sức khỏe tài chính, là nền tảng chiến lược phát triển bền vững trong những năm tiếp theo.

Tại mùa đại hội năm nay, Ngân hàng Thương mại Cổ phần Kỹ thương Việt Nam (Techcombank, mã chứng khoán: TCB) cũng sẽ trình cổ đông xem xét phương án tăng gấp đôi vốn điều lệ, từ hơn 35.225 tỷ đồng lên 70.450 tỷ đồng thông qua phát hành cổ phiếu từ nguồn vốn chủ sở hữu.

Tỷ lệ phát hành dự kiến là 100%, tương ứng cổ đông sở hữu 100 cổ phiếu sẽ được nhận thêm 100 cổ phiếu mới. Phương án phát hành dự kiến theo phương thức thực hiện quyền. Đối tượng phát hành là tất cả cổ đông hiện hữu có tên trong danh sách tại ngày chốt danh sách cổ đông để thực hiện quyền nhận cổ phiếu từ việc tăng vốn điều lệ từ phát hành cổ phiếu từ nguồn vốn chủ sở hữu.

Tại cuộc họp Đại hội cổ đông năm nay, Hội đồng Quản trị Ngân hàng Thương mại Cổ phần Đông Nam Á (SeABank, mã chứng khoán: SSB) sẽ trình phương án tăng vốn điều lệ từ 24.957 tỷ đồng lên tối đa 30.000 tỷ đồng, tương đương mức tăng 20,2% thông qua ba cấu phần.

Thứ nhất, SeABank dự kiến phát hành 329 triệu cổ phiếu để trả cổ tức theo tỷ lệ 13,2% từ nguồn lợi nhuận sau thuế chưa phân phối lũy kế tại thời điểm cuối năm 2023 theo báo cáo tài chính hợp nhất năm 2023 đã kiểm toán. Đồng thời, SeABank cũng sẽ phát hành 10,3 triệu cổ phiếu để tăng vốn cổ phần từ nguồn vốn chủ sở hữu.

Thứ hai, SeABank dự kiến phát hành 45 triệu cổ phiếu theo Chương trình lựa chọn cho người lao động (ESOP) năm 2024, tăng vốn điều lệ thêm 450 tỷ đồng.

Thứ ba, SeABank lên kế hoạch chào bán tối đa 120 triệu cổ phiếu riêng lẻ hoặc phát hành cổ phiếu để hoán đổi nợ, giúp vốn điều lệ tăng thêm 1.200 tỷ đồng.

Còn tại Ngân hàng Thương mại Cổ phần Ngoại Thương Việt Nam (Vietcombank, mã chứng khoán: VCB), ngân hàng này cho biết sẽ trình cổ đông thông qua phương án dùng 21.700 tỷ đồng lợi nhuận năm 2022 để chia cổ tức bằng cổ phiếu. Phương án cần trình lên Ngân hàng Nhà nước để xin ý kiến.

Trước đó, trong năm 2023, Vietcombank đã phát hành 856,6 triệu cổ phiếu để trả cổ tức theo tỷ lệ 18,1% (từ lợi nhuận còn lại của năm 2019 và 2020), nâng tổng vốn điều lệ của Ngân hàng từ 47.325 tỷ đồng lên 55.891 tỷ đồng. Nếu tiếp tục được chia cổ tức bằng cổ phiếu từ nguồn lợi nhuận năm 2022, vốn điều lệ Vietcombank sẽ tăng lên hơn 77.500 tỷ đồng.

Mới đây, Hội đồng quản trị Ngân hàng Thương mại Cổ phần Công Thương Việt Nam (VietinBank, mã chứng khoán: CTG) đã ra quyết định thông qua phương án phân phối lợi nhuận năm 2022.

Theo báo cáo, con số lợi nhuận riêng lẻ sau thuế năm 2022 của VietinBank là 16.528 tỷ đồng, trong đó mức điều chỉnh do thay đổi lợi nhuận năm trước là 86 tỷ đồng. Như vậy, lợi nhuận chưa phân phối của ngân hàng này năm 2022 là 16.442 tỷ đồng.

Lợi nhuận còn lại của VietinBank sau khi trích các quỹ bắt buộc và quỹ khen thưởng phúc lợi là 11.648 tỷ đồng. Theo phê duyệt của cơ quan Nhà nước có thẩm quyền, ngân hàng sẽ dùng toàn bộ lợi nhuận còn lại này để chia cổ tức bằng cổ phiếu.

Tính đến thời điểm hiện tại, vốn điều lệ của VietinBank là 53.700 tỷ đồng. Nếu giữ lại toàn bộ lợi nhuận năm 2022, con số này sẽ tăng lên mức 65.300 tỷ đồng, tăng thêm 11.600 tỷ đồng.

YẾU TỐ QUAN TRỌNG ĐỂ NÂNG CAO NĂNG LỰC TÀI CHÍNH

Thống kê của Ngân hàng Nhà nước cho biết, tính đến tháng 1/2024, tổng vốn điều lệ của toàn hệ thống đạt hơn 1 triệu tỷ đồng, tăng 0,7% so với cuối năm 2023. Trong đó, nhóm ngân hàng thương mại nhà nước có tổng vốn điều lệ 217.882 tỷ đồng, tương đương thời điểm cuối năm 2023; nhóm ngân hàng thương mại cổ phần có tổng vốn điều lệ 543.191 tỷ đồng, tăng 0,12%; nhóm ngân hàng liên doanh, nước ngoài có tổng vốn điều lệ 163.165 tỷ đồng, không thay đổi; nhóm công ty tài chính, cho thuê tài chính và ngân hàng hợp tác xã có vốn điều lệ giữ nguyên ở mức 45.321 tỷ đồng và 3.030 tỷ đồng; quỹ tín dụng nhân dân có vốn điều lệ 7.052 tỷ đồng, tăng 0,98% so với cuối năm 2023.

Tính đến hết tháng 3/2024, hệ số an toàn vốn (CAR) của các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài áp dụng theo Thông tư 41/2016/TT-NHNN đạt 11,84%, trong đó nhóm ngân hàng thương mại Nhà nước đạt 9,72%, nhóm ngân hàng thương mại cổ phần đạt 11,89%.

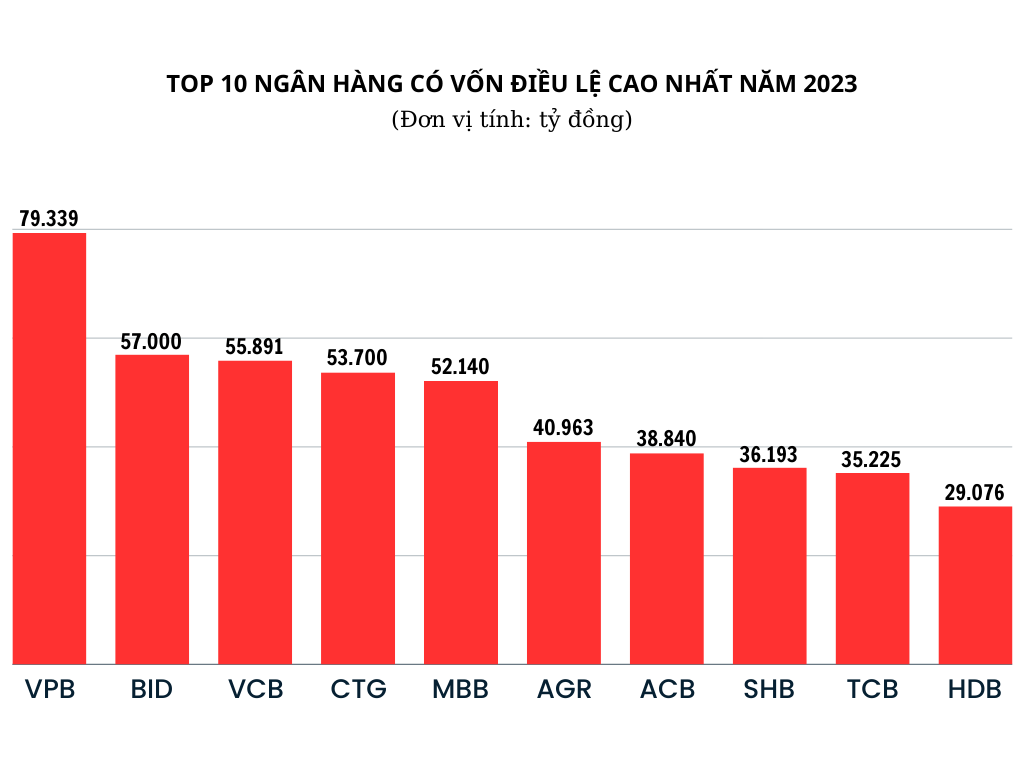

Nhìn lại thời điểm cuối năm 2023, VPBank “dẫn đầu” những ngân hàng thương mại có vốn điều lệ cao nhất với 79.339 tỷ đồng. Vị trí thứ 2 thuộc về BIDV với 57.000 tỷ đồng. Xếp vị trí thứ 3 trong bảng xếp hạng là Vietcombank với tổng vốn điều lệ đạt 55.891 tỷ đồng. Đứng vị trí thứ 4 là VietinBank với 53.700 tỷ đồng. MBBank đứng thứ 5 trong bảng xếp hạng, với tổng vốn điều lệ đạt 52.140 tỷ đồng. Đến thời điểm hiện tại, đây là 5 công ty chứng khoán có quy mô vốn điều lệ trên 50.000 tỷ đồng.

5 vị trí còn lại lần lượt thuộc về Agribank (40.963 tỷ đồng), ACB (38.840 tỷ đồng), SHB (36.193 tỷ đồng), Techcombank (35.225 tỷ đồng) và HDBank (29.076 tỷ đồng).

Trong số các ngân hàng đã thực hiện thành công trong việc tăng vốn điều lệ năm 2023, VPBank là một trong những ngân hàng có đà tăng nhanh nhất, với việc gia tăng đáng kể lên đến 11.905 tỷ đồng, đưa tổng số vốn điều lệ lên hơn 79.339 tỷ đồng, tương đương khoảng 3,26 tỷ USD.

Theo nhiều ngân hàng, việc tăng vốn là điều cần thiết, qua đó nâng cao năng lực tài chính, gia tăng nguồn vốn trung và dài hạn để mở rộng hoạt động kinh doanh.

Đồng thời, việc tăng vốn nhằm đảm bảo hệ số an toàn vốn (CAR) theo quy định của các cơ quan chức năng, hướng tới chuẩn mực đáp ứng kế hoạch tăng trưởng liên tục hàng năm.

Theo tờ trình kế hoạch tăng vốn, ngân hàng ACB cho rằng việc tăng vốn điều lệ nhằm tăng thêm nguồn vốn trung dài hạn cho các hoạt động cấp tín dụng, đầu tư trái phiếu chính phủ, thêm vốn để xây dựng văn phòng làm việc, cải tạo, sửa chữa, di dời trụ sở kênh phân phối; đầu tư vào các dự án chiến lược và nâng cao năng lực tài chính.

Tương tự, Nam A Bank cũng cho biết, việc tăng vốn điều lệ giúp ngân hàng này nâng cao năng lực tài chính, quy mô hoạt động, khả năng cạnh tranh và đổi mới công nghệ, nhằm mục tiêu phát triển bền vững năm 2024 và các năm tiếp theo.

Đặc biệt, tăng vốn cũng là một trong những nhiệm vụ chính của Đề án cơ cấu lại hệ thống các tổ chức tín dụng gắn với xử lý nợ xấu giai đoạn 2021 - 2025. Theo đề án, các tổ chức tín dụng cần đảm bảo mức vốn điều lệ nhất định đến năm 2025 như sau:

Đối với các ngân hàng thương mại: Nhóm ngân hàng thương mại trong nước có tiềm lực tài chính, năng lực cạnh tranh, quy mô lớn: Vốn điều lệ tối thiểu đạt 15.000 tỷ đồng. Nhóm ngân hàng thương mại trong nước có tiềm lực tài chính, năng lực cạnh tranh, quy mô nhỏ và trung bình và ngân hàng thương mại có vốn nước ngoài: Vốn điều lệ tối thiểu đạt 5.000 tỷ đồng.

Đối với công ty tài chính: Vốn điều lệ tối thiểu đạt 750 tỷ đồng. Đối với công ty cho thuê tài chính: Vốn điều lệ tối thiểu đạt 450 tỷ đồng. Đối với ngân hàng thương mại, công ty tài chính, công ty cho thuê tài chính yếu, yếu kém/được kiểm soát đặc biệt/thực hiện phương án cơ cấu lại do cấp có thẩm quyền phê duyệt: phương án tăng vốn thực hiện theo phê duyệt của cấp có thẩm quyền.

Như vậy, với mục tiêu của đề án, một trong các biện pháp quan trọng là tăng cường vốn và cải thiện chất lượng nguồn vốn tự có của các tổ chức tín dụng. Điều này nhằm đảm bảo rằng mức vốn điều lệ không thấp hơn mức quy định của pháp luật và nâng cao tỷ lệ an toàn vốn theo chuẩn mực quốc tế.