Nằm trên đảo Đại Phước - "hòn ngọc phía Đông" giáp ranh Sài Gòn – Đồng Nai, dự án Khu đô thị Đại Phước Lotus do VinaCapital làm chủ đầu tư, vừa được bán phần lớn cổ phần cho China Fortune Land Development (CFLD), Tập đoàn xây dựng và kinh doanh bất động sản của Trung Quốc.

Cụ thể, hai quỹ đầu tư do VinaCapital quản lý là là VOF cùng VNL đã bán toàn bộ cổ phần tại Đại Phước Lotus - một dự án phát triển nhà ở và khu dân cư tại Đồng Nai cho CFLD. Thương vụ này mang về cho VOF khoản doanh thu thuần 16,5 triệu USD (374 tỷ đồng). Trong khi đó, với tỷ lệ sở hữu cao hơn, phía VNL thu về 48,8 triệu USD (1.105 tỷ đồng).

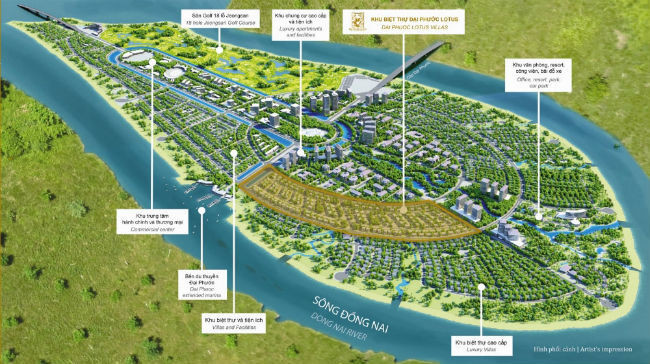

Dự án Đại Phước Lotus có diện tích 198,5ha được VNL mua vào năm 2007 bao gồm 6 khu vực phát triển, hiện dự án đang trong giai đoạn đầu xây dựng và kinh doanh tại 1 khu.

Đại Phước Lotus nằm ờ vị trí đắc địa, thuận lợi giao thông cả đường bộ lẫn đường thủy, liền kề sông Đồng Nai, tiếp giáp quận 2 và quận 9 TP.HCM, cách trung tâm TP.HCM khoảng 16km, cách sân bay quốc tế Long Thành khoảng 16hm và gần các tuyến giao thông quan trọng gồm Cao tốc Long Thành – Dầu Giây, Quốc lộ 51A, Cao tốc Bến Lức – Long Thành.

Về China Fortune Land Development, Tập đoàn này được thành lập từ năm 1998 tại Trung Quốc. CFLD đẩy mạnh phát triển khu vực kinh tế “Bắc Kinh – Thiên Tân - Hà Bắc”, sông Dương Tử với chiến lược “một vành đai, một con đường” và vùng châu thổ sông Châu Giang. CFLD đã hiện diện trên hơn 50 vùng miền trên thế giới trong đó có Indonesia, Ấn Độ, Việt Nam, Hoa Kỳ...

Tính đến tháng 6/2016, CFLD có trên 1.100 đối tác chiến lược trong lĩnh vực thành phố công nghiệp, có khoản đầu tư vốn khoảng 4,1 tỷ USD. Tại Việt Nam, vào tháng 9/2016, CFLD Vietnam đã ký biên bản ghi nhớ (MOU) với Tập đoàn Tín Nghĩa để xây dựng thành phố công nghiệp mới (NIC) với Khu công nghiệp Ông Kèo tại Đồng Nai.

Như vậy, dự án Đại Phước Lotus đã chính thức về tay ông chủ người Trung Quốc sau 10 năm VinaCapital quản lý. Đáng chú ý, theo thông tin từ StoxPlus, VinaCapital - công ty quản lý quỹ lớn nhất Việt Nam từng được Tập đoàn SW Kingsway Capital của tỷ phú người Hồng Kông Jonathan Choi (chủ sở hữu tòa nhà Sunwah, quận 1, TP.HCM) mua lại 10% vốn cổ phần với mức giá khoảng 19 triệu USD.

Tại ĐHCĐ thường niên năm 2017 diễn ra ngày 22/4 của Công ty Cổ phần đầu tư Nam Long (mã CK: NLG), Chủ tịch HĐQT Nguyễn Xuân Quang đã tiết lộ thông tin có nhà đầu tư Trung Quốc ngỏ ý muốn mua đứt dự án "khủng" của doanh nghiệp này - dự án Waterpoint (Long An) quy mô 350 ha. Dự án Waterpoint nằm đối diện với Khu phố thương gia Nam Long, tỉnh Long An, ngay cạnh lối mở đầu tiên của tuyến đường cao tốc Sài Gòn - Trung Lương. Đây là dự án lớn nhất của Nam Long tính đến nay.

Trong nhiều lần Nam Long tiến hành gặp gỡ nhà đầu tư các năm trước, dự án khủng này từng được ước tính có vốn đầu tư lên đến 2 tỷ USD và doanh nghiệp có kế hoạch chia nhỏ để phát triển dần. Hiện nay, dù có nhà đầu tư trong nước và Trung Quốc ngấp nghé muốn mua dự án của Nam Long nhưng Chủ tịch HĐQT công ty cho hay công ty không vội vàng mà sẽ cân nhắc các đề nghị.

Trường hợp nếu Nam Long đồng ý bán siêu dự án này cho nhà đầu tư Trung Quốc thì bất động sản Việt Nam sẽ lại có thêm một ông chủ mới người Trung Quốc.

Thâu tóm C.P Việt Nam cũng là một trong những thương vụ nhận được sự quan tâm lớn từ dư luận. Công ty mẹ CPG ở Thái Lan đã chuyển nhượng toàn bộ cổ phần nắm giữ ở CP Việt Nam (71%) sang cho công ty con - Công ty Pokphand (CPP) trụ sở ở Hong Kong. Thương vụ chuyển nhượng trị giá 609 triệu USD được công bố vào năm 2011.

Sự chuyển đổi cơ cấu sở hữu trong nội bộ một tập đoàn là điều thường thấy trong kinh doanh. Tuy nhiên, CPP hoạt động ở thị trường Trung Quốc và chiếm thị phần nhất định ở thị trường này. Đáng lo ngại hơn, khi Cục Chăn nuôi, Bộ Nông nghiệp và Phát triển Nông thôn cho biết, hàng năm Việt Nam phải nhập 50% nguyên liệu sản xuất thức ăn chăn nuôi từ nước ngoài, trong đó có Trung Quốc.

Một thương vụ thâu tóm khác của nhà đầu tư Trung Quốc cũng nhận được nhiều quan tâm đó là tháng 12/2013, Vinacafe Biên Hòa (mã chứng khoán: VCF) đã bán 62 triệu cổ phiếu, chiếm khoảng 23,3% vốn điêu lệ công ty cho quỹ Gaoling Fund LP - một quỹ của nhà đầu tư kín tiếng Trung Quốc. Ngày 25/12/2013, Gaoling trở thành cổ đông lớn của Vinacafe Biên Hòa và duy trì nắm giữ từ đó tới nay.

Sau khi Tổng công ty Cà phê Việt Nam "sang tay" toàn bộ vốn góp cho Masan Beverage cuối năm 2015, Vinacafe chỉ còn hai cổ đông lớn là Masan Beverage (60,16% vốn) và Gaoling Fund LP (23,3%). Quỹ Gaoling Fund bắt đầu trở thành cổ đông lớn của Vinacafe sau khi mua 6,2 triệu cổ phiếu và duy trì nắm giữ từ cuối năm 2013 tới nay.

Gaoling Fund có trụ sở tại "thiên đường thuế" Cayman Islands, đây cũng là nơi mà các công ty quản lý quỹ như VinaCapital, Mekong Capital đặt trụ sở.

Cho đến nay, vẫn chưa có câu trả lời rõ ràng từ phía lãnh đạo Vinacafe về quyết định bán cho quỹ Gaoling Fund một tỷ lệ lớn như vậy hay Vinacafe có lo ngại về sự hiện diện của quỹ này sẽ ảnh hưởng hoặc tiến gần đến kiểm soát Vinacafe. Chỉ biết lãnh đạo công ty vẫn khẳng định rằng Vinacafe "mãi mãi là của người Việt".

Và còn nhiều thương vụ M&A có giá trị lớn do công ty Trung Quốc tiến hành, dưới dạng mua cổ phần chi phối có thể kể đến như Tập đoàn China Investment nhận chuyển nhượng 19% cổ phần (96,9 triệu USD) từ một tập đoàn Việt Nam để đồng sở hữu Liên doanh Nhà máy nhiệt điện Mông Dương 2 tại Quảng Ninh. Công ty TNHH Firstland (Trung Quốc) trở thành cổ đông lớn của Tổng công ty Cổ phần Bảo Minh (BMI) với tỷ lệ sở hữu 5,63% một lần nữa khiến giới đầu tư càng khẳng định về xu hướng “thâu tóm” của các doanh nghiệp Trung Quốc. Lượng cổ phiếu Firstland đã mua bằng lượng cổ phiếu VietnamAirlines đăng ký thoái vốn.

Vốn đầu tư Trung Quốc vào Việt Nam chủ yếu qua hai hình thức là rót vốn thực hiện dự án hoặc mua cổ phần doanh nghiệp Việt Nam. Theo thống kê, riêng trong 3 tháng đầu năm nay, vốn Trung Quốc đổ vào Việt Nam qua hình thức góp vốn mua cổ phần, thâu tóm (M&A) doanh nghiệp Việt đã tăng rất mạnh, nhiều hơn bất cứ các đối tác nào và cũng chỉ đứng sau Hàn Quốc.

Việc nhà đầu tư Trung Quốc tăng mạnh lượt góp và số vốn vào mua cổ phần doanh nghiệp Việt cho thấy họ tận dụng khá tốt thời cơ khi nhiều doanh nghiệp lớn của Việt Nam đang trong giai đoạn cổ phần hoá, bán vốn.

Theo tờ New York Times, Trung Quốc đã ký các thỏa thuận trị giá tới 225 tỷ USD để mua lại các công ty ở nước ngoài trong năm 2016, một con số kỷ lục cho thấy các lãnh đạo doanh nghiệp Trung Quốc đang đổ xô đi thâu tóm thế giới.

Nhiều gia đình và các công ty Trung Quốc đã ồ ạt tìm cách đầu tư ra nước ngoài trong hơn một năm qua do lo ngại kinh tế đại lục đang tăng trưởng chậm lại, đồng nhân dân tệ suy yếu và nhiều vấn đề khác. Dòng ngoại tệ chảy mạnh ra nước ngoài khiến giới chức Trung Quốc đã phải chi 1.000 tỷ USD trong 2 năm rưỡi qua để hỗ trợ cho đồng nhân dân tệ.

Tại Việt Nam, chuyện “thâu tóm - sáp nhập” chỉ mới xuất hiện vào giai đoạn 2010-2011 như một hiện tượng của thị trường và nhanh chóng trở thành một trào lưu từ đó đến nay. Hàng loạt những thương hiệu Việt được người tiêu dùng, thị trường yêu chuộng trước đây như Dạ Lan (kem đánh răng), Mỹ Hảo và X-Men (hóa mỹ phẩm), rồi đến Tribeco (nước uống), Bibica (bánh kẹo), Phở 24 và Highlands Coffee... lần lượt vào tay các thương hiệu ngoại như Unilever, Uni-President (Đài Loan), Lotte (Hàn Quốc) và Jollibee (Philippines).

Dưới sự điều hành, quản lý của những ông chủ mới giàu có về mọi mặt, các thương hiệu Việt bị thâu tóm vì lý do chủ quan hay khách quan, cũng nhanh chóng thay đổi về cách thức kinh doanh theo chiến lược mới, bị đổi họ thay tên và thậm chí là tên tuổi sẽ biến mất dạng hoàn toàn trên thị trường.

Trong khi đó, các doanh nghiệp ngoại sau những vụ thâu tóm, từ người đứng ngoài cuộc trở thành người dẫn dắt thị trường cũng như các hoạt động kinh tế của Việt Nam. Hiện nay, thị trường Việt Nam tràn ngập những doanh nghiệp nước ngoài đang tìm kiếm những “con mồi” để thâu tóm, còn doanh nghiệp Việt thì lại tìm kiếm con đường lợi nhất cho chính mình.

Theo Hồ Mai/Vietnamfinance.vn