Ngày 7/8, VinaCapital đã phát đi thông báo cho biết sẽ dừng hợp tác với Ba Huân sau những lùm xùm gần đây về những điều khoản trong ký kết. "Do một số hiểu lầm giữa đôi bên, chúng tôi quyết định dừng việc tham gia đầu tư vào Ba Huân và đang tiến hành thảo luận cùng doanh nghiệp nhằm kết thúc thương vụ này", đại diện VinaCapital cho biết.

Nhìn về khía cạnh hợp đồng hợp tác đầu tư đã có trước đó, việc dừng thương vụ này đồng nghĩa với việc Ba Huân đã mất đi cơ hội nhận 32,5 triệu USD (khoảng 750 tỷ đồng) từ việc bán 34% cổ phần. Còn phía VinaCapital, quỹ đầu tư quản lý 1,8 tỷ USD chịu ảnh hưởng không mấy tích cực về mặt hình ảnh, chưa kể chi phí cơ hội cho việc tìm kiếm một cơ hội đầu tư thay thế.

Tuy nhiên, dù thương vụ lùm xùm này đã đến hồi kết, những vấn đề còn lại vẫn cần có lời giải thỏa đáng. Tỷ suất hoàn vốn 22% có phải cái "bẫy" từ phía quỹ đầu tư? Thương vụ giá trị vài trăm tỷ đồng có thể qua loa trong khâu thẩm định, hay các quỹ đầu tư có ý định thôn tính thương hiệu? Và những vấn đề này lại gợi mở một việc khác: Cách doanh nghiệp nội đối diện với những lời mời đầu tư hấp dẫn.

Vụ việc của Ba Huân trở thành đề tài được bàn luận khi văn bản "cầu cứu" Thủ tướng của công ty này được mang ra mổ xẻ.

Bà Phạm Thị Huân – Giám đốc công ty cho biết, một trong những lý do khiến doanh nghiệp đưa ra quyết định này vì nhận thấy thỏa thuận hợp tác giữa bản tiếng Anh và tiếng Việt có nội dung không đúng, hoặc không như trao đổi ban đầu. Cụ thể, VinaCapital “tự động” đưa vào tỷ suất hoàn vốn đầu tư 22% một năm - gấp ba lần lãi suất vay vốn ngân hàng.

Phía Ba Huân cho rằng tỷ suất lợi nhuận này là "con số kỳ vọng riêng của VinaCapital", không phù hợp với thỏa thuận. VinaCapital cũng ra điều kiện Ba Huân chịu phạt trả lại vốn đầu tư cộng dồn với lãi suất 22% hoặc chuyển giao tối thiểu 51% cổ phần nếu không hoàn thành kế hoạch kinh doanh. Ngoài lý do về tỷ suất sinh lời, công ty còn liệt kê nhiều yêu cầu khác liên quan đến quản trị, cũng như việc VinaCapital trì hoãn việc chấm dứt hợp đồng.

Tuy nhiên, con số 22% có phải một yêu cầu "vô lý" được quỹ đầu tư gài vào hợp đồng để chiếm đoạt công ty hay không, cần phải xem xét những thương vụ đầu tư khác trên thị trường.

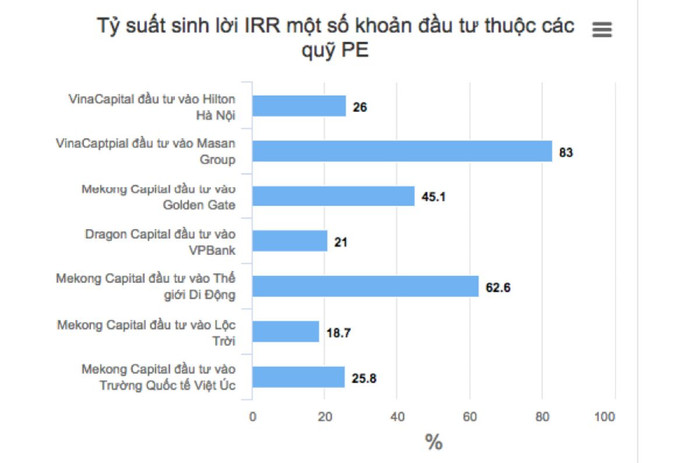

Năm 2006, VinaCapital từng thực hiện đầu tư vào Tập đoàn Masan và Khách sạn Hilton (Hà Nội). Năm 2009, sau khi thực hiện thoái vốn tại hai khoản đầu tư này, tỷ suất hoàn vốn đầu tư IRR mà quỹ đầu tư này nhận được đạt lần lượt 86% và 26%.

Đầu năm 2017, sau khi thoái vốn khỏi Lộc Trời và Trường quốc tế Việt Úc (VAS), Mekong Capital cũng công bố tỷ suất sinh lời IRR đạt lần lượt 18,7% (sau 8 năm đầu tư vào Lộc Trời) và 25,8% (sau 6 năm đầu tư vào VAS). Tháng 9/2017, sau khi thoái vốn tiếp tại Thế Giới Di Động, quỹ đầu tư này đạt IRR tới 62,6%.

"Điều khoản cam kết lợi nhuận 22% mỗi năm để nhận được vốn đầu tư là bình thường, không có gì đặc biệt", ông Phan Lê Thành Long, Giám đốc CMA Australia Việt Nam nhận xét.

Từng giữ vai trò kiểm toán tại nhiều công ty lớn, ông Long cho rằng không phải ngẫu nhiên mà VinaCapital đề cập đến con số này. "Phần nhiều chính là do viễn cảnh kinh doanh của doanh nghiệp mà ra. Quỹ đầu tư sẽ căn cứ trên viễn cảnh đó để định giá và đàm phán giá cổ phần sẽ mua", Giám đốc CMA bình luận.

Chuyên gia này cũng cho rằng, việc Ba Huân nói "tỷ suất sinh lời 22% mỗi năm là phi lý cộng với việc nêu ra những điều khoản phạt nếu không đáp ứng", có thể là cách biện hộ do lúc ký kết hợp tác đầu tư chưa đánh giá đúng mức độ quan trọng của điều khoản này.

"Điều kiện nếu không đạt được kết quả kinh doanh đã cam kết thì phải chuyển giao tối thiểu 51% cổ phần của Công ty cổ phần Ba Huân cho VinaCapital là một điều kiện cực kỳ quan trọng, nhưng tôi cho rằng Ba Huân vì lúc đó cần vốn nên đã đánh giá thiếu thận trọng cam kết này", ông Long nói.

Trong thông báo mới đây, đại diện VinaCapital cũng phủ nhận việc sai sót về mặt dịch thuật văn bản, khi cho rằng quá trình đàm phán đã diễn ra trong thời gian dài và cả hai bên đều nghiên cứu kỹ điều khoản. Quỹ đầu tư này cũng thông tin thêm, Ba Huân đã tham vấn một số đơn vị tư vấn chuyên nghiệp và do đó "họ hoàn toàn hiểu rõ các nghĩa vụ mà họ đã cam kết thực hiện".

Nhiều chuyên gia đã cho rằng, việc đưa kiến nghị lên Thủ tướng có thể chỉ là biện pháp "phòng vệ" của Ba Huân khi nhận ra nguy cơ mất công ty từ thương vụ đầu tư này. Bên cạnh đó, đối mặt với áp lực phải thay đổi về trình độ quản lý, sự tham gia và giám sát của những cổ đông mới khiến những công ty theo mô hình "gia đình" như Ba Huân chưa kịp thích nghi.

Trước khi VinaCapital có ý định đầu tư, toàn bộ cổ đông của Ba Huân đều là người nhà của bà Phạm Thị Huân. Trong đó, bà Huân là cổ đông lớn nhất sở hữu hơn 70% vốn.

Dù vậy, nếu xét ở chiều hướng ngược lại, việc Ba Huân phòng vệ cũng không hẳn vô lý. Trong quá khứ, không thiếu trường hợp "cơm chẳng lành, canh chằng ngọt" giữa quỹ đầu tư và doanh nghiệp sau khi rót vốn, mà kết cục là việc doanh nghiệp bị bán lại cho một đối tác khác. Thương vụ giữa chính VinaCapital và Y khoa Hoàn Mỹ là một ví dụ.

Năm 2009, đứng trước nhu cầu về vốn khi doanh nghiệp y khoa này muốn mở rộng kinh doanh, nhà sáng lập của Hoàn Mỹ đã chọn VinaCapital là đối tác đầu tư chiến lược vào hệ thống bệnh viện này. VinaCapital khi đó cùng DWS Vietnam Fund của Deustche Bank đã rót 20 triệu USD để nắm giữ 44% vốn của Hoàn Mỹ.

Tuy nhiên, sau khi thương vụ hoàn tất, nhà sáng lập của Hoàn Mỹ mới nhận ra những lỗ hổng trong điều khoản hợp đồng. VinaCapital đưa ra hai yêu cầu: Hoàn Mỹ sẽ IPO hoặc họ sẽ ra khỏi Hoàn Mỹ, và yêu cầu thứ hai về lợi nhuận với con số lũy tiến tăng 50% mỗi năm.

VinaCapital yêu cầu Hoàn Mỹ bằng mọi giá phải đạt được điều đó, nếu không đạt được sẽ phải hoàn vốn đầu tư, đồng thời phải chịu phạt lãi suất đối với trường hợp của Deutsche Bank. Yêu cầu còn bao gồm cả điều khoản chuyển đổi cổ phần, tương tự như Ba Huân và nhiều khoản đầu tư khác.

Kết quả là trước yêu cầu về nâng cao năng lực quản trị cùng áp lực về lợi nhuận, ban lãnh đạo của Hoàn Mỹ đã không đáp ứng được điều kiện về tăng trưởng. Hơn một năm sau đó, hệ thống bệnh viện này được bán lại cho Fortis. VinaCapital nhận được con số lợi nhuận gấp nhiều lần ban đầu, còn nhà sáng lập của Hoàn Mỹ phải dứt áo ra đi.

Sau vụ lùm xùm giữa Ba Huân và VinaCapital, một bên ý kiến cho rằng cách hành xử của Ba Huân đã tự làm mất uy tín của công ty cũng như quỹ đầu tư. Doanh nghiệp này chắc chắn sẽ gặp nhiều khó khăn trong tương lai nếu muốn tìm kiếm cổ đông là những quỹ đầu tư lớn. Đồng thời, điều này cũng tạo tiền lệ xấu với các giao dịch dân sự liên quan đến đầu tư

Tuy nhiên, một luồng ý kiến khác lại đánh giá Ba Huân "chưa đủ khôn ngoan" trước một "cá mập" nhiều kinh nghiệm thương trường như VinaCapital, và cách làm như vừa rồi chỉ là một biện pháp phòng vệ.

"Sự kiện Ba Huân và VinaCapital chỉ là một trong nhiều sự kiện có sự mẫu thuẫn giữa quỹ đầu tư và công ty tư nhân nhận đầu tư. Một phần là do sự thiếu hiểu biết của công ty tư nhân trong các thương vụ gọi vốn. Một phần có thể đến từ sự cáo già của các quỹ, cài cắm những điều khoản quá có lợi mà không cân bằng giữa lợi ích các bên", ông Long bình luận và cho rằng các doanh nghiệp tư nhân không nên kỳ vọng quá nhiều vào những lời chào mời hấp dẫn, thay vào đó nên phụ thuộc vào chính năng lực quản trị bản thân.