Theo công bố của Ngân hàng Nhà nước ngày 13/11, tỷ giá trung tâm giữa đồng VND với đồng USD hiện ở mức 24.288 VND/USD, tăng 21 đồng so với hôm qua.

Đây là mức cao nhất lịch sử của tỷ giá trung tâm kể từ khi cơ chế này được Ngân hàng Nhà nước áp dụng từ đầu năm 2016. Áp dụng biên độ +/-5%, hiện tỷ giá USD các ngân hàng thương mại được phép giao dịch nằm trong phạm vi từ 23.074 - 25.502 VND/USD.

Tỷ giá tham khảo mua - bán USD tại Sở giao dịch Ngân hàng Nhà nước vẫn được giữ ổn định ở mức 23.400 - 25.450 VND/USD.

Tại các ngân hàng thương mại, tỷ giá USD/VND tiếp tục được điều chỉnh tăng. Giá bán USD hiện đã đạt mức trần cho phép. Hầu hết các ngân hàng lớn đều niêm yết giá bán USD ở mức kỷ lục 25.502 đồng/USD. Trong suốt ba tuần qua, các ngân hàng liên tục niêm yết giá bán USD sát với mức trần cho phép, thậm chí chạm trần.

Giá mua USD tại nhiều ngân hàng thương mại cũng có xu hướng tăng. Chiều nay, Vietcombank niêm yết giá mua USD ở mức 25.150 VND/USD, tăng 60 đồng so với ngày hôm qua; BIDV cũng tăng 46 đồng, đạt mức 25.180 VND/USD. VietinBank nâng giá mua lên 25.163 VND/USD, tăng 15 đồng.

Khối ngân hàng tư nhân, như Techcombank, điều chỉnh giá mua USD lên mức 25.165 VND/USD, tăng thêm 18 đồng. Sacombank cũng nâng giá mua USD lên 25.170 VND/USD, cao hơn 10 đồng.

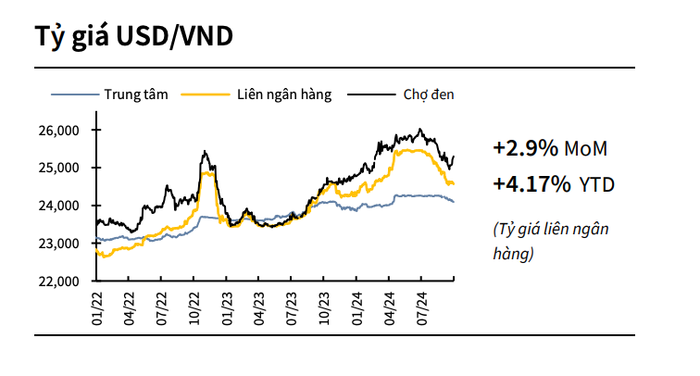

Từ đầu năm đến nay, tỷ giá USD tại các ngân hàng đã tăng khoảng 1.100 đồng, tương đương mức tăng 4,4%.

Trong khi đó, trên thị trường tự do, tỷ giá USD giao dịch ở các điểm thu đổi ở mức 25.540-25.650 VND/USD (mua - bán), giảm 70 đồng ở cả hai chiều so với hôm qua. Kể từ đầu năm, giá USD tự do đã tăng khoảng 900 đồng, tương đương mức tăng 3,6%.

Tỷ giá USD/VND tăng lên trong bối cảnh đồng USD thế giới tăng mạnh. Chỉ số USD Index (DXY), thước đo sức mạnh của đồng USD so với 6 đồng tiền lớn khác, đã tăng lên mức 106 điểm vào sáng nay, cao nhất trong vòng 6 tháng qua.

Đồng USD tăng vọt sau chiến thắng áp đảo của ông Donald Trump trong cuộc bầu cử tổng thống Mỹ. Chính sách của ông Trump về hạn chế nhập cư bất hợp pháp và thuế quan mới có thể thúc đẩy tăng trưởng, đẩy lạm phát lên cao, làm giảm khả năng cắt giảm lãi suất của Fed và hỗ trợ sức mạnh đồng USD.

Ngoài sức ép từ quốc tế, tỷ giá USD/VND cũng chịu ảnh hưởng từ nhu cầu ngoại tệ tăng cao vào mùa cao điểm cuối năm.

Đưa ra dự báo tỷ giá thời điểm cuối năm, Chứng khoán KB Việt Nam (KBSV) duy trì quan điểm tỷ giá USD/VND sẽ giảm về ngưỡng quanh vùng 25.000 VND/USD (tăng 3,5% so với đầu năm).

Dự báo này dựa trên các yếu tố hỗ trợ như: Chỉ số DXY tăng mạnh đã phản ánh đầy đủ kỳ vọng của thị trường về tác động của việc ông Trump tái đắc cử lên đồng USD. Trong 2 tháng tới, sẽ chưa có chính sách cụ thể nào được đưa ra cho đến khi ông Trump chính thức nhận chức vào đầu năm 2025.

Bên cạnh đó, thị trường đang kỳ vọng Fed sẽ tiếp tục cắt giảm lãi suất thêm 0,25 điểm phần trăm vào tháng 12/2024 (theo công cụ FedWatch). Bản thân ông Powell trong cuộc họp tháng 11 cũng nhận định Fed chưa có cơ sở để thay đổi quan điểm về lộ trình tăng lãi suất sau thông tin ông Trump tái đắc cử. Cuối cùng, nguồn cung ngoại tệ thời điểm cuối năm đến từ thặng dư cán cân thương mại, FDI giải ngân và kiều hối cuối năm.

Còn theo phân tích của Bộ phận nghiên cứu thị trường của ngân hàng ACB, diễn biến tỷ giá USD/VND hiện đang chịu ảnh hưởng từ đà tăng của đồng USD trên thị trường thế giới và một số nguồn mua USD lớn. Dự báo tỷ giá có thể hạ nhiệt trở lại trong nửa cuối tuần này khi các nguồn ngoại tệ về thị trường theo quan sát đã bắt đầu dồi dào hơn.

Trong bối cảnh tỷ giá USD/VND đang chịu sức ép lớn từ thị trường quốc tế và nhu cầu ngoại tệ trong nước gia tăng, Ngân hàng Nhà nước đang triển khai cả hai công cụ là phát hành tín phiếu và bán ngoại tệ để 'ghìm cương' tỷ giá, tương tự giai đoạn quý 2 và đầu quý 3 vừa qua. Hoạt động điều hành của Ngân hàng Nhà nước được đánh giá sẽ giúp kìm chế đà tăng nóng của tỷ giá, nhưng sẽ phần nào ảnh hưởng tới thanh khoản VND trên thị trường liên ngân hàng.

Tại phiên chất vấn trước Quốc hội mới đây, Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng thừa nhận thị trường tiền tệ quốc tế diễn biến phức tạp. Đồng USD biến động phức tạp, khi có thời điểm giảm mạnh, từ quý 3 lại tăng và hiện biến động ở mức cao.

Những diễn biến này, theo bà Hồng đã tác động tới thị trường ngoại hối trong nước. "Việc ổn định tỷ giá, ngoại hối là khó khăn do phụ thuộc cung cầu thực trên thị trường, tức lượng ngoại tệ chi ra kinh tế và nguồn thu có được", bà Hồng nói.

Bên cạnh đó, thị trường ngoại hối còn tồn tại tình trạng đôla hóa, nên chịu tác động tâm lý kỳ vọng lớn. Tức là tổ chức, doanh nghiệp có ngoại tệ thì không bán, khi chưa cần ngoại tệ, họ đã mua, nên đây là thách thức của điều hành. Dù vậy, bà Hồng nói Ngân hàng Nhà nước kiên định mục tiêu điều hành tỷ giá, ngoại hối linh hoạt, phù hợp tình hình diễn biến thị trường. Hiện tỷ giá được phép dao động +/- 5%.

"Khi thị trường biến động quá lớn, Ngân hàng Nhà nước sẽ cân nhắc bán ngoại tệ để ổn định, đáp ứng nhu cầu người dân", Thống đốc thông tin.