Thị trường bất động sản hiện đang đối mặt với những thách thức chưa từng có, khi các khó khăn mang tính cố hữu như pháp lý, quy hoạch và thanh khoản vẫn chưa được giải quyết triệt để. Một vấn đề nghiêm trọng hơn đang nổi lên: khối tài sản bảo đảm khổng lồ bị "kẹt" trong hệ thống ngân hàng. Đây là gánh nặng lớn, không chỉ đè lên các doanh nghiệp bất động sản mà còn tạo áp lực lên toàn bộ hệ thống tín dụng.

Tính đến cuối tháng 3/2025, dư nợ tín dụng đối với lĩnh vực kinh doanh bất động sản đã vượt mức 1,56 triệu tỷ đồng, tăng khoảng 20% so với cuối năm 2024. Con số này cho thấy dù thị trường gặp khó khăn, dòng vốn tín dụng vẫn tiếp tục chảy vào bất động sản. Tuy nhiên, sự gia tăng nhanh chóng của dư nợ cũng kéo theo nỗi lo về rủi ro tín dụng và chất lượng tài sản của các ngân hàng.

Trong bối cảnh đó, câu hỏi lớn được đặt ra là làm sao để khơi thông dòng tiền mới và xử lý tận gốc bài toán nợ xấu đang âm ỉ trong hệ thống? Tại hội thảo "Xử lý nợ xấu: Đâu là giải pháp hài hòa?" do Báo Tiền Phong tổ chức sáng 27/5, các chuyên gia đã đưa ra nhiều phân tích và kiến nghị để tháo gỡ nút thắt này.

GỠ ĐIỂM NGHẼN NỢ XẤU BẤT ĐỘNG SẢN BẰNG CÁCH PHÂN LOẠI CÁC DỰ ÁN ĐANG BỊ NGƯNG TRỆ

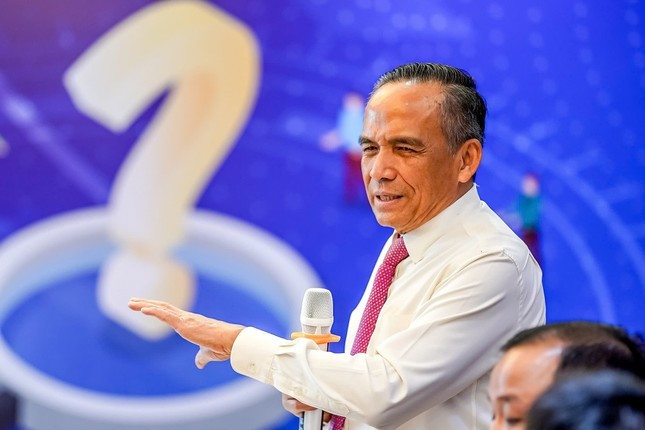

Theo ông Lê Hoàng Châu, Chủ tịch Hiệp hội Bất động sản TP.HCM (HoREA) đánh giá tình trạng nợ xấu bất động sản đang ngày càng phức tạp, ảnh hưởng lớn đến sự ổn định của thị trường tài chính và sức khỏe doanh nghiệp. Nếu không có giải pháp tổng thể và mang tính đột phá, hàng loạt dự án dở dang sẽ tiếp tục “đắp chiếu”, kéo theo hệ lụy dây chuyền đến ngân hàng, nhà đầu tư và người lao động.

“Xử lý nợ xấu không chỉ là thu hồi nợ mà còn là "cơ hội để phục hồi thị trường". Chính phủ cần xem xét ban hành cơ chế đặc thù nhằm xử lý nợ xấu một cách quyết liệt, đồng bộ. Chúng ta cần cách tiếp cận mới: Thu hồi được nợ, khôi phục được dự án, cứu được doanh nghiệp và giữ được việc làm cho người lao động”, vị chuyên gia này nhấn mạnh.

Theo ông Châu, một trong những vướng mắc lớn hiện nay là pháp lý đối với tài sản đảm bảo. Nhiều dự án có giá trị lớn đang bị kẹt trong vòng xoáy thủ tục, tranh chấp pháp lý, khiến ngân hàng không thể phát mãi, doanh nghiệp không thể tái cấu trúc. Vì vậy, cần hoàn thiện hành lang pháp lý cho việc xử lý tài sản đảm bảo theo hướng minh bạch, rút ngắn quy trình phát mãi, kể cả thông qua đấu giá công khai hoặc chuyển nhượng dự án.

“Chúng tôi đề xuất thành lập tổ công tác liên ngành cấp trung ương để rà soát, phân loại các dự án bất động sản đang bị ngưng trệ, từ đó có chính sách xử lý phù hợp từng nhóm nợ xấu, không nên dùng một cơ chế cứng nhắc cho tất cả”, Chủ tịch HoREA kiến nghị .

Đồng thời, cũng theo vị này, cần tạo điều kiện để các doanh nghiệp có dự án khả thi được tiếp cận nguồn vốn tín dụng với điều kiện linh hoạt hơn, qua đó phục hồi năng lực tài chính và hoàn thiện dự án, tạo dòng tiền thực để trả nợ.

“Khi nợ xấu được xử lý, dòng tiền mới sẽ quay lại thị trường, doanh nghiệp sống lại, ngân hàng lành mạnh, và Nhà nước thu được thuế. Đây là bài toán cần lời giải tổng thể, với sự vào cuộc của cả hệ thống chính trị, chứ không thể chỉ trông chờ doanh nghiệp tự bơi trong khủng hoảng”, ông Châu nêu quan điểm.

DOANH NGHIỆP ĐỊA ỐC TRONG TÌNH CẢNH “NỬA MỪNG, NỬA LO”

Tại hội thảo, ông Võ Hồng Thắng, Phó Tổng Giám đốc DKRA Group nhận định việc thu giữ tài sản đảm bảo không phải lúc nào cũng là giải pháp tối ưu. Trong bối cảnh thị trường còn nhiều bất ổn, điều này có thể trở thành gánh nặng cho ngân hàng nếu không đi kèm các giải pháp xử lý hiệu quả.

Việc phối hợp giữa ngân hàng, doanh nghiệp và các cơ quan quản lý để tháo gỡ vướng mắc, minh bạch hóa quy trình và nâng cao hiệu quả sử dụng tài sản sẽ là chìa khóa để giải quyết bài toán nợ xấu một cách bền vững.

Tính đến tháng 5, dư nợ tín dụng bất động sản tại Việt Nam đạt hơn 1,56 triệu tỷ đồng - tăng khoảng 260.000 tỷ đồng so với cuối năm 2024, tương ứng tăng 20%. Nếu tín dụng toàn hệ thống tăng trưởng đúng mục tiêu 16% trong năm, tổng dư nợ bất động sản có thể đạt 3,8-3,9 triệu tỷ đồng. Tuy nhiên, tín dụng vẫn chủ yếu chảy vào doanh nghiệp bất động sản, trong khi người dân chưa mặn mà vay mua nhà do giá cao.

Đáng lưu ý, tỷ lệ nợ xấu trong lĩnh vực bất động sản đang tăng nhanh. Thống kê cho thấy tổng nợ xấu của 27 ngân hàng niêm yết đã vượt 265.000 tỷ đồng, tăng 18,5% so với cùng kỳ.

Theo ông Thắng, các doanh nghiệp bất động sản đang trong tình thế “nửa mừng, nửa lo”. Mặt tích cực là lãi suất vay đã giảm hơn 2% so với cuối năm 2023, giúp giảm chi phí vốn. Ngoài ra, các chính sách hỗ trợ như gói tín dụng 120.000 tỷ đồng cho nhà ở xã hội cũng tạo lực đẩy cho thị trường.

Tuy nhiên, khó khăn vẫn hiện hữu. Điều kiện vay vốn ngày càng khắt khe, trong khi báo cáo tài chính của nhiều doanh nghiệp cho thấy sức khỏe tài chính suy yếu. Ngân hàng ngày càng thận trọng vì lo ngại rủi ro nợ xấu, còn thủ tục vay vốn vẫn phức tạp và kéo dài. Đáng nói, nhiều ngân hàng vẫn chủ yếu chấp nhận bất động sản làm tài sản đảm bảo, chưa linh hoạt với các loại tài sản khác như cổ phiếu hay quyền tài sản.

"Để cải thiện khả năng tiếp cận vốn, doanh nghiệp cần minh bạch hóa báo cáo tài chính, tăng cường kiểm toán độc lập, và áp dụng công nghệ trong chấm điểm tín dụng. Đồng thời, các kênh huy động vốn thay thế như phát hành trái phiếu, hợp tác với quỹ đầu tư, tín dụng xanh cần được khuyến khích và mở rộng", vị chuyên gia này khuyến nghị.

Ông Võ Hồng Thắng cho biết trước sức ép đáo hạn trái phiếu và khoản vay ngân hàng, nhiều doanh nghiệp bất động sản đã chủ động đàm phán tái cơ cấu nợ. Tính đến tháng 5, hơn 178.000 tỷ đồng trái phiếu đã được gia hạn, giúp giảm bớt áp lực tài chính. Một số doanh nghiệp cũng đã quay lại thị trường trái phiếu, phát hành tổng cộng 10.000 tỷ đồng trong tháng 4.

Ngoài ra, việc bán tài sản để trả nợ, giảm lãi suất trái phiếu và thương lượng với ngân hàng để tái cơ cấu khoản vay đang là các biện pháp được áp dụng rộng rãi.

Tuy nhiên, việc ngân hàng thu giữ tài sản đảm bảo lại đặt ra bài toán khác. Không ít trường hợp tài sản bị thu giữ là dự án bất động sản dở dang, pháp lý chưa hoàn chỉnh, khiến ngân hàng không thể bán đấu giá hay tái phát triển. Chi phí duy tu, bảo quản tăng cao, trong khi tài sản nằm “đắp chiếu”, gây lãng phí và rủi ro tài chính.

“Tình trạng đứt gánh dòng vốn là nguyên nhân trực tiếp khiến nhiều dự án bất động sản đình trệ và tỷ lệ nợ xấu gia tăng”, ông Thắng nói, đồng thời đề xuất cần cải thiện chính sách tín dụng theo hướng nhất quán về điều kiện vay và quy trình giải ngân.

Ông cũng nhấn mạnh vai trò chủ động của doanh nghiệp trong việc chuẩn bị hồ sơ tài chính minh bạch, công khai kế hoạch dòng tiền và đa dạng hóa nguồn vốn. Theo ông, ở nhiều nước phát triển như Mỹ, Đức, Anh, quy trình thu giữ tài sản được thực hiện công khai, minh bạch, có giám sát độc lập để đảm bảo công bằng. Việt Nam từng quy định quyền thu giữ tài sản trong Nghị quyết 42, nay đã luật hóa, nhưng vẫn cần tiếp tục điều chỉnh để phù hợp thực tiễn.