Tuy nhiên, thực tế thị trường đang có diễn biến ngược lại. Vì sao có điều lạ này?

Lãi suất giảm kỷ lục

Thị trường trái phiếu chính phủ tháng 2 tiếp tục duy trì đà sôi động từ tháng 1/2018, mặc dù đây là khoảng thời gian thị trường có nhiều phiên nghỉ Tết Nguyên đán.

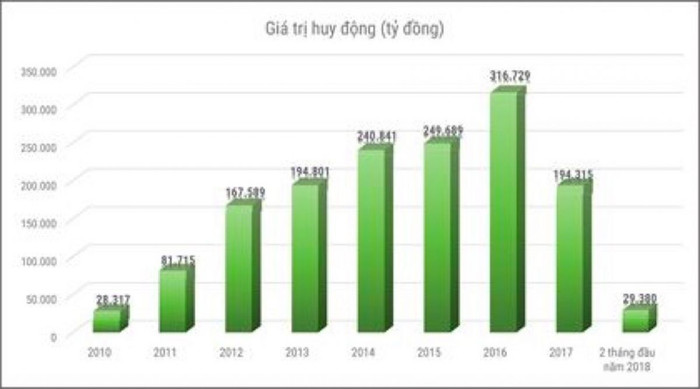

Theo Sở Giao dịch chứng khoán Hà Nội (HNX), trong tháng 2/2018, trên thị trường sơ cấp, trong tổng số 11.800 tỷ đồng trái phiếu chính phủ mà Kho bạc Nhà nước gọi thầu, tổng giá trị trúng thầu đạt 10.015 tỷ đồng, tương đương tỷ lệ giá trị trúng thầu so với giá trị gọi thầu là 85%. Khối lượng đặt thầu của tháng 2 khá cao, gấp 3,7 lần khối lượng gọi thầu. Điều đó cho thấy trái phiếu chính phủ tiếp tục đắt hàng, nhờ sức cầu trên thị trường tích cực.

Với kết quả trên, theo Hiệp hội Thị trường trái phiếu Việt Nam (VBMA), hết tháng 2/2018, Kho bạc Nhà nước đã hoàn thành gần 65,3% kế hoạch phát hành trái phiếu chính phủ trong quý I/2018 (45.000 tỷ đồng). Bước khởi đầu thuận lợi này đang tiếp sức cho Kho bạc Nhà nước hoàn thành tổng hạn mức phát hành trái phiếu chính phủ năm nay là 200.000 tỷ đồng.

Điểm đáng chú ý trên thị trường trái phiếu chính phủ 2 tháng đầu năm nay là trái phiếu đắt hàng trong bối cảnh lãi suất trúng thầu các kỳ hạn đều đồng loạt giảm kỷ lục so với nhiều năm gần đây.

Tháng 1/2018, lãi suất trái phiếu đã giảm mạnh so với các tháng trong năm 2017 và trước đó, nhưng trong tháng 2, lãi suất trúng thầu trái phiếu chính phủ tiếp tục giảm mạnh trên tất cả các kỳ hạn. Theo đó, kỳ hạn 5 năm giảm 1,25%/năm còn 3,05%/năm, 7 năm giảm 0,95%/năm xuống còn 3,4%/năm, 10 năm giảm 0,38%/năm còn khoảng 4 - 4,35%/năm…

Chưa dừng lại, xu hướng giảm lãi suất vẫn tiếp diễn trong những phiên giao dịch đầu tháng 3 này ở nhiều loại trái phiếu có kỳ hạn khác nhau. Theo một thành viên của VBMA, mức lãi suất này đã thấp hơn một số thị trường trong ASEAN, điều mà trước đây chưa từng xuất hiện. Thông thường mặt bằng lãi suất huy động trái phiếu chính phủ tại Việt Nam cao hơn 2 - 3% so với các thị trường trong khu vực tùy từng thời điểm. Điều này là một trong những yếu tố tạo sức hút cho thị trường trái phiếu Việt Nam, nhưng ở thời điểm hiện tại đã không còn.

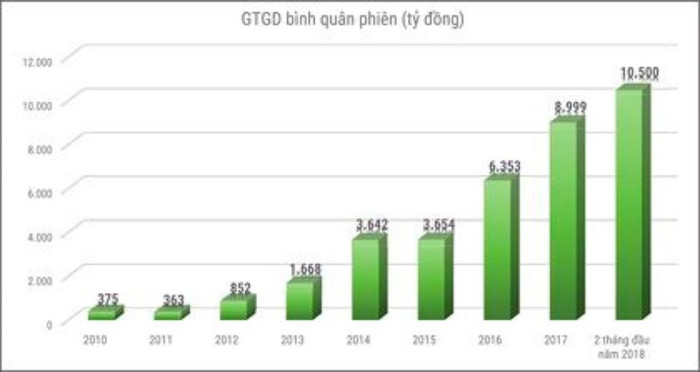

Một điểm tích cực trong tháng 2/2018 là độ sâu của thị trường có thêm bước tiến mới. Theo VBMA, trong tổng giá trị giao dịch tháng 2 vừa qua (đạt 165.883 tỷ đồng), thì giao dịch repo áp đảo với giá trị giao dịch 84.261 tỷ đồng, trong khi giao dịch outright là 81.622 tỷ đồng. Giá trị giao dịch trung bình tháng 2/2018 đạt 8.294 tỷ đồng/ngày.

“Giải mã” điều bất thường

Ngoài yếu tố vĩ mô trong nước và quốc tế thuận lợi, cùng với lạm phát vẫn thấp, tỷ giá ổn định, ý kiến từ người trong cuộc cho thấy, nguyên nhân chủ yếu đẩy lãi suất huy động trái phiếu xuống thấp kỷ lục là lượng tiền nhàn rỗi của khối ngân hàng thương mại (vẫn là nhà đầu tư chủ lực trên thị trường) lớn. Đến cuối năm 2017, khối nhà đầu tư này nắm giữ khoảng 52,4% lượng trái phiếu chính phủ.

Phó tổng giám đốc một ngân hàng lớn và là thành viên của VBMA phân tích, lãi suất huy động trái phiếu chính phủ thấp dần trong nhiều năm gần đây không có gì ngạc nhiên.

Nguồn vốn đổ về các ngân hàng thương mại tiếp tục lớn, trong khi đầu ra cho lượng vốn này hiện không mấy đa dạng, nhất là trong bối cảnh đầu năm tín dụng đang tăng trưởng chậm, cộng với tốc độ giải ngân vốn đầu tư công chậm, nên dù lãi suất thấp, các ngân hàng chẳng biết giải ngân vào đâu để vừa dự trữ thanh khoản, vừa kiếm được lời ngoài giải ngân vào trái phiếu chính phủ.

Lượng tiền nhàn rỗi của hệ thống ngân hàng thương mại lớn, do lượng tiền khá lớn Kho bạc Nhà nước và Ngân hàng Nhà nước đang gửi lại các ngân hàng thương mại…

Theo Công ty Chứng khoán Bảo Việt, nếu như cuối tháng 8/2017, Kho bạc Nhà nước gửi các ngân hàng 160.000 tỷ đồng, thì đến hết năm 2017, chỉ tính riêng tại 5 ngân hàng là Vietcombank, BIDV, VietinBank, MBBank và VIB, số dư tiền gửi của Kho bạc Nhà nước đã tăng lên 238.493 tỷ đồng, gấp 3,3 lần so với đầu năm…

Tình trạng giải ngân vốn đầu tư công chậm khiến cho lượng tiền lớn mà Kho bạc Nhà nước gửi tại các ngân hàng thương mại chậm được rút ra, giúp thanh khoản của hệ thống ngân hàng thương mại thêm dồi dào. Theo Bộ Tài chính, trong tháng 1/2018 chưa giải ngân được đồng vốn trái phiếu chính phủ nào.

Theo vị lãnh đạo ngân hàng trên, ước lượng tiền Ngân hàng Nhà nước đang gửi tại hệ thống ngân hàng thương mại khoảng 260.000 tỷ đồng.

Sắp hết “thời cơ vàng”

Công ty Chứng khoán Bảo Việt cho rằng, mặt bằng lãi suất huy động trái phiếu chính phủ thấp sẽ không dễ duy trì trong thời gian tới. Lý do là bởi thông thường, khi giải ngân nguồn vốn đầu tư công tăng dần từ quý II, Kho bạc Nhà nước sẽ rút tiền gửi tại các ngân hàng để thanh toán cho các dự án, công trình.

Thêm vào đó, cũng mang yếu tố mùa vụ, khi tín dụng tăng dần từ quý II do doanh nghiệp đẩy mạnh sản xuất, kinh doanh, đồng thời nếu sức ép tung tiền đồng ra hấp thụ lượng ngoại tệ lớn từ bán cổ phần nhà nước chưa xuất hiện, thì lượng tiền nhàn rỗi của hệ thống ngân hàng sẽ không thể duy trì như hiện tại. Khi đó, lượng tiền sẵn sàng tham gia thị trường trái phiếu chính phủ sẽ không còn dồi dào.

Do đó, để đảm bảo hoàn thành kế hoạch phát hành 200.000 tỷ đồng trái phiếu chính phủ trong năm nay, Kho bạc Nhà nước sẽ phải tính đến nâng dần lãi suất theo tín hiệu của thị trường nếu muốn trái phiếu đưa ra đấu thầu không bị ế.

Chưa kể, để hấp dẫn nhà đầu tư, Bộ Tài chính, Kho bạc Nhà nước, HNX đang tính toán triển khai một số sản phẩm, nghiệp vụ mới. Trước mắt, cùng với hoàn tất các bước chuẩn bị để đưa vào giao dịch Hợp đồng tương lai trái phiếu chính phủ, HNX đang tính toán triển khai nghiệp vụ giao dịch vay trái phiếu chính phủ để bán, thực hiện cơ chế Kho bạc Nhà nước tham gia giao dịch trên thị trường thứ cấp…

Về chính sách, Bộ Tài chính đang hoàn thiện dự thảo Nghị định về phát hành, đăng ký, lưu ký, niêm yết và giao dịch các công cụ nợ của chính phủ. Dự thảo có nhiều nội dung mới về tạo thuận lợi cho nhà tạo lập thị trường đóng vai trò tạo thanh khoản trên thị trường theo thông lệ quốc tế; mở rộng cơ sở nhà đầu tư, tăng quy mô và chất lượng hoạt động...

Để ghi nhận ý kiến từ các thành viên thị trường góp ý cho dự thảo này, ngày 16/3 tới, VBMA sẽ phối hợp và hỗ trợ Bộ Tài chính cùng Ngân hàng Thế giới tổ chức hội nghị lấy ý kiến cho dự thảo Nghị định trên.

| Quý II/2018, trình Bộ Tài chính phương án Kho bạc Nhà nước tham gia thị trường ở vai trò nhà đầu tư thứ cấp Bà Trần Thị Huệ, Cục trưởng Cục Quản lý ngân quỹ, Kho bạc Nhà nước Nghị định 24/2016/NĐ-CP quy định chế độ quản lý ngân quỹ nhà nước đã lần đầu tiên mở ra cơ chế cho phép sử dụng ngân quỹ nhà nước tạm thời nhàn rỗi vào mua lại có kỳ hạn trái phiếu chính phủ. Để thực hiện cơ chế Kho bạc Nhà nước tham gia giao dịch trên thị trường thứ cấp trái phiếu chính phủ, ngoài theo dõi sát diễn biến thị trường để triển khai các đợt huy động hiệu quả, liên tục cập nhật tiến độ giải ngân nguồn vốn trái phiếu chính phủ, Kho bạc Nhà nước đang tính toán lượng ngân quỹ nhà nước tạm thời nhàn rỗi, cũng như cách thức tham gia thị trường ở vai trò lần đầu tiên là nhà đầu tư trên thị trường thứ cấp, để tránh tác động không mong muốn lên thị trường. Việc hoàn tất phương án tham gia thị trường thứ cấp đang được Kho bạc Nhà nước khẩn trương triển khai, để trong quý II/2018 trình Bộ Tài chính xem xét quyết định. |

Theo Tân Văn/Đầu tư chứng khoán