Ngày 28/2/2023, Ngân hàng Nhà nước thực hiện lấy ý kiến đối với Dự thảo Luật Các tổ chức tín dụng (sửa đổi). Một trong những nội dung quan trọng tại dự thảo là việc bổ sung quy định về xử lý nợ xấu, tài sản bảo đảm của khoản nợ xấu bằng cách kế thừa, sửa đổi và bổ sung Nghị quyết 42/2017/QH14.

Luật hoá là điều cần thiết

Nói về Nghị quyết 42, đây là nghị quyết về thí điểm xử lý nợ xấu của Các tổ chức tín dụng có hiệu lực ngày 15/8/2017 và được thực hiện trong thời hạn 5 năm từ ngày có hiệu lực thi hành.

Ngoài việc tạo ra tạo ra các “quyền năng” cho tổ chức tín dụng trong việc xử lý nợ xấu, Nghị quyết 42 còn có tác động cải thiện và nâng cao ý thức của khách hàng trong việc chủ động và hợp tác trả nợ hoặc bàn giao tài sản bảo đảm cho tổ chức tín dụng để xử lý.

Đồng thời, các biện pháp, chính sách tại Nghị quyết 42 đã góp phần tháo gỡ các khó khăn, vướng mắc, thúc đẩy sự phối hợp giữa các cá nhân, tổ chức, các cơ quan hữu quan với tổ chức tín dụng trong công tác xử lý nợ xấu, góp phần thúc đẩy việc xử lý nợ xấu được thực hiện một cách nhanh chóng, hiệu quả.

Theo số liệu của Ngân hàng Nhà nước, luỹ kế từ khi Nghị quyết 42 có hiệu lực để ngày 31/12/2021, toàn hệ thống tín dụng đã xử lý được 380,2 nghìn tỷ đồng, bằng 47,9% số nợ xấu.

Như vậy, trong quãng thời gian trên, tính trung bình nợ xấu đã xử lý đạt khoảng 5,67 nghìn tỷ đồng/tháng, cao hơn khoảng 2,15 nghìn tỷ đồng/tháng so với kết quả xử lý nợ xấu trung bình tại thời điểm trước khi Nghị quyết số 42 có hiệu lực. Trước đó, trung bình từ năm 2012 – 2017, hệ thống các xử lý được khoảng 3,52 nghìn tỷ đồng/tháng.

Với kết quả đạt được trong hoạt động xử lý nợ xấu của các tổ chức tín dụng theo quy định tại Nghị quyết 42, việc luật hóa các quy định của nghị quyết này thành luật chuyên ngành về xử lý nợ xấu hoặc quy định thành một chương về xử lý nợ xấu trong Luật Các tổ chức tín dụng là cần thiết và có ý nghĩa quan trọng trong việc đảm bảo an toàn của hệ thống.

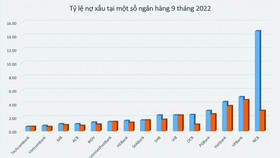

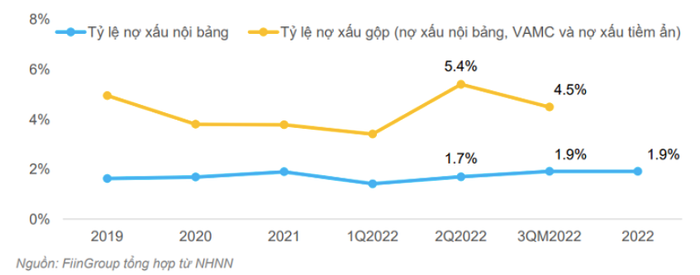

Tuy nhiên, việc luật hóa có phần chậm trễ, chỉ đến khi Nghị quyết 42 gần đến hạn kết thúc mới được chú ý. Trong khi đó, nợ xấu của ngành ngân hàng ngày càng xấu theo hướng tỷ lệ nợ xấu tăng nhanh.

Do vậy, ngày 16/6/2022, tại Kỳ họp thứ 3, Quốc hội khóa XV đã ban hành Nghị quyết 63/2022/QH15 kéo dài thời hạn áp dụng Nghị quyết số 42, Quốc hội thống nhất kéo dài thời hạn áp dụng toàn bộ quy định của Nghị quyết số 42 đến hết ngày 31 tháng 12 năm 2023.

Và như đã nói, đến ngày 28/2/2023, các “quyền năng” tại Nghị quyết 42 đã được Ngân hàng Nhà nước kế thừa, sửa đổi và bổ sung để đưa vào một chương của Dự thảo Luật Các tổ chức tín dụng.

Cụ thể, tính kế thừa thể hiện ở các quy định như bán nợ xấu và tài sản bảo đảm; mua, bán khoản nợ xấu có tài sản bảo đảm là quyền sử dụng đất, tài sản gắn liền với đất, tài sản gắn liền với đất hình thành trong tương lai; kê biên tài sản bảo đảm của bên phải thi hành án.

Dự thảo luật bổ sung quy định về nợ xấu; mua, bán nợ xấu của tổ chức mua bán, xử lý nợ xấu; quyền thu giữ tài sản bảo đảm; hoàn trả tài sản bảo đảm là vật chứng trong vụ án hình sự; thứ tự ưu tiên thanh toán khi xử lý tài sản bảo đảm; chuyển nhượng tài sản bảo đảm.

Đáng chú ý, bên cạnh những quy định được kế thừa và sửa đổi, bổ sung, dự thảo không còn các quy định gồm thủ tục rút gọn và xử lý tài sản bảo đảm là dự án bất động sản.

Mong muốn các “quyền năng” duy trì và mở rộng

Phát biểu tại tọa đàm góp ý Dự thảo Luật các Tổ chức tín dụng (sửa đổi) do Hiệp hội Ngân hàng Việt Nam và Ngân hàng Nhà nước Việt Nam phối hợp tổ chức, bà Lưu Thanh Nguyên, Phó Trưởng Ban pháp chế VAMC cho rằng, việc không luật hóa hai “quyền năng” của Nghị quyết 42 là điều không nên.

Bởi lẽ, trong 5 năm thực hiện thí điểm không có vụ án nào được áp dụng thủ tục rút gọn. Tuy nhiên, việc bãi bỏ quy định không giải quyết được những khó khăn, vướng mắc mà các tổ chức tín dụng đề cập khi xây dựng và trong suốt quá trình thực hiện Nghị quyết 42.

“Tranh chấp hợp đồng tín dụng thường gắn với yêu cầu về quyền xử lý tài sản bảo đảm. Trong khi đó, các tranh chấp của các khoản nợ xấu tại các tổ chức tín dụng hầu hết là các tranh chấp về hợp đồng tín dụng. Việc không quy định thủ tục rút gọn đối với các tranh chấp về hợp đồng tín dụng gây rất nhiều khó khăn, hạn chế cho các tổ chức tín dụng trong việc xử lý nợ xấu”, bà Nguyên nói.

Ngoài ra, khi VAMC mua khoản nợ từ tổ chức tín dụng có tài sản bảo đảm là dự án bất động sản, việc dự án phải đáp ứng đầy đủ điều kiện để chuyển nhượng theo quy định tại Luật Kinh doanh bất động sản, Luật Nhà ở, Luật xây dựng, Luật Đầu tư, Luật Đất đai là không khả thi.

Vì về cơ bản, rất nhiều khoản nợ có tài sản bảo đảm là dự án bất động sản hoặc tài sản hình thành trong tương lai là các dự án bất động sản chưa hoàn thành “công trình hạ tầng kỹ thuật tương ứng theo tiến độ ghi trong dự án đã được phê duyệt” hoặc chủ đầu tư chưa có đầy đủ “giấy chứng nhận quyền sử dụng đất đối với toàn bộ hoặc phần dự án chuyển nhượng”.

Do đó để tổ chức tín dụng hay VAMC có cơ sở pháp lý xử lý tài sản bảo đảm là dự án bất động sản, qua đó góp phần tăng cường hiệu quả công tác xử lý nợ xấu, thì luật hoá quy định về xử lý tài sản bảo đảm là dự án bất động sản là điều cần thiết.

Bà Lưu Thanh Nguyên, Phó Trưởng Ban pháp chế VAMC

Cũng tại hội thảo nhưng ở góc nhìn khác, bà Nguyễn Thị Vân Hoài, Giám đốc cao cấp quản trị quan hệ công, Techcombank cho rằng bên cạnh kế thừa các quy định, việc luật hoá cần được mở rộng và chi tiết hoá hơn.

Dẫn ví dụ, bà Hoài thông tin, đối với quy định về thu giữ tài sản bảo đảm, luật về xử lý nợ xấu cần phải quy định rõ trách nhiệm của chính quyền địa phương các cấp và cơ quan công an trong việc hỗ trợ, tạo điều kiện cho tổ chức tín dụng.

Hay như Nghị quyết 42 mới chỉ quy định nội dung hoàn trả vật chứng trong vụ án hình sự là tài sản bảo đảm của khoản nợ xấu theo đề nghị của bên nhận bảo đảm là tổ chức tín dụng. Tuy nhiên trên thực tế khi áp dụng điều khoản này vẫn còn có các vướng mắc, bất cập do có sự xung đột với quy định của pháp luật về tố tụng và chưa có sự hướng dẫn cụ thể của các cơ quan tố tụng (Bộ công an, Viện kiểm sát nhân dân, TAND).

“Do đó, luật về xử lý nợ xấu cần bổ sung quy định về trách nhiệm hoàn trả tài sản bảo đảm là tang vật, vật chứng trong các vụ án hình sự, vụ án hành chính cho bên bảo đảm là các tổ chức tín dụng và sửa đổi các điều khoản có liên quan của Bộ luật tố tụng hình sự và luật xử phạt vi phạm hành chính để đảm bảo khả năng thực thi của của quy định này trên thực tế”, bà Hoài nhấn mạnh.

Tóm lại, việc luật hoá các quy định đã đáp ứng được một phần diễn biến thực tế, nhưng có vẻ đây vẫn chưa đúng như kỳ vọng của nhiều bên. Bởi lẽ, họ đang muốn loạt “quyền năng” của Nghị quyết 42 giữ nguyên và thậm chí phải mở rộng hơn nữa.