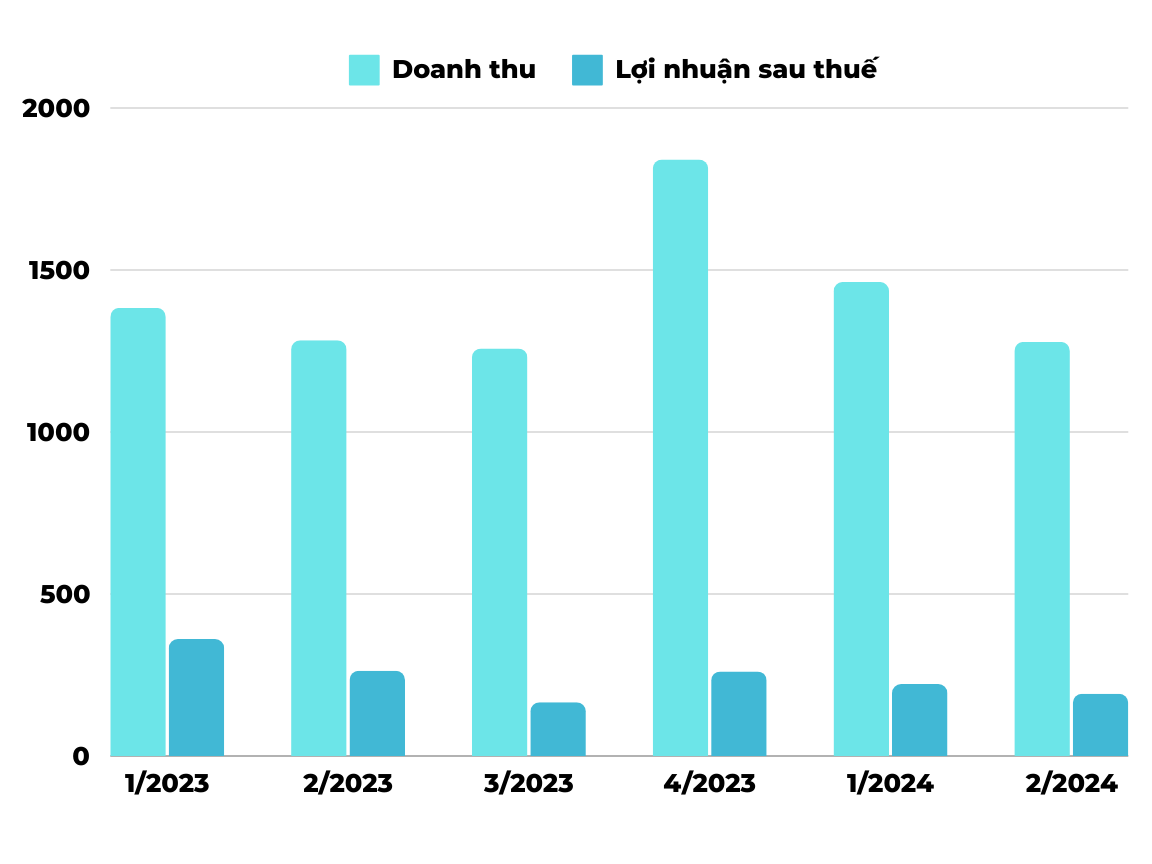

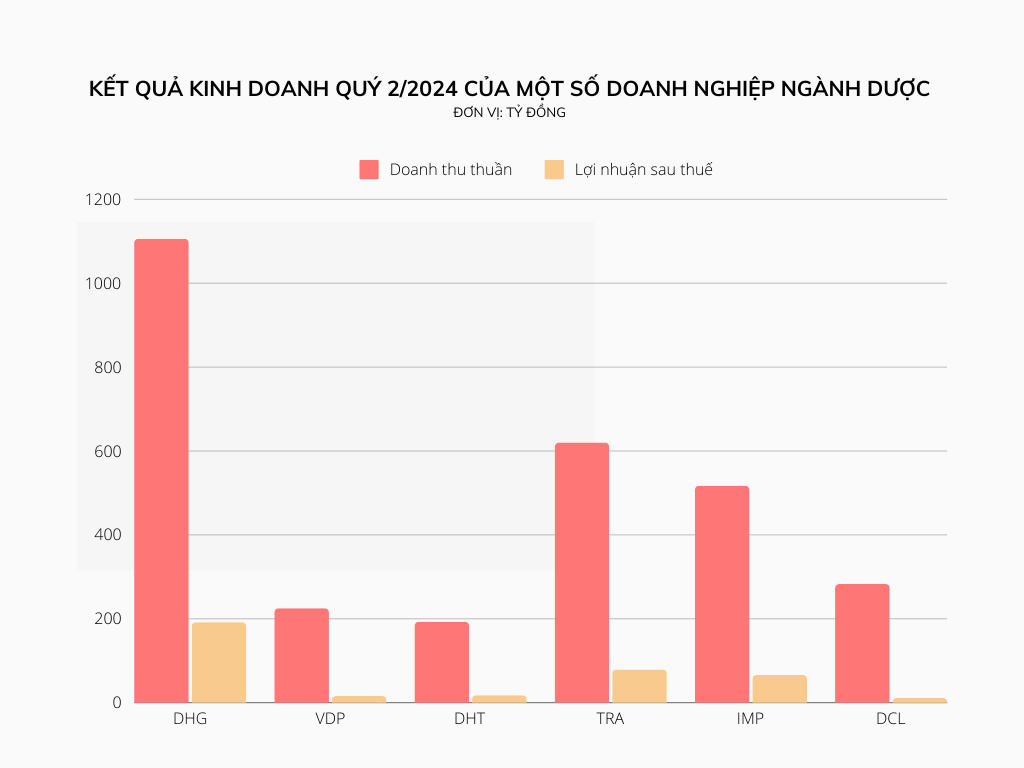

Sau quý 2 kết quả kinh doanh của hầu hết các doanh nghiệp ngành dược vẫn chưa có nhiều khởi sắc. Bên cạnh một số doanh nghiệp tạm thời thoát khỏi mức nền âm thì nhiều “ông lớn” trong ngành vẫn báo lỗ do các chi phí phục vụ hoạt động kinh doanh tăng cao.

MÀU SẮC ẢM ĐẠM BAO TRÙM TOÀN CẢNH

Một trong những doanh nghiệp ghi nhận bước lùi về doanh thu là Công ty cổ phần Dược Hậu Giang (mã chứng khoán: DHG). Theo báo cáo tài chính quý 2/2024, doanh thu thuần của Dược Hậu Giang đạt 1.106 tỷ đồng, giảm 4% so với cùng kỳ năm trước do sức mua giảm. Lợi nhuận gộp của công ty đạt gần 498 tỷ đồng, giảm 11%, kéo biên lãi gộp giảm từ 49% xuống 45%.

Lợi nhuận sau thuế của DHG trong quý 2/2024 đạt 192,4 tỷ đồng, giảm 27% so với cùng kỳ năm ngoái. Tính chung 6 tháng đầu năm 2024, doanh nghiệp ghi nhận doanh thu thuần 2.364 tỷ đồng, giảm nhẹ so với cùng kỳ năm trước. Lợi nhuận trước thuế đạt 463 tỷ đồng và lợi nhuận sau thuế đạt 415 tỷ đồng, giảm lần lượt 32% và 33%.

Được biết, trong thời gian qua, Dược Hậu Giang đã trải qua nhiều biến động về nhân sự chủ chốt khi nhiều lãnh đạo của doanh nghiệp quyết định rời bỏ ghế “nóng”. Khi liên tiếp Tổng giám đốc điều hành, giám đốc tài chính và giám đốc nhân sự đồng loạt có đơn xin từ nhiệm.

Công ty Cổ phần Dược phẩm Trung ương VIDIPHA (mã chứng khoán: VDP) cũng có kết quả kinh doanh quý 2 không mấy khả quan khi doanh thu thuần đạt 225,4 tỷ đồng giảm 8% so với cùng kỳ. Giá vốn giảm hơn 2% so với cùng kỳ. Từ đó, kéo theo lợi nhuận gộp giảm hơn 21% so với cùng kỳ. Thêm vào đó, chi phí quản lý doanh nghiệp tăng 104% so với cùng kỳ. Trong khi chi phí bán hàng giảm 29% so với cùng kỳ. Lợi nhuận sau thuế đạt 15,64 tỷ đồng, giảm 43,26% so với cùng kỳ.

Lũy kế 6 tháng đầu năm, doanh thu đạt gần 427 tỷ đồng, lợi nhuận lũy kế đạt trên 33 tỷ đồng, giảm 30% so với cùng kỳ. Về tình hình tài chính trong quý 2/2024, chi phí tài chính giảm 32% so với cùng kỳ. Trong đó chi phí lãi vay giảm 52% so với cùng kỳ. Số dư vay tại thời điểm 30/6 là 330,4 tỷ đồng, tăng 21% so với đầu năm.

Về sự biến động về lợi nhuận theo chiều hướng giảm mạnh, doanh nghiệp giải trình là do xuất phát từ doanh thu bán hàng và cung cấp dịch vụ quý 2/2024 giảm mạnh so với cùng thời điểm năm trước.

Cùng tần số, một nghiệp dược phẩm khác ghi nhận lợi nhuận giảm trong quý 2/2024 là Công ty cổ phần Dược phẩm Hà Tây (mã chứng khoán: DHT) vừa công bố báo cáo tài chính hợp nhất quý 2. Theo đó, Dược phẩm Hà Tây ghi nhận doanh thu thuần hợp nhất gần 493 tỷ đồng, giảm khoảng 10% so với cùng kỳ năm 2023.

Giá vốn hàng bán tương ứng giảm hơn 10% xuống mức 441 tỷ đồng. Khấu trừ giá vốn, DHT báo lãi gộp 52 tỷ đồng, thấp hơn cùng kỳ gần 7%. Trong kỳ doanh thu tài chính giảm 20% về còn gần 4 tỷ đồng. Chi phí tài chính và chi phí bán hàng lần lượt giảm 9% và 5% về còn gần 7 tỷ đồng và 6 tỷ đồng. Kết quả, lợi nhuận sau thuế đạt hơn 18 tỷ đồng, giảm 29% so với quý 2/2023.

Lũy kế 6 tháng đầu năm, doanh thu và lợi nhuận của DHT đạt 999,6 tỷ đồng và 34,5 tỷ đồng, lần lượt giảm 4% và 35% so với cùng kỳ. Tại thời điểm cuối quý 2/2024, vốn chủ sở hữu của Dược phẩm Hà Tây ghi nhận đạt 1.056 tỷ đồng, giảm 1% so với đầu năm. Trong thời gian tới, DHT đang kỳ vọng về những nhà máy mới, tăng công suất và doanh thu.

Công ty Cổ phần Traphaco (mã chứng khoán: TRA) cũng trải qua một quý 2/2024 với lợi nhuận sụt giảm. Traphaco ghi nhận doanh thu đạt 620 tỷ đồng, tăng 20% so với cùng kỳ năm ngoái. Tuy nhiên, giá vốn hàng bán cũng tăng mạnh 47% lên 306 tỷ đồng, khiến lợi nhuận gộp của công ty chỉ nhích nhẹ 2% lên 314 tỷ đồng.

Doanh thu từ hoạt động tài chính giảm mạnh 51% xuống còn 2,4 tỷ đồng, trong khi chi phí tài chính tăng gấp 4,9 lần, đạt 2,3 tỷ đồng. Sau khi trừ đi các khoản chi phí, Traphaco báo lãi sau thuế hơn 79,4 tỷ đồng, giảm 11% so với cùng kỳ năm trước. Trong 6 tháng đầu năm 2024, Traphaco đạt 1.168 tỷ đồng doanh thu thuần, tăng 3% so với cùng kỳ năm ngoái. Lợi nhuận sau thuế giảm 16%, còn 132 tỷ đồng. Một trong những nguyên nhân khiến lợi nhuận giảm sút là chi phí tăng.

Một doanh nghiệp khác trong ngành dược ghi nhận doanh thu tăng nhưng lợi nhuận vẫn giảm là Công ty Cổ phần Dược phẩm Imexpharm (mã chứng khoán: IMP). Theo báo cáo tài chính quý 2/2024 vừa được công bố, doanh thu thuần đạt 517 tỷ đồng, tăng 18% so với cùng kỳ 2023. Giá vốn tăng mạnh hơn với 28% khiến biên lãi gộp bị co lại đáng kể từ 44% xuống còn 39% tương ứng lợi nhuận gộp đạt gần 201 tỷ đồng, chỉ nhích nhẹ 4% so với cùng kỳ 2023.

Nghịch lý là doanh thu thuần tăng nhưng lợi nhuận của doanh nghiệp lại giảm 17% so với cùng kỳ khi chỉ đạt gần 66 tỷ đồng. Đây là quý thứ 3 liên tiếp tăng trưởng âm của công ty

Về vấn đề này, IMP giải trình là do hoạt động kinh doanh ảnh hưởng bởi một số yếu tố như: Biến động gia tăng nguồn nguyên liệu đầu vào; Giảm sản lượng sản xuất tại nhà máy IMP 1 do thị trường OTC tăng trưởng chậm; Nhà máy IMP4 chính thức đi vào hoạt động (quý 3/2023) kéo theo chi phí khấu hao và vận hành tăng.

Tính chung 6 tháng đầu năm, IMP ghi nhận doanh thu thuần đạt hơn 1.008 tỷ đồng và lợi nhuận trước thuế gần 161 tỷ đồng, lần lượt tăng 10% và giảm 19% so với cùng kỳ 2023. Lợi nhuận sau thuế cũng giảm 19% xuống còn gần 128 tỷ đồng. Với kết quả đạt được, công ty đã thực hiện được 43% kế hoạch doanh thu và 38% mục tiêu lợi nhuận cả năm đề ra.

Cùng cảnh ngộ với IMP, Công ty Cổ phần Dược phẩm Cửu Long (mã chứng khoán: DCL) cũng là đơn vị có kết quả kinh doanh sụt giảm. Dù doanh thu đạt 283 tỷ đồng, tăng gần 10% nhưng lợi nhuận giảm mạnh 37% khi chỉ đạt hơn 11 tỷ đồng. Lý giải về sự chênh lệch này, doanh nghiệp báo cáo là do lợi nhuận từ công ty mẹ tăng 0.1% so với quý 2/2023 và lợi nhuận sau thuế của công ty con làm giảm lợi nhuận sau thuế của báo cáo hợp nhất là 6,7 tỷ đồng so với cùng kỳ.

Mới đây, doanh nghiệp này cũng có sự thay đổi về mặt nhân sự khi Tổng giám đốc kiêm người đại diện theo pháp luật có đơn xin từ nhiệm từ ngày 1/8.

ÁNH SÁNG NƠI CUỐI ĐƯỜNG HẦM

Trong bức tranh toàn cảnh kết quả kinh doanh của ngành dược, bên cạnh sự “đi lùi” về lợi nhuận thì vẫn có một vài điểm sáng từ các doanh nghiệp ghi nhận có lãi như: Công ty Cổ phần Xuất nhập khẩu Y tế Domesco (mã chứng khoán: DMC), Công ty con của Abbott Laboratories vừa công bố báo cáo tài chính quý 2/2024 với doanh thu thuần đạt hơn 461 tỷ đồng, tăng hơn 15% so với cùng kỳ năm 2023

Lợi nhuận sau thuế đạt hơn 52 tỷ đồng, tăng 10% so với cùng kỳ năm trước. Lũy kế 6 tháng đầu năm nay, Domesco ghi nhận tổng 884,7 tỷ đồng doanh thu, tăng gần 10% so với cùng kỳ năm trước và lợi nhuận sau thuế hơn 93 tỷ đồng, tăng 15%.

Giá vốn tăng chậm hơn giúp biên lãi gộp được cải thiện đáng kể. Lợi nhuận gộp tương ứng đạt trên 106 tỷ đồng, tăng gần 15% so với quý 2/2023. Tuy nhiên tốc độ tăng trưởng này có giảm hơn so với quý 1 năm nay. Tính đến ngày 30/6/2024, quy mô tài sản của Domesco đạt hơn 1.958 tỷ đồng, tăng 6% so với cuối năm 2023.

Theo tài liệu họp Đại hội đồng cổ đông thường niên 2024, Domesco dự kiến sẽ trình cổ đông thông qua kế hoạch kinh doanh với mục tiêu doanh thu thuần đạt 1.810 tỷ đồng và lợi nhuận sau thuế 200 tỷ đồng, lần lượt tăng 5% và 9% so với thực hiện 2023. Như vậy, Domesco đã thực hiện gần 50% kế hoạch doanh thu đề ra sau 2 quý đầu năm. Trong khi năm ngoái, Domesco ghi nhận doanh thu thuần đạt 1.719 tỷ đồng, tăng gần 8% so với năm 2022.

Đáng chú ý, một doanh nghiệp trong ngành có màn “lội ngược dòng” với mức tăng trưởng nhảy vọt từ con số âm của cùng kỳ năm trước đến việc ghi nhận lãi lớn trong quý 2/2024 là Công ty Cổ phần Dược phẩm Bến Tre (mã chứng khoán: DBT). Doanh thu thuần của doanh nghiệp đạt hơn 224 tỷ đồng tăng 10% so với cùng kỳ năm 2023.

Lợi nhuận sau thuế đạt gần 1,4 tỷ, tăng mạnh trên mức nền âm của năm trước khi cùng kỳ năm 2023, doanh thu của DBT âm hơn 1,5 tỷ đồng. Về vấn đề này, Dược phẩm Bến Tre cũng đã có báo cáo giải trình. Theo đó, lợi nhuận quý 2 năm nay tăng chủ yếu là do lợi nhuận quý 2/2024 từ công ty mẹ tăng so với cùng kỳ năm 2023.

Theo kế hoạch ban lãnh đạo đề ra, năm 2024, doanh nghiệp phải đạt doanh thu 1.095 tỷ đồng, lợi nhuận sau thuế 44,5 tỷ đồng. Trong khi đó, quý 1/2024, doanh nghiệp mới chỉ đạt gần 186 tỷ đồng, doanh thu cũng chưa đạt được mức tăng trưởng đề ra.

XU HƯỚNG CHUYỂN ĐỔI VÀ PHÁT TRIỂN BỀN VỮNG

Từ sau đại dịch Covid-19, cùng sự thay đổi nhân sinh quan khiến người dân ngày càng chăm lo đến vấn đề sức khỏe. Cụ thể, trong báo cáo triển vọng ngành dược mới được Công ty Chứng khoán Rồng Việt (VDSC) công bố, đội ngũ phân tích đã nhấn mạnh ngành dược phẩm Việt Nam đang có bước phát triển mạnh mẽ với tốc độ tăng trưởng kép khoảng 10%/năm trong giai đoạn 2020 – 2023. Cùng với đó, sau khi Quốc hội đã thông qua Luật khám, chữa bệnh sửa đổi số 15/2023/QH15, nghị quyết số 80/2023/QH15 về việc gia hạn số đăng ký thuốc; Thông tư số 06/2023/TTBYT về việc tháo gỡ khó khăn trong việc đấu thầu thuốc tại cơ sở công lập, hoạt động kinh doanh ngành dược phẩm có nhiều ưu thế.

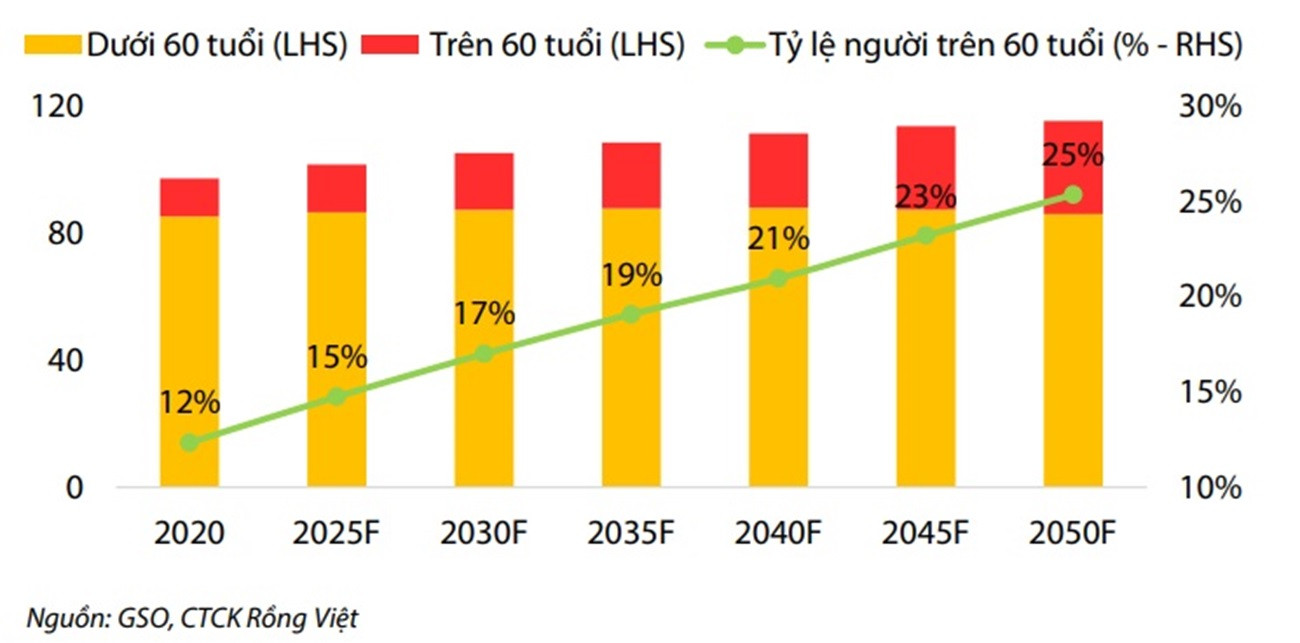

Một tác nhân có thể ảnh hưởng tích cực đến sự tăng trưởng của ngành dược nói riêng và các hoạt động kinh doanh dịch vụ chăm sóc sức khỏe là tình trạng già hóa dân số của nước ta.

Theo số liệu thống kê từ Tổng cục Dân số, đến năm 2036, Việt Nam bước vào thời kỳ dân số già với số người trên 65 tuổi dự báo chiếm 14% tổng dân số. Ở cấp độ vi mô, già hoá dân số sẽ mang đến cơ hội phát triển cho dược phẩm Việt Nam. Đối với người cao tuổi, nhu cầu sử dụng dịch vụ chăm sóc sức khoẻ và các sản phẩm thuốc sẽ cao hơn đối với người ở độ tuổi lao động. Có thể lấy ví dụ tại các quốc gia đã phát triển và có dân số già như khu vực Châu Âu thì mức chi tiêu dành cho dược phẩm chiếm tỷ trọng trên 10% GDP.

Đồng thời, thu nhập bình quân của người dân được dự báo tăng trưởng kép đạt 7 – 8% mỗi năm, góp phần gia tăng nhu cầu chăm sóc sức khỏe. Trong bối cảnh chung của toàn khu vực, ngành dược Việt Nam được dự báo tăng trưởng kép đạt 7 – 8% về dài hạn.

Đời sống phát triển, người dân có xu hướng quan tâm đến các dịch vụ chăm sóc sức khỏe mà không ngại bỏ ra số tiền lớn để đầu tư. Về vấn đề này, Fitch Solutions dự báo chi tiêu bình quân đầu người dành cho dược phẩm có xu hướng tăng lên từ mức 1,46 triệu đồng của năm 2021 lên 2,12 triệu đồng vào năm 2026, tương đương với mức tăng trưởng kép +7,8% trong vòng 5 năm tới, chiếm tỷ trọng trung bình 5% thu nhập bình quân đầu người mỗi năm.

Ngoài ra, dựa vào chính sách ưu tiên sử dụng thuốc generic thay vì biệt dược gốc nhằm giảm giá thành, giảm gánh nặng kinh tế cho quỹ BHYT, giá trị trúng thầu tại các nhóm từ 2 – 4 đạt 8 nghìn tỷ đồng (+50%) với tỷ trọng thuốc nội địa lên tới 87% (+5pps). Đây được xem như chỉ báo sớm về xu hướng tăng trưởng của các công ty dược nội địa.

Nửa cuối năm 2024 được kỳ vọng là thời điểm “vàng” để các doanh nghiệp ngành dược bứt tốc. Khi ngành dược phẩm được tăng cường đầu tư các dự án tiềm năng, áp dụng công nghệ cao nhằm mang lại dịch vụ, sản phẩm chất lượng tối ưu cho người dùng, đảm bảo lợi ích cho cả doanh nghiệp và người tiêu dùng thì chắc chắn sẽ duy trì sự phát triển bền vững của toàn ngành.