Đối với hoạt động tài chính của doanh nghiệp, các nguồn tài trợ cho tài sản có thể đến từ huy động bằng cách phát hành các mảnh giấy được gọi là nợ (thỏa thuận vay nợ) hoặc cổ phần (cổ phiếu). Đối với nợ lại được chia thành nợ ngắn hạn – nghĩa vụ nợ ngắn hạn bao gồm nợ vay ngân hàng và các nghĩa vụ nợ khác mà doanh nghiệp phải hoàn trả trong vòng 1 năm; và nợ dài hạn – là nghĩa vụ nợ doanh nghiệp không phải hoàn trả trong vòng 1 năm, thường bằng hình thức trái phiếu. Nhưng thực tế, các doanh nghiệp Việt Nam khi nghĩ đến nợ vay lại nghĩa đến ngân hàng và các khoản vay ngắn hạn.

Ngoài ra, các số liệu như dư nợ tín dụng tương đương 130% GDP và quy mô trái phiếu doanh nghiệp khoảng 1,48% GDP là minh chứng rõ ràng cho thấy doanh nghiệp Việt Nam đang lệ thuộc rất nhiều vào kênh tín dụng của hệ thống ngân hàng.

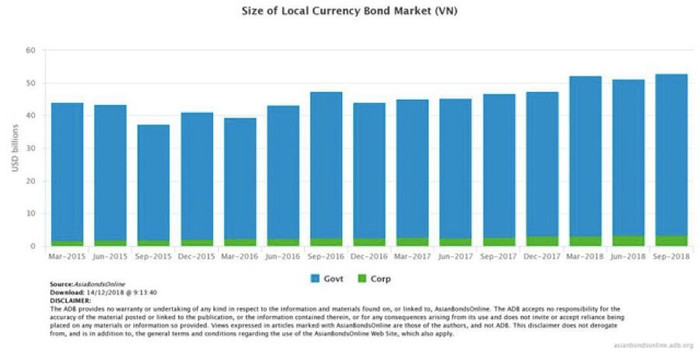

Quy mô thị trường trái phiếu Việt Nam - Nguồn: adb.bond.online

Tuy nhiên, điều gì sẽ xảy ra, khi mà số lượng và quy mô doanh nghiệp niêm yết trên sàn chứng khoán ngày càng tăng, nhu cầu đầu tư các tài sản dài hạn của nền kinh tế ngày càng lớn, quy định giảm tỷ lệ vốn ngắn hạn cho vay dài hạn của ngân hàng thương mại có hiệu lực đầu năm 2019, và Nghị định 163 quy định phát hành trái phiếu doanh nghiệp được ban hành?. Hầu hết mọi nhận định đều cho rằng "đã đến lúc cần một thị trường trái phiếu doanh nghiệp phát triển".

Trước hết, chúng ta cần thống kê lại quy mô của thị trường trái phiếu doanh nghiệp Việt Nam. Đến hết tháng 9/2018, tổng giá trị phát hành trái phiếu là 79.515 tỷ đồng, tăng 83% so với năm 2015 là 43.500 tỷ đồng, và tăng 32% so với cùng kỳ năm 2017, chiếm 1,48% GDP. Ở cùng thời kỳ, trái phiếu chính phủ tăng 44% so với 2015, và chỉ tăng 14,7% so với cùng kỳ năm trước, chiếm 21,5% GDP. Như vậy, quy mô và số lượng trái phiếu doanh nghiệp Việt Nam không ngừng được mở rộng hàng năm. Sự gia tăng này cũng thể hiện tính tất yếu phát triển của thị trường trái phiếu doanh nghiệp.

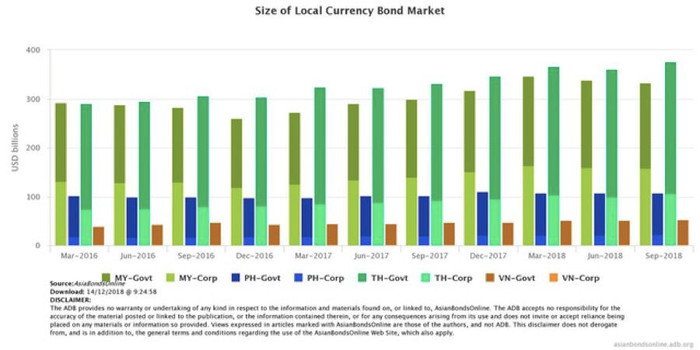

So sánh quy mô thị trường trái phiếu ở ba nước Thái Lan (TH), Philippines (PH), Malaysia (MY), và Việt Nam (VN) - Nguồn: adb.bond.online

Tuy nhiên, khi so sánh thị trường trái phiếu doanh nghiệp Việt Nam với vài nước trong khu vực Đông Nam Á gồm Thái Lan (TH), Phillipines (PH), Malaysia (MY) thì thấy sự thua thiệt, cũng như tồn tại nhiều vấn đề cần giải quyết. Cụ thể gồm: (i) quy mô thị trường trái phiếu doanh nghiệp khá èo uột so với các nước qua tỷ trọng so với GDP như Thái Lan là 21,33% GDP, Malaysia 46,3% GDP, Phillipines gần 7% GDP; (ii) kỳ hạn phát hành tập trung ở ngắn hạn từ 1 – 3 năm, ở Việt Nam chiếm 63%, Thái Lan 43%, Phillipines 28,5%, Malaysia dưới 16%; lãi suất phát hành trái phiếu tại Việt Nam còn khá cao so với các quốc gia còn lại; và đánh giá tín nhiệm cũng là một trở ngại đối với Việt Nam.

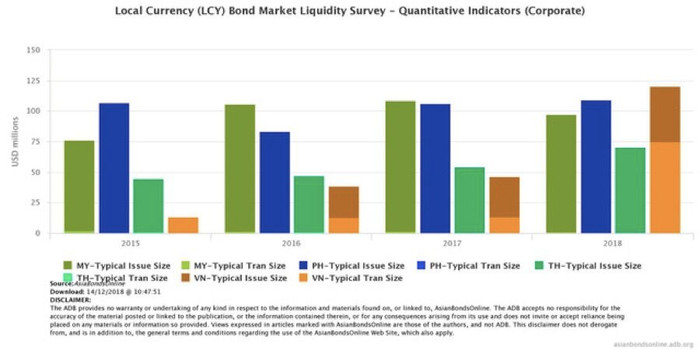

Với thực trạng và thách thức trên không có nghĩa không có cơ hội từ thị trường. Mà cơ hội lại rất lớn khi nhìn vào các con số thể hiện tính thanh khoản. Tính thanh khoản của thị trường trái phiếu được đo lường qua khối lượng phát hành và giá trị giao dịch trong năm. Chỉ riêng thị trường Việt Nam, năm 2018 quy mô giao dịch của thị trường Việt Nam là 63% so với Thái Lan 0,9%, Phillipines 0,12%, Malaysia 1,33%. Đây là con số chứng mình tiềm năng phát triển cho khu vực trái phiếu doanh nghiệp tại Việt Nam.

Tính thanh khoản của thị trường trái phiếu doanh nghiệp - Nguồn: adb.online.bond

Tóm lại, những con số của tính thanh khoản, mức độ tăng trưởng của thị trường cộng với các điều kiện kinh tế, và điều kiện chính sách hiện nay thì thị trường trái phiếu doanh nghiệp sẽ bùng nổ trong thời gian tới. Mặc dù, ở góc độ vĩ mô cần có một chiến lược rõ ràng hơn để tối thiểu thách thức, khắc phục yếu điểm, và tận dụng cơ hội từ thị trường trái phiếu doanh nghiệp. Và cũng đã đến lúc, các tổ chức tài chính, doanh nghiệp, nhà đầu tư nên chuẩn bị nguồn lực thật tốt để đón đầu nhiều cơ hội từ thị trường này.

TS. Châu Đình Linh/Theo Trí thức trẻ