Trao đổi với Thương gia Online nhân dịp đầu năm mới 2023, ông Đào Minh Tú, Phó Thống đốc Thường trực Ngân hàng Nhà nước Việt Nam nhấn mạnh, trong năm 2023, chính sách tiền tệ của Ngân hàng Nhà nước sẽ tiếp tục được điều hành chủ động, linh hoạt và hiệu quả nhằm góp phần ổn định kinh tế vĩ mô, bảo đảm các cân đối lớn của nền kinh tế.

Năm 2022 là năm đầy khó khăn với thị trường tiền tệ. Trong bối cảnh đó, Ngân hàng Nhà nước đã có những giải pháp như thế nào để ổn định thị trường tiền tệ, góp phần kiểm soát lạm phát và hỗ trợ tăng trưởng kinh tế, thưa Phó Thống đốc?

Năm 2022 quả thật là một năm đầy khó khăn, thách thức đối với kinh tế Việt Nam nói chung và hệ thống ngân hàng nói riêng. Nhiều diễn biến vượt khỏi khả năng dự báo của các tổ chức quốc tế và các nước, rất khác biệt so với thời điểm xây dựng Kế hoạch phát triển kinh tế xã hội đầu năm 2022.

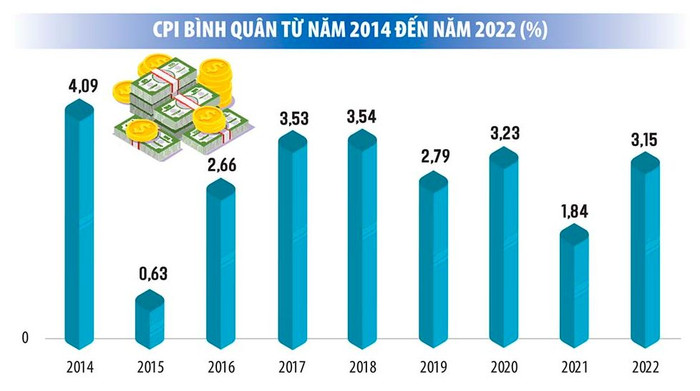

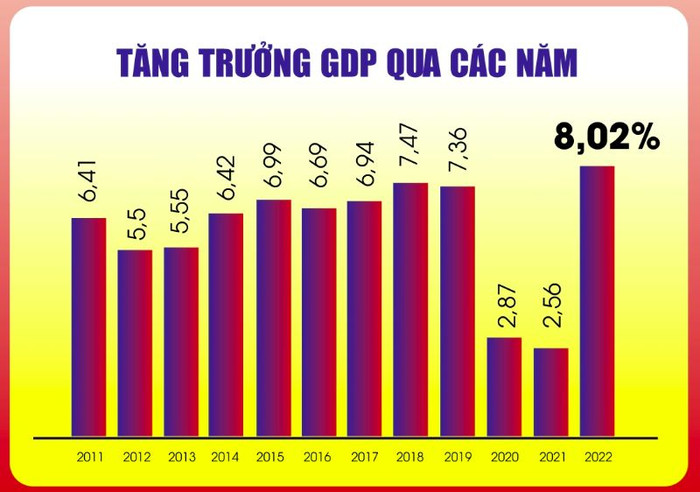

Để ứng phó với những biến động nhanh của tình hình thế giới và trong nước, Ngân hàng Nhà nước đã chủ động bám sát diễn biến để kịp thời điều chỉnh chính sách tiền tệ, ban hành và triển khai thực hiện đồng bộ, tối ưu các công cụ và giải pháp, góp phần ổn định kinh tế vĩ mô, kiểm soát được lạm phát bình quân ở mức 3,15%, hỗ trợ phục hồi và tăng trưởng kinh tế với con số ấn tượng 8,02%.

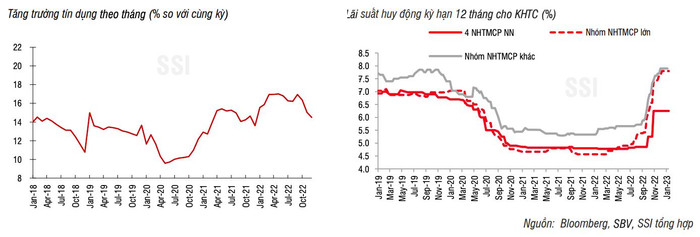

Về lãi suất, trong bối cảnh lãi suất thế giới tăng nhanh và áp lực lạm phát trong nước gia tăng, Ngân hàng Nhà nước đã rất nỗ lực duy trì sự ổn định của mặt bằng lãi suất trong 9 tháng đầu năm thông qua việc giữ nguyên các mức lãi suất điều hành, tạo điều kiện cho tổ chức tín dụng tiếp cận nguồn vốn với chi phí thấp.

Tuy nhiên, từ cuối tháng 9/2022, trước diễn biến rất nhanh của lạm phát và lãi suất toàn cầu, Ngân hàng Nhà nước đã cân nhắc kỹ và buộc phải điều chỉnh tăng các mức lãi suất để ưu tiên kiểm soát lạm phát, giữ ổn định tỷ giá, tạo dư địa thích ứng mới với các biến động trên thị trường, góp phần ổn định kinh tế vĩ mô, đảm bảo an toàn hệ thống.

Bên cạnh đó, Ngân hàng Nhà nước đã kiểm soát và chỉ đạo tổ chức tín dụng không chạy đua tăng lãi suất huy động, đồng thời vẫn phải nỗ lực tối đa tiết giảm chi phí hoạt động để có dư địa phấn đấu giảm lãi suất cho vay, hỗ trợ và đồng hành cùng doanh nghiệp, người dân vượt qua khó khăn.

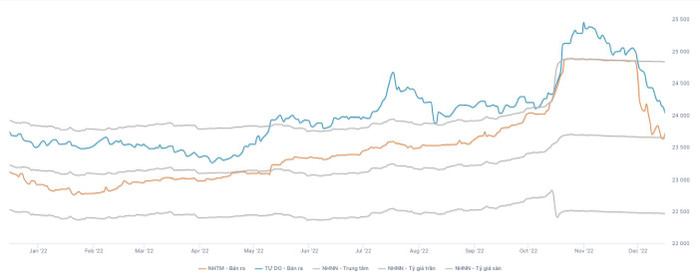

Về tỷ giá, Ngân hàng Nhà nước cũng đã điều hành linh hoạt trước áp lực rất lớn từ những biến động mạnh trên thị trường quốc tế và cân đối cung - cầu ngoại tệ trong nước rất khó khăn. Để chủ động thích ứng trước diễn biến khó lường của thị trường, từ tháng 10/2022, Ngân hàng Nhà nước đã quyết định điều chỉnh biên độ tỷ giá giao ngay USD/VND từ mức +3% lên +5% để tạo dư địa cho tỷ giá diễn biến linh hoạt, hấp thu các cú sốc bên ngoài và bình ổn tâm lý thị trường. Các biện pháp điều hành linh hoạt này đã giúp đồng Việt Nam giảm giá so với USD khoảng 3,56%, thấp hơn so với nhiều đồng tiền khác trên thế giới.

Về tín dụng, từ đầu năm, Ngân hàng Nhà nước định hướng tăng trưởng tín dụng cả năm khoảng 14%, có điều chỉnh phù hợp với diễn biến, tình hình thực tế nhằm hỗ trợ phục hồi kinh tế, đáp ứng nhu cầu vốn cho sản xuất kinh doanh nhưng không chủ quan với diễn biến bất lợi của lạm phát.

Từ đầu tháng 12/2022, trước những tác động từ bên ngoài có phần dịu bớt, Ngân hàng Nhà nước đã quyết định điều chỉnh chỉ tiêu tín dụng định hướng năm 2022 thêm khoảng 1,5-2% cho toàn hệ thống các tổ chức tín dụng để tăng khả năng cung ứng vốn nhiều cho doanh nghiệp và nền kinh tế.

Việc đưa thêm tín dụng cũng được triển khai với nguyên tắc, các ngân hàng có thanh khoản tốt hơn, lãi suất thấp hơn sẽ được tăng trưởng tín dụng cao hơn. Ngân hàng Nhà nước cũng yêu cầu các tổ chức tín dụng cân đối vốn phù hợp để cấp tín dụng, tập trung vốn vào lĩnh vực sản xuất kinh doanh, nhất là lĩnh vực ưu tiên; đồng thời, kiểm soát rủi ro kỳ hạn để đảm bảo thanh khoản, an toàn hoạt động cũng như đảm bảo khả năng chi trả cho doanh nghiệp và người dân, nhất là dịp Tết Nguyên đán.

Năm vừa qua, cũng có những thời điểm tình hình thanh khoản của hệ thống rất khó khăn. Vừa phải đảm bảo trách nhiệm với nền kinh tế, Ngân hàng Nhà nước vừa phải tập trung hỗ trợ hệ thống tổ chức tín dụng giải quyết vấn đề quản trị thanh khoản (thông qua mua bán giấy tờ có giá trên nghiệp vụ thị trường mở; duy trì ổn định tỉ lệ dự trữ bắt buộc; tái cấp vốn đối với tổ chức tín dụng...) để giải tỏa tâm lý thị trường và xử lý các vấn đề còn tồn tại để đảm bảo an toàn hệ thống trước những rủi ro hiện hữu.

Có thể nói, trong bối cảnh tác động bất lợi cả trong lẫn ngoài, khó khăn chồng chất khó khăn như vậy, song điều hành chính sách tiền tệ và hoạt động ngân hàng đã đạt được mục tiêu đề ra, góp phần kiểm soát lạm phát ở mức thấp, ổn định kinh tế vĩ mô, hỗ trợ tích cực nguồn vốn tín dụng cho quá trình phục hồi và tăng trưởng kinh tế hậu Covid-19.

Các tổ chức quốc tế và trong nước đều có chung nhận định, năm 2023 tiếp tục là năm khó khăn với kinh tế Việt Nam nói chung, hoạt động ngân hàng nói riêng. Xin Phó Thống đốc chia sẻ quan điểm của Ngân hàng Nhà nước về những khó khăn, thách thức chính sách tiền tệ sẽ phải đối mặt trong năm 2023?

Thách thức đầu tiên là ngay từ đầu năm 2023 ngành ngân hàng phải đối mặt là áp lực lạm phát. Chúng ta có thể thấy rõ khi mức lạm phát cơ bản tháng 1/2022 chỉ tăng 0,66% so với cùng kỳ nhưng đến tháng 11/2022 đã tăng 4,81%, đặc biệt là trong bối cảnh giá nguyên vật liệu thế giới tăng, chi phí vận chuyển tăng, nguồn cung gián đoạn; ở trong nước, tác động trễ của chính sách tiền tệ, tài khóa nới lỏng từ năm 2020.

Việc giảm lãi suất cho vay trong thời gian tới cũng sẽ gặp nhiều khó khăn do các ngân hàng trung ương lớn trên thế giới tiếp tục tiến trình thắt chặt chính sách tiền tệ, điều chỉnh tăng lãi suất; lạm phát trong và ngoài nước có xu hướng gia tăng; tín dụng tăng nhanh hơn huy động vốn, tạo áp lực cho các tổ chức tín dụng phải tăng lãi suất để ổn định và thu hút thêm nguồn vốn. Bên cạnh đó, đồng USD tiếp tục tăng giá cũng là một yếu tố quan trọng gây áp lực lên lãi suất VND.

Một vấn đề thách thức nữa là hệ thống tổ chức tín dụng đang chịu áp lực cung ứng vốn để đáp ứng yêu cầu tăng trưởng kinh tế trong điều kiện vốn đầu tư của nền kinh tế vẫn còn phụ thuộc chủ yếu vào hệ thống ngân hàng. Hiện nay, tỷ lệ tín dụng/GDP của Việt Nam đang ở mức trên 120%, mà theo nhiều tổ chức quốc tế như Ngân hàng Thế giới đánh giá, thuộc nhóm cao nhất thế giới.

Khả năng huy động vốn trung, dài hạn của các tổ chức tín dụng vẫn còn thấp so với nhu cầu của nền kinh tế (nguồn vốn huy động ngắn hạn chiếm đến 80% trong cơ cấu tiền gửi trong khi dư nợ cho vay trung dài hạn chiếm khoảng 48%), dẫn đến gia tăng rủi ro kỳ hạn, rủi ro thanh khoản, kéo theo sức ép và rủi ro lên hệ thống các tổ chức tín dụng. Moody’s cũng cảnh báo Việt Nam về những bất ổn vĩ mô nếu để kéo dài tình trạng rủi ro về thanh khoản, kỳ hạn vốn.

Vấn đề quan trọng cuối cùng là việc cơ cấu lại hệ thống tổ chức tín dụng gắn với xử lý nợ xấu đang gặp rất nhiều khó khăn do nguồn lực tài chính hỗ trợ công tác cơ cấu lại còn hạn chế. Đặc biệt, cơ cấu lại các ngân hàng yếu kém là vấn đề phức tạp, đòi hỏi áp dụng những giải pháp mạnh, chưa có tiền lệ. Bên cạnh đó, nợ xấu vẫn tiềm ẩn nhiều rủi ro đối với an toàn, hiệu quả hoạt động của các tổ chức tín dụng do hệ lụy của dịch Covid-19 và diễn biến phức tạp của tình hình kinh tế - xã hội trong nước cũng như quốc tế.

Với những khó khăn/thách thức được nhận định như trên, Ngân hàng Nhà nước sẽ có định hướng điều hành như thế nào trong năm 2023 để tiếp tục kiểm soát lạm phát và hỗ trợ tăng trưởng kinh tế?

Năm 2023 được dự báo là sẽ còn tiếp tục khó khăn; nhiều tổ chức quốc tế đưa ra triển vọng kém lạc quan và liên tục cắt giảm dự báo tăng trưởng kinh tế toàn cầu. Trong bối cảnh đó, điều hành chính sách tiền tệ vẫn kiên định hướng tới mục tiêu nhất quán và xuyên suốt đó là: kiểm soát lạm phát, góp phần ổn định kinh tế vĩ mô, hỗ trợ tích cực cho tăng trưởng kinh tế và bảo đảm an toàn hệ thống.

Trên cơ sở đánh giá, phân tích, nhận định tình hình và bám sát các Nghị quyết của Quốc hội, của Chính phủ, trong năm 2023, Ngân hàng Nhà nước sẽ tập trung chỉ đạo triển khai thực hiện các giải pháp trọng tâm.

Thứ nhất, tiếp tục điều hành chủ động, linh hoạt và hiệu quả chính sách tiền tệ, phù hợp với diễn biến thị trường trong nước và quốc tế; chính sách tỷ giá, lãi suất tiếp tục các giải pháp để tạo sự ổn định và từng bước giảm thấp nếu/khi điều kiện thị trường trong nước và quốc tế cho phép.

Thứ hai, điều hành tăng trưởng tín dụng với quy mô phù hợp nhằm hỗ trợ tích cực cho tăng trưởng kinh tế nhưng không chủ quan với rủi ro lạm phát và bất ổn kinh tế vĩ mô; hướng dòng vốn tín dụng vào các lĩnh vực sản xuất kinh doanh, các lĩnh vực ưu tiên và các động lực tăng trưởng theo chủ trương của Chính phủ; đồng thời, tiếp tục kiểm soát tín dụng vào lĩnh vực tiềm ẩn rủi ro; kiểm soát chất lượng tín dụng và không hạ chuẩn tín dụng.

Ngành ngân hàng cũng sẽ tiếp tục triển khai với nỗ lực cao nhất các nhiệm vụ của ngành tại Chương trình phục hồi và phát triển kinh tế - xã hội, các Chương trình mục tiêu quốc gia, đặc biệt là chính sách hỗ trợ lãi suất 2% theo Nghị quyết 43 của Quốc hội và Nghị định 31 của Chính phủ.

Thứ ba, tập trung cơ cấu lại, xử lý các tổ chức tín dụng yếu kém; đẩy mạnh xử lý nợ xấu; tập trung chiến lược tăng cường năng lực tài chính của các ngân hàng thương mại (vốn điều lệ, vốn tự có, các quỹ dự phòng đảm bảo thanh khoản), năng lực quản trị rủi ro,... Đồng thời, tiếp tục tăng cường công tác thanh tra, nâng cao hiệu quả công tác giám sát an toàn vĩ mô và vi mô, đảm bảo an toàn hệ thống.

Thứ tư, tập trung rà soát, sửa đổi, bổ sung khuôn khổ pháp lý, cơ chế, chính sách về tiền tệ, hoạt động ngân hàng, trong đó trọng tâm là tiếp tục nghiên cứu sửa đổi các: Luật Ngân hàng Nhà nước Việt Nam, Luật các Tổ chức tín dụng, Luật Bảo hiểm tiền gửi, nhằm bảo đảm thị trường tiền tệ, ngân hàng hoạt động an toàn, lành mạnh, thông suốt, bền vững.

Thứ năm, chủ động, kịp thời thông tin, truyền thông về các cơ chế, chính sách, giải pháp điều hành của Ngân hàng Nhà nước, các vấn đề dư luận quan tâm liên quan đến tiền tệ và hoạt động ngân hàng, củng cố niềm tin của người dân, doanh nghiệp và nhà đầu tư vào chính sách kinh tế vĩ mô của Chính phủ và điều hành của Ngân hàng Nhà nước.

Xin cảm ơn ông.