Kirin Capital vừa công bố báo cáo triển vọng ngành ngân hàng 2024. Trong báo cáo, nhóm phân tích đã cung cấp bức tranh toàn cảnh, hiệu quả hoạt động và chất lượng tài sản ngành ngân hàng trong thời gian qua. Qua đó, các chuyên gia dự báo tăng trưởng tín dụng năm 2024 có thể đạt 15% và lợi nhuận ngành sẽ cải thiện nhờ tối ưu chi phí.

ÁP LỰC TỶ GIÁ HẠ NHIỆT

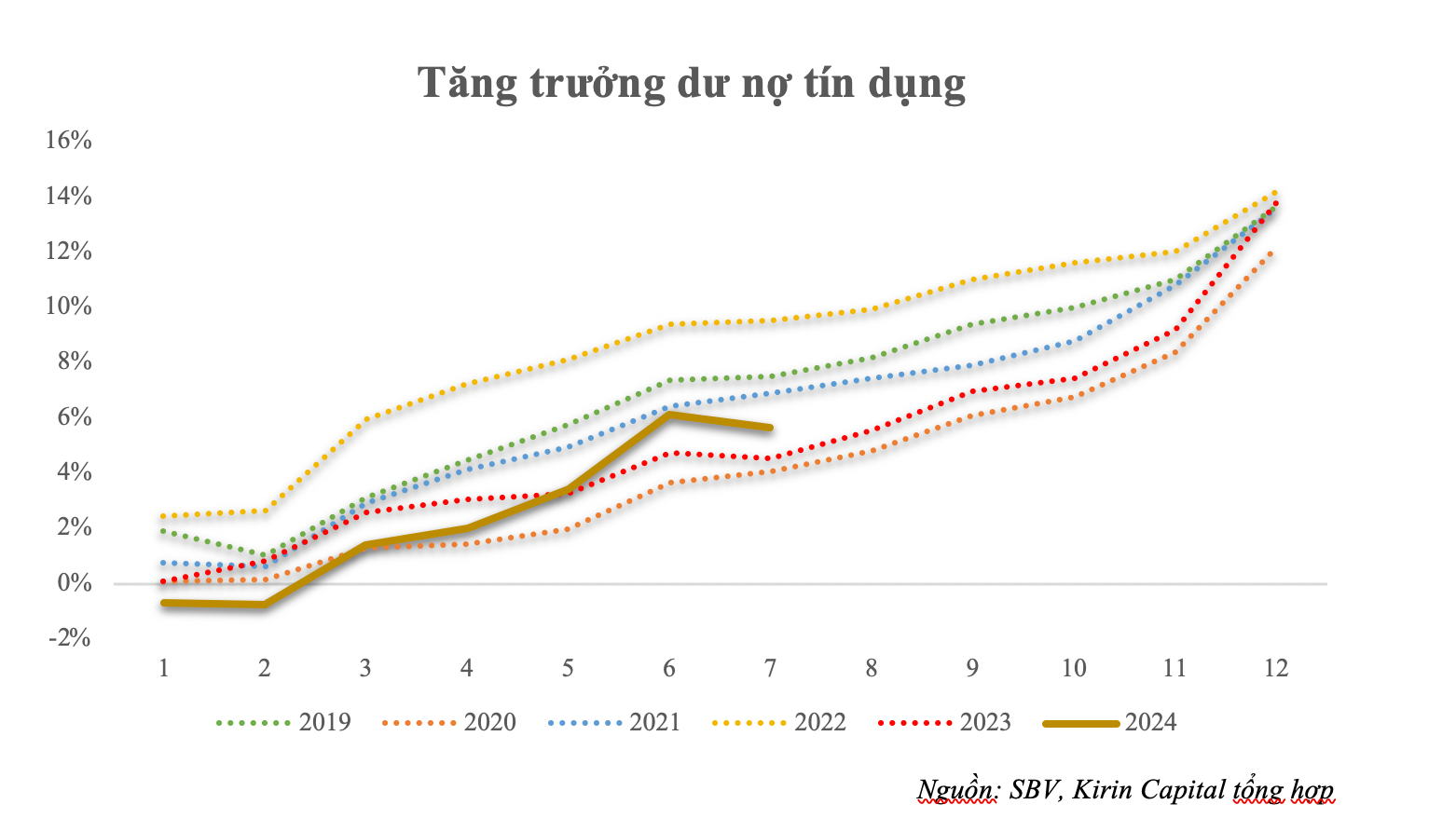

Tính đến thời điểm hết tháng 7/2024, tổng dư nợ tín dụng toàn nền kinh tế đạt mức 14,33 triệu tỷ đồng, tương đương với mức tăng trưởng 5,66% so với con số cuối năm 2023 và cao hơn so với cùng kỳ chỉ đạt mức 4,54%.

Song nhìn chung, nhu cầu tín dụng của toàn ngành vẫn ở mức yếu do nền kinh tế vẫn còn gặp nhiều khó khăn, đồng thời thị trường bất động sản vẫn chưa cho thấy dấu hiệu hồi phục rõ ràng.

Kể từ ngày 11/3/2024, Ngân hàng Nhà nước đã chính thức khởi động lại kênh hút tiền thông qua tín phiếu sau 4 tháng tạm ngưng. Nguyên nhân là do áp lực tỷ giá trong giai đoạn vừa qua tăng mạnh khiến cơ quan quản lý phải liên tục điều tiết thanh khoản thị trường bằng việc bơm hút trên thị trường mở và đồng thời bán ngoại tệ trên thị trường ngoại hối.

Điều đó đã đẩy lãi suất liên ngân hàng kỳ hạn qua đêm có thời điểm lên đến gần 5%. Tuy nhiên cho đến thời điểm hiện tại, dưới sự chỉ đạo tích cực từ Ngân hàng Nhà nước, tỷ giá đã có nhiều dấu hiệu hạ nhiệt và lãi suất liên ngân hàng chỉ còn ở mức 4,37% tại ngày 31/7/2024

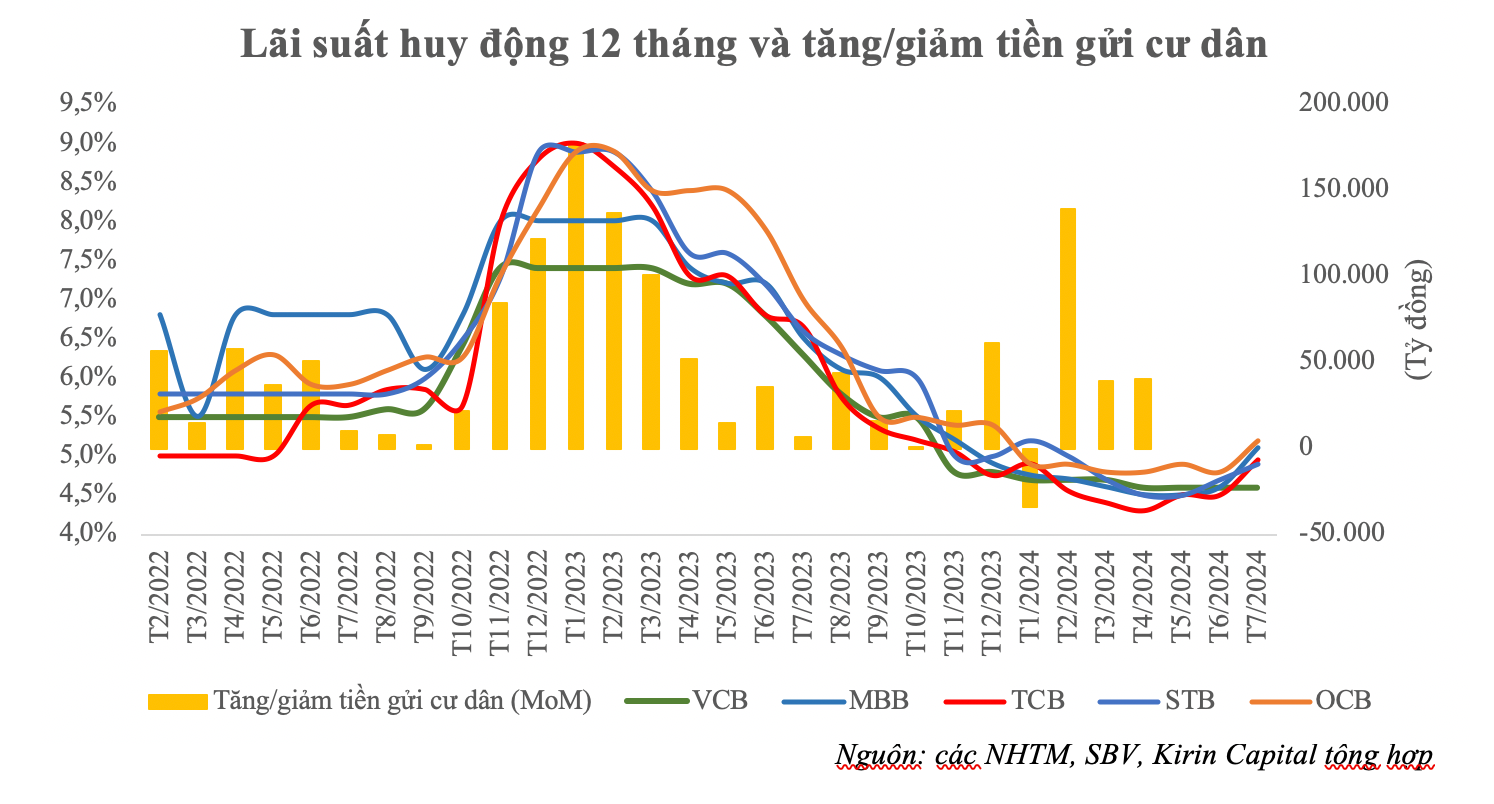

Kết thúc tháng 7/2024, lãi suất huy động tại một số ngân hàng bắt đầu có dấu hiệu tăng nhẹ, dao động trong mức từ 4,6% đến 5,2%. Tuy có tăng nhẹ, song mức lãi suất huy động hiện tại vẫn cách khá xa so với đỉnh lãi suất gần đây được thiết lập vào tháng 1/2023 ở mức 7,4% cho đến 9%. Thêm vào đó, lãi suất huy động hiện tại vẫn đang ở mức rất thấp trong vòng 20 năm trở lại đây.

Ngoài ra, có thể thấy thanh khoản hệ thống ngân hàng đã quay trở lại mức ổn định sau hơn 3 tháng Ngân hàng Nhà nước kiểm soát nhằm ổn định tỷ giá. Điều đó được phản ánh thông qua lãi suất liên ngân hàng bắt đầu hạ nhiệt và tiền gửi của cư dân tiếp tục đi vào hệ thống ngân hàng.

TỶ SUẤT CASA TĂNG TRƯỞNG TÍCH CỰC

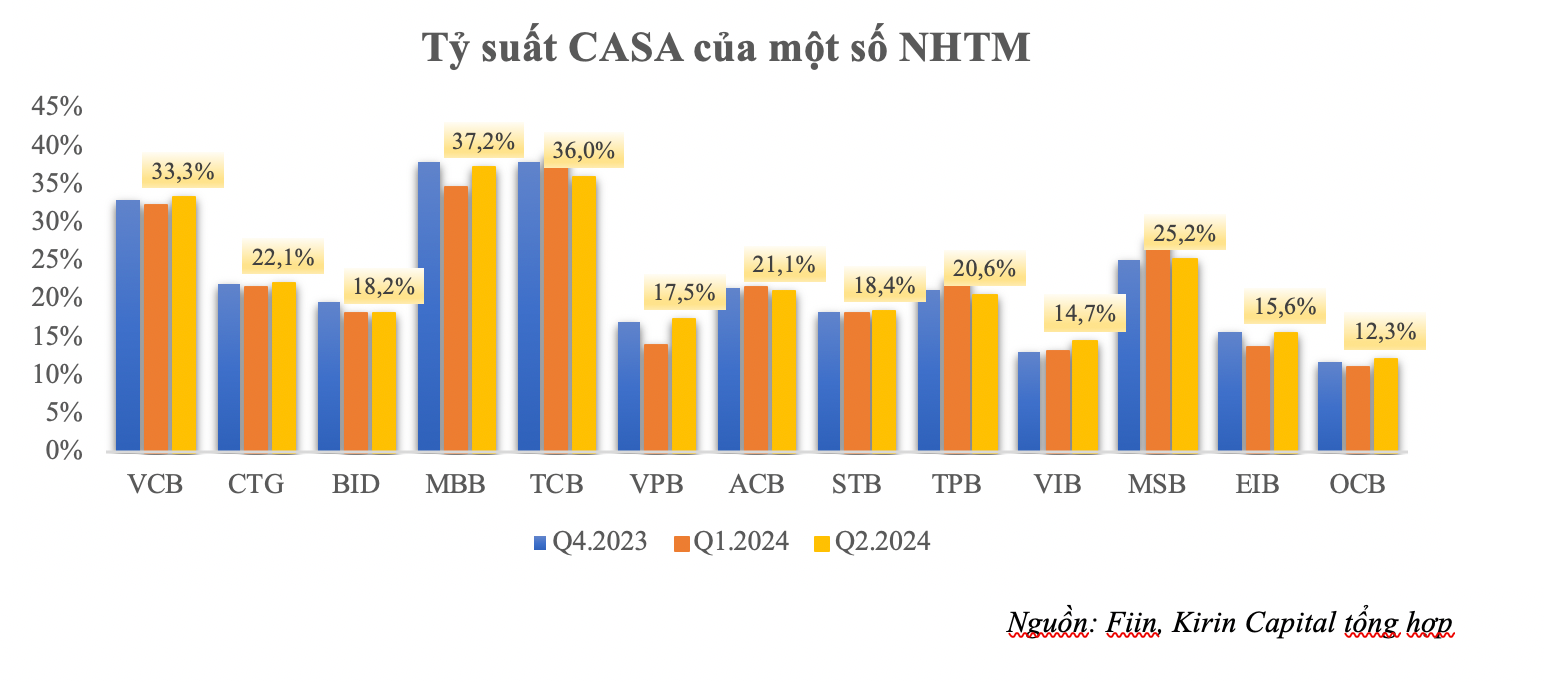

Mặc dù có sự sụt giảm trong quý 1/2024, tuy nhiên theo báo cáo mới nhất quý 2/2024 của 27 ngân hàng thương mại niêm yết, tỷ suất CASA trung bình toàn hệ thống đã tăng trưởng tích cực trở lại ở mức 20,91%, cao hơn quý 1/2024 khi chỉ đạt 20,3% và tăng mạnh so với con số 18,2% cùng kỳ năm 2023.

“Chúng tôi cho rằng tỷ lệ CASA toàn hệ thống sẽ tiếp tục duy trì động lực tăng trong thời gian tới do mặt bằng lãi suất huy động của hệ thống ngân hàng sắp tới vẫn tiếp tục duy trì ở mức thấp và có thể kéo dài đến hết năm 2024. Đồng thời, nền kinh tế Việt Nam trong 6 tháng đầu năm đều ghi nhận những điểm sáng rất tích cực khi GDP quý 2 phục hồi mạnh, đạt 6,93% và tính chung 6 tháng đạt 6,42%, cao hơn nhiều so với cùng kỳ năm 2023. Điều này sẽ giúp thu nhập của người dân được cải thiện, dẫn đến kích thích chi tiêu nhiều hơn”, theo Kirin Capital.

Theo số liệu tổng hợp từ 27 ngân hàng niêm yết trên thị trường có thể thấy thu nhập lãi và các khoản thu nhập tương tự của ngành đã có sự sụt giảm đáng kể trong quý 2/2024 vừa qua khi chỉ đạt 247.680 tỷ đồng, giảm 9,4% so với cùng kỳ.

Tuy nhiên, do tỷ suất CASA toàn ngành tăng trưởng tốt như đã đề cập phía trên, đi kèm với lãi suất huy động suy giảm trong giai đoạn qua đã giúp chi phí lãi sụt giảm mạnh 0,5% từ mức 4,9% xuống còn 4,4% trong quý 2, đẩy NIM toàn ngành tăng nhẹ từ 3,4% lên mức 3,5%.

Chính vì vậy, thu nhập lãi thuần của ngành ngân hàng trong quý vừa qua bất ngờ tăng trưởng mạnh mẽ cao hơn hẳn so với 6 quý trước đây với mức tăng 19,6% so với cùng kỳ, và đạt 128.595,8 tỷ đồng.

ÁP LỰC NỢ XẤU TĂNG CAO

Báo cáo cũng cho biết LDR thuần toàn hệ thống ghi nhận mức gia tăng từ 103,69% trong quý 1/2024 lên đến 105,68% trong quý 2/2024. Nguyên nhân là do tốc độ tăng trưởng tiền gửi của khách hàng không theo kịp tốc độ tăng trưởng cho vay.

Nhóm phân tích nhấn mạnh, đây là điểm đáng lưu ý đối với ngành ngân hàng do nó ảnh hưởng trực tiếp đến thanh khoản trên hệ thống. Đồng thời nó cũng gây cản trở tới đà tăng trưởng tín dụng toàn ngành do thiếu thanh khoản để cho vay.

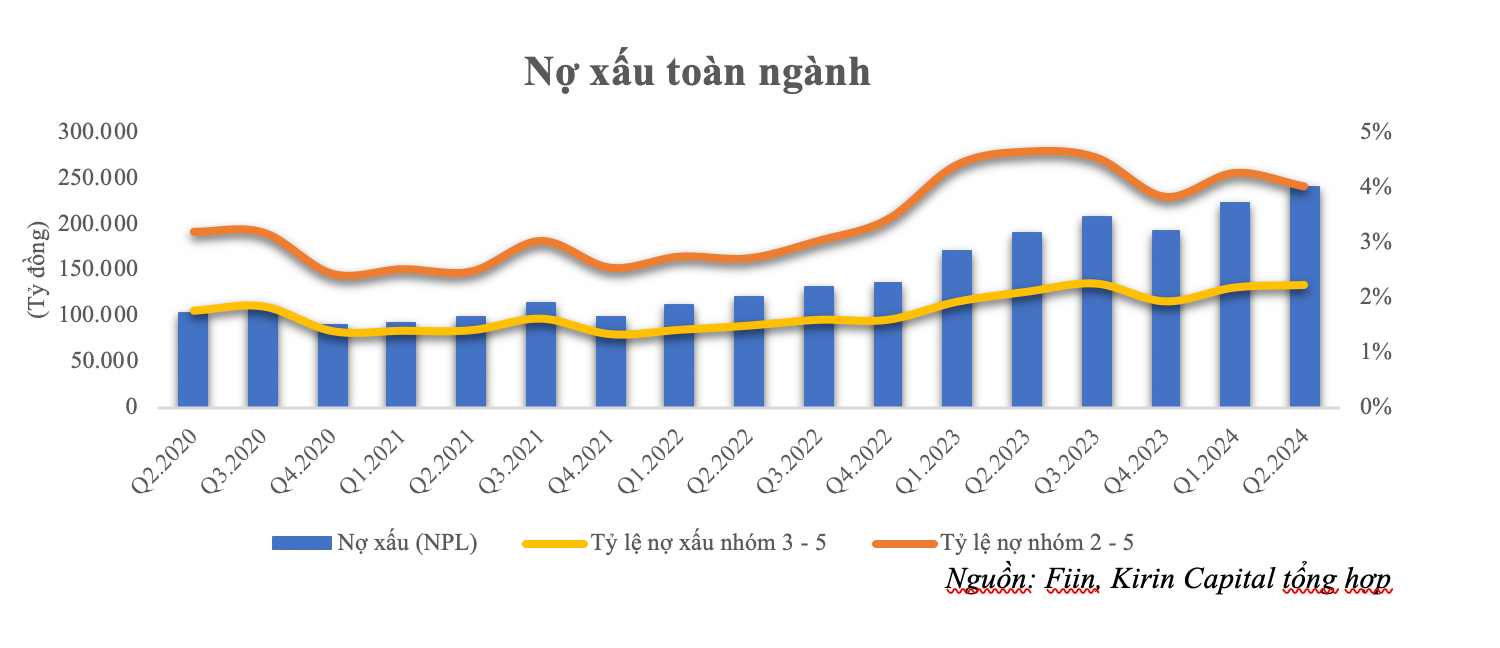

Theo thống kê từ những ngân hàng niêm yết, tỷ lệ nợ xấu toàn ngành trong quý 2/2024 duy trì ở mức 2,2% và chưa có dấu hiệu suy giảm. Trong đó, nợ nhóm 2 đã dần hạ nhiệt so với quý 1/2024 khi giảm từ mức 2,1% về chỉ còn 1,8%.

Tuy nhiên, có thể thấy rõ NPL của ngành ngân hàng vẫn đang duy trì xu hướng tăng. Tính đến hết quý 2/2024, NPL toàn ngành đã lên đến 240,32 nghìn tỷ đồng, tăng 8% so với quý 1/2024 và tăng tới 26,12% so với cùng kỳ. Nguyên nhân cốt lõi vẫn đến từ tình hình ảm đạm tại thị trường bất động sản với những khoản nợ xấu chưa thể giải quyết.

Thêm vào đó, bộ đệm dự phòng rủi ro của toàn ngành ngân hàng cũng mỏng đi khá nhiều trong giai đoạn vừa qua khiến lợi nhuận ngân hàng có khả năng bị bào mòn cao hơn trong nửa cuối năm 2024 và đầu năm 2025 nếu Thông tư 02 hết hiệu lực, khiến các ngân hàng chịu áp lực xử lý nợ xấu gia tăng trong giai đoạn tới.

CỔ PHIẾU “VUA” VẪN HẤP DẪN NHÀ ĐẦU TƯ DÀI HẠN

Sự phục hồi của nền kinh tế sẽ tiếp tục đẩy nhu cầu vay vốn của các doanh nghiệp tăng cao để mở rộng sản xuất, và đồng thời kích thích tiêu dùng của người dân. Do đó, Kirin Capital cho rằng tăng trưởng tín dụng năm 2024 hoàn toàn có thể đạt 14% - 15%, tiệm cận mức mục tiêu của Chính phủ đề ra.

Việc đẩy mạnh chuyển đối số của các ngân hàng đang ngày càng phát huy giá trị trong dài hạn khi tăng cường hiệu quả quản trị và đồng thời tiết giảm chi phí hoạt động. Bên cạnh đó, một lượng lớn tiền mặt được huy động trong thời kỳ lãi suất cao vào cuối năm 2022 – đầu năm 2023 sẽ dần đáo hạn hết trong cuối năm nay, với mức lãi suất huy động còn đang thấp như hiện tại sẽ giúp cải thiện đáng kể thu nhập lãi thuần cho ngành ngân hàng nói chung.

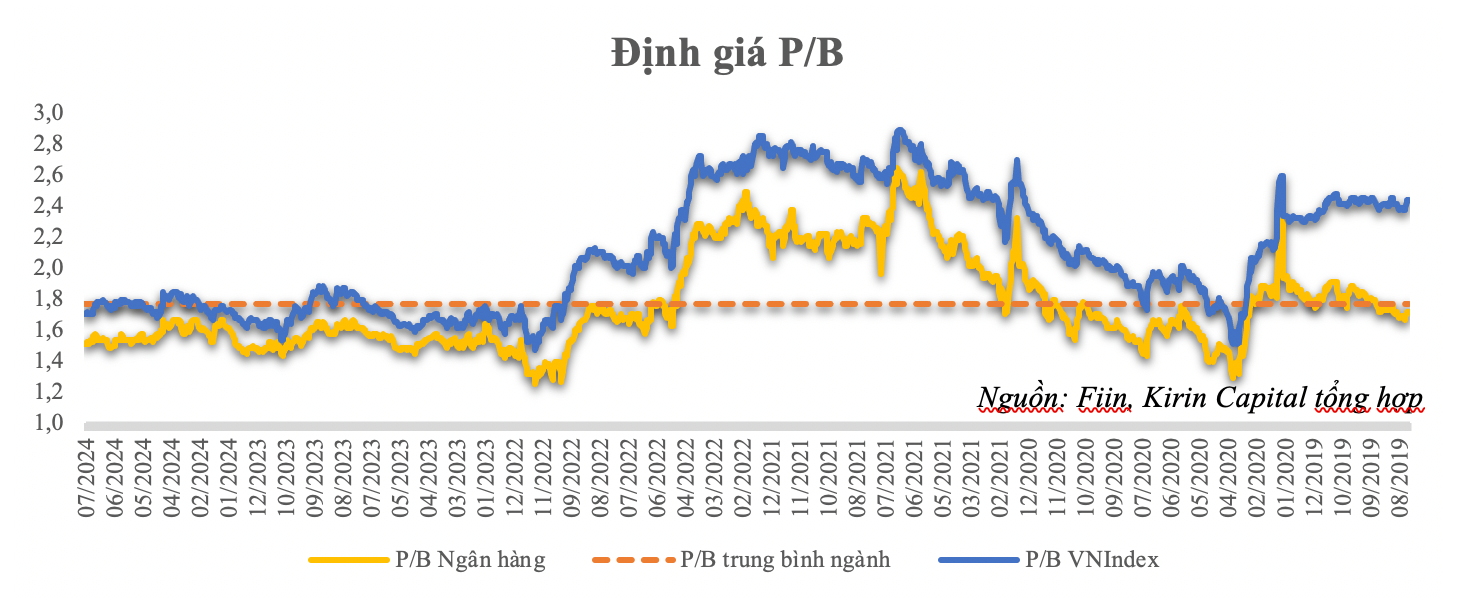

Hiện tại, P/B ngành ngân hàng đang ở mức 1,51 tại thời điểm cuối tháng 7/2024, thấp hơn so với trung bình P/B 5 năm của toàn ngành là 1,77.

“Giá cổ phiếu hiện tại đã phản ánh hết những rủi ro đã đề cập phía trên về chất lượng tài sản của ngân hàng. Ngoài ra, chúng tôi tin rằng ngân hàng sẽ tiếp tục làm tốt trong việc xử lý nợ xấu trong thời gian tới do đã từng có kinh nghiệm trải qua thời kỳ nợ xấu năm 2010 – 2012. Chính vì vậy, định giá ngân hàng ở thời điểm hiện tại là hấp dẫn đối với những nhà đầu tư dài hạn”.