Tính đến thời điểm hiện tại, tất cả các ngân hàng thương mại đều đã công bố báo cáo tài chính quý 2 và 6 tháng đầu năm 2024. Khảo sát cho thấy, lợi nhuận trước thuế của các ngân hàng có sự tăng giảm đan xen.

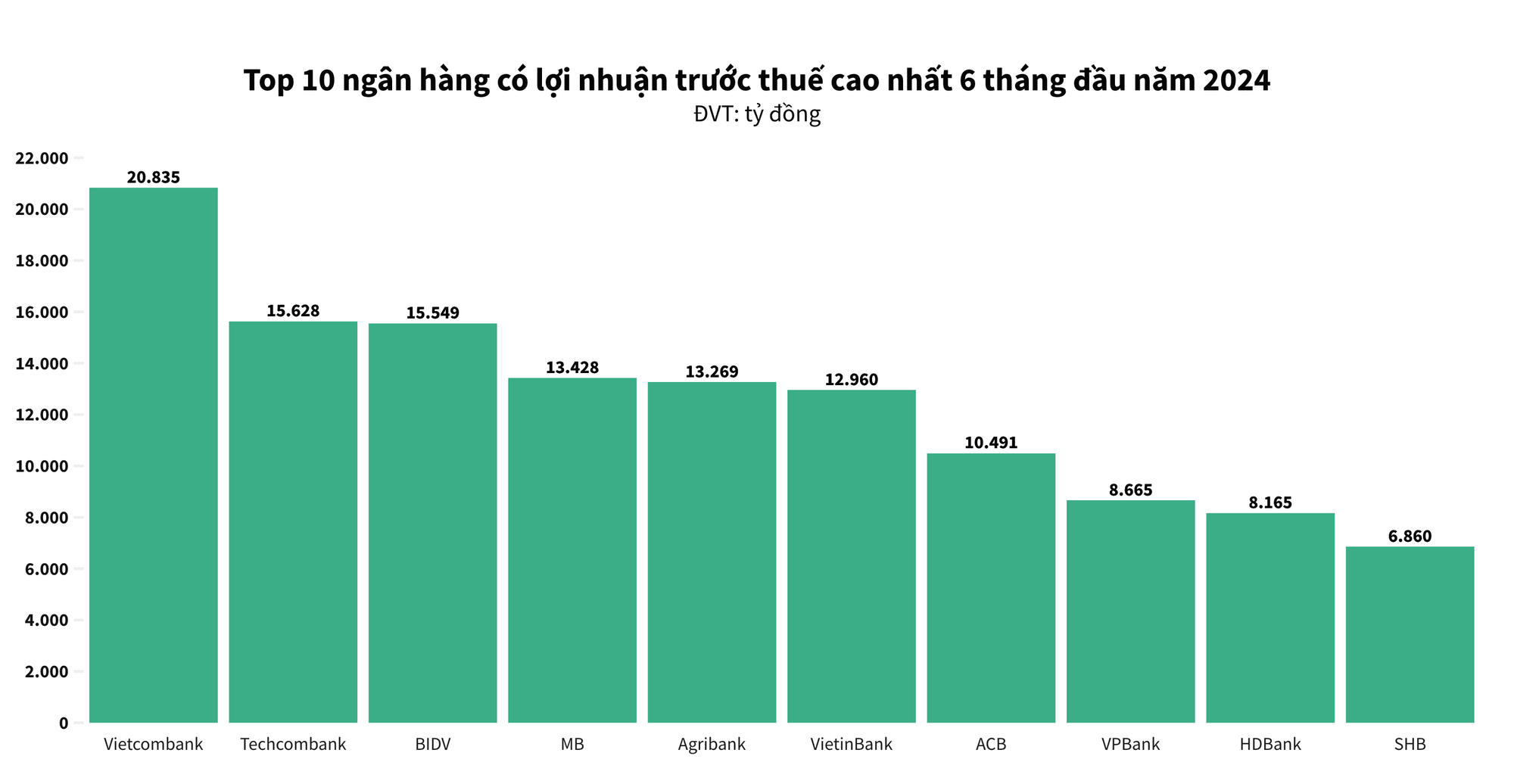

Theo đó, Top 10 ngân hàng có lợi nhuận cao nhất nửa đầu năm 2024 đã lộ diện lần lượt là: Vietcombank, Techcombank, BIDV, MB, Agribank, VietinBank, ACB, VPBank, HDBank, SHB…

“SAO ĐỔI NGÔI” TRONG TOP 10 NGÂN HÀNG LÃI LỚN NHẤT

Thống kê kết quả kinh doanh từ 29 ngân hàng thương mại trong nước cho thấy, lợi nhuận ngành ngân hàng 6 tháng đầu năm tiếp tục ghi nhận kết quả khởi sắc khi tăng 14%, đạt gần 161.600 tỷ đồng. Trước đó, trong cả năm 2023, tổng lợi nhuận của 29 ngân hàng trên chỉ tăng trưởng 4,9% và có nhiều thời điểm từng giảm so với năm trước.

Xét riêng trong quý 2/2024, lợi nhuận trước thuế toàn ngành ngân hàng đã tăng trưởng 23% so với cùng kỳ, mang về khoảng 76.100 tỷ đồng. Tuy nhiên, không phải ngân hàng nào cũng ghi nhận kết quả lợi nhuận tăng. Nhiều ngân hàng cũng phải ngậm ngùi báo lãi “đi lùi” do kinh doanh kém hiệu quả.

Top 10 ngân hàng báo lãi lớn nhất trong nửa đầu năm nay cũng chứng kiến màn “sao đổi ngôi”, nhiều cái tên cũng phải lầm lũi, nói lời “chia tay” với bảng xếp hạng quyền lực này.

Cụ thể, 6 tháng đầu năm 2024, Vietcombank vẫn chứng tỏ là thương hiệu đẳng cấp nhất thị trường khi dẫn đầu về lợi nhuận trước thuế với con số 20.835 tỷ đồng, tăng nhẹ 2% so với cùng kỳ năm 2023.

Riêng trong quý 2 vừa qua, ngân hàng báo lãi trước thuế 10.116 tỷ đồng, tăng 9% so với cùng kỳ năm ngoái. Tuy nhiên, lợi nhuận tăng nhờ giảm tới 40% chi phí dự phòng rủi ro tín dụng. Trong khi đó, thu nhập lãi thuần và lãi từ các hoạt động kinh doanh khác đều sụt giảm.

Năm 2024, ngân hàng này đặt mục tiêu lãi trước thuế đạt hơn 42.000 tỷ đồng, như vậy sau nửa đầu năm, ngân hàng Vietcombank đã hoàn thành gần 50% kế hoạch lợi nhuận năm.

Vị trí á quân lợi nhuận ngân hàng nửa đầu năm nay thuộc về Techcombank với hơn 15.600 tỷ đồng tỷ đồng lợi nhuận trước thuế, tăng 39% so với cùng kỳ năm trước. Nhờ kết quả thuận lợi trong cả mảng tín dụng và thu ngoài lãi, Techcombank đã “vượt mặt” BIDV để dẫn vị trí thứ hai trong bảng xếp hạng 10 ngân hàng lãi lớn nhất 6 tháng đầu năm 2024.

Tuy nhiên, nếu xét riêng về kết quả kinh doanh quý 2, BIDV lại vượt qua Techcombank với 8.159 tỷ đồng và chỉ xếp sau Vietcombank. Kết quả, BIDV báo lãi trước thuế bán niên 15.549 tỷ đồng, tăng 12% so với cùng kỳ và đứng ở vị trí thứ 3.

Đứng thứ 4 là MBBank với lợi nhuận trước thuế hợp nhất nửa đầu năm đạt 13.428 tỷ đồng, tăng 5% so với cùng kỳ. MBBank đã lấy lại đà tăng trưởng sau khi báo lãi giảm trong quý đầu năm. Riêng quý 2/2024, MBBank đã mang về 7.633 tỷ đồng lợi nhuận trước thuế, tăng 22,7% so với cùng kỳ.

Trong khi đó, Agribank tụt hạng về vị trí thứ 5, giảm 2% lãi trước thuế so với cùng kỳ năm trước, chỉ còn 13.269 tỷ đồng, do tăng trích lập dự phòng rủi ro tín dụng. Một ngân hàng quốc doanh khác là VietinBank đứng thứ 6 với khoảng cách suýt soát với Agribank, lợi nhuận trước thuế đạt gần 13.000 tỷ đồng, tăng 3% so với cùng kỳ.

Vị trí thứ 7 trong bảng xếp hạng là ACB với lợi nhuận trước thuế 6 tháng đạt gần 10.491 tỷ đồng, tăng 5% so với cùng kỳ. Góp mặt ở vị trí thứ 7 là sự xuất hiện của gương mặt quen thuộc VPBank với lợi nhuận trước thuế là 8.665 tỷ đồng, tăng mạnh 68%.

Đứng thứ 9 trên bảng xếp hạng lợi nhuận 6 tháng đầu năm là HDBank với 8.165 tỷ đồng, tăng 48,9% so với cùng kỳ. Còn đứng chót bảng Top 10 là ngân hàng SHB - từ vị trí số 8 tụt xuống hạng 10. Kết thúc 6 tháng đầu năm 2024, lợi nhuận trước thuế của SHB đạt hơn 6.860 tỷ đồng, tăng 13% so với cùng kỳ năm trước, hoàn thành 61% kế hoạch năm.

Trong số 29 ngân hàng khảo sát, có 22 ngân hàng ghi nhận lợi nhuận tăng trưởng trong nửa đầu năm, mức tăng trưởng cao nhất là BVBank với hơn 283% so với cùng kỳ năm trước. Kế đến là ngân hàng LPBank tăng trưởng tới 142% so với 6 tháng đầu năm 2023. Một số ngân hàng có mức tăng trưởng tốt có thể kể đến như: VPBank (68%); SeABank (61%); Nam A Bank (45%); Techcombank (39%)…

Xét về giá trị tuyệt đối, ngân hàng tăng trưởng lợi nhuận nhiều nhất là Techcombank, thêm gần 4.400 tỷ đồng so với cùng kỳ năm trước. Theo sau là VPBank, với mức tăng 3.503 tỷ đồng và LPBank với mức tăng 3.473 tỷ đồng.

Mặc dù xu hướng tăng trưởng dương chiếm đa số, song bức tranh lợi nhuận ngành ngân hàng nửa đầu năm nay vẫn còn những gam màu tối. Điển hình nhất là trường hợp của VIB khi lợi nhuận nửa đầu năm nay giảm 18% so với cùng kỳ năm trước về còn 4.605 tỷ đồng.

Theo giải trình của ngân hàng, nguyên nhân chính dẫn đến đà sụt giảm lợi nhuận là do hoạt động kinh doanh cốt lõi suy giảm và ngân hàng phải gia tăng trích lập dự phòng rủi ro tín dụng.

Cùng cảnh ngộ với VIB, ngân hàng OCB cũng ghi nhận lợi nhuận trước thuế 6 tháng năm nay bị giảm 17% do thu nhập từ lãi tăng không đáng kể, trong khi chi phí hoạt động và chi phí dự phòng rủi ro tín dụng tăng.

Tại ABBank, dù lợi nhuận trước thuế quý 2 tăng gần 6 lần so với cùng kỳ năm trước đạt 311 tỷ đồng, do phải bù đắp khoản thâm hụt lợi nhuận quý 1 nên tổng lợi nhuận 6 tháng vẫn giảm 14%, đạt 582 tỷ đồng.

LỢI NHUẬN NGÀNH DỰ KIẾN TĂNG, NHƯNG LƯU Ý CHẤT LƯỢNG TÀI SẢN

Tính đến ngày 30/6/2024, theo thống kê của Ngân hàng Nhà nước, tăng trưởng tín dụng đã đạt 6% so với cuối năm 2023. Có thể thấy một vài điểm sáng, tăng cao hơn so với mặt bằng chung như lĩnh vực công nghiệp hỗ trợ tăng 9,88%, tín dụng cho doanh nghiệp ứng dụng công nghệ cao tăng 18,16%. Ngoài ra, một số gói tín dụng ưu đãi cũng đang có tốc độ giải ngân tốt.

Như vậy, tăng trưởng tín dụng toàn ngành ngân hàng đã đạt mục tiêu Chính phủ và Ngân hàng Nhà nước đưa ra trước đó (tăng trưởng tín dụng đạt 5 - 6% vào cuối quý 2/2024).

Tăng trưởng tín dụng tốt sau nửa đầu năm 2024 được kỳ vọng là điểm tựa quan trọng cho kết quả kinh doanh của nhóm ngân hàng trong quý 2/2024 nói riêng, cũng như cả năm nay.

Theo dự báo của nhiều công ty chứng khoán, lợi nhuận ngành ngân hàng có triển vọng tăng trưởng dương nhưng có sự phân hóa rõ rệt giữa các ngân hàng. Dù gặp không ít thách thức nhưng vẫn có những yếu tố giúp lợi nhuận của ngành khả quan hơn vào nửa cuối năm nay nhờ vào các yếu tố hỗ trợ từ chính sách tiền tệ và nền kinh tế phục hồi mạnh mẽ.

Ngân hàng Nhà nước tiếp tục duy trì chính sách tiền tệ nới lỏng tiền tệ, giữ lãi suất điều hành ở mức thấp để hỗ trợ tăng trưởng kinh tế, giúp các ngân hàng có điều kiện mở rộng tín dụng và cải thiện lợi nhuận.

Một trong những điểm sáng của ngành ngân hàng trong năm 2024 là sự phục hồi mạnh mẽ của nền kinh tế. Tăng trưởng GDP dự kiến đạt mức cao, nhu cầu tiêu dùng và đầu tư tăng lên, kéo theo nhu cầu vay vốn của doanh nghiệp và cá nhân cũng gia tăng. Điều này sẽ tạo điều kiện thuận lợi cho các ngân hàng tăng trưởng tín dụng, mở rộng thị phần và nâng cao hiệu quả kinh doanh.

Bên cạnh đó, các ngân hàng Việt Nam đã và đang nỗ lực tái cấu trúc, nâng cao chất lượng tài sản và quản trị rủi ro. Việc xử lý nợ xấu được đẩy mạnh, các biện pháp tăng cường kiểm soát nội bộ và tuân thủ quy định pháp luật được thực hiện nghiêm túc. Điều này không chỉ giúp các ngân hàng hoạt động an toàn hơn mà còn tạo lòng tin cho nhà đầu tư và khách hàng.

Tuy nhiên, ngành ngân hàng cũng đối mặt với không ít thách thức trong năm 2024. Biến động thị trường tài chính toàn cầu, rủi ro lạm phát và xu hướng tăng trở lại của lãi suất đầu vào là những yếu tố cần được quản lý chặt chẽ. Rủi ro nợ xấu, mặc dù đã được kiểm soát tốt hơn, nhưng vẫn là một mối lo ngại cần được giám sát thường xuyên để đảm bảo sự ổn định của hệ thống ngân hàng.

Trong bối cảnh đó, các chuyên gia tài chính khuyến nghị, ngân hàng cần tiếp tục nâng cao năng lực quản trị, tăng cường kiểm soát rủi ro và duy trì đà tăng trưởng bền vững. Việc phát triển các sản phẩm, dịch vụ mới, nâng cao chất lượng phục vụ khách hàng và đầu tư vào công nghệ sẽ là những yếu tố then chốt giúp ngành ngân hàng Việt Nam tiếp tục phát triển mạnh mẽ trong năm 2024.

Trong báo cáo mới nhất, các chuyên gia của Công ty Chứng khoán VNDirect đưa ra dự báo, tăng trưởng lợi nhuận ròng toàn ngành Ngân hàng trong năm 2024 sẽ đạt khoảng 23,8% so với cùng kỳ. Theo đó, sau một thời gian tăng giá do chính sách tiền tệ nới lỏng và môi trường lãi suất thấp, cổ phiếu ngân hàng được VNDirect đưa ra dự báo sẽ tiếp tục phân hóa và điều chỉnh dựa trên hiệu suất kinh doanh.

Chuyên gia của VNDirect đánh giá, đây là thời điểm tốt để tiếp tục tích lũy các cổ phiếu ngân hàng một cách có chọn lọc dựa trên triển vọng tăng trưởng. Quan điểm này dựa trên cơ sở sự phục hồi rõ rệt của nền kinh tế thực vào quý 2/2024, làm giảm bớt những lo ngại liên quan đến chất lượng tài sản của hệ thống ngân hàng.

Ngoài ra, áp lực tỷ giá giảm khi lãi suất Mỹ giảm, và môi trường kinh tế tổng thể ổn định hơn sẽ giảm bớt áp lực thanh khoản cho hệ thống. Ngành ngân hàng sẽ là ngành đầu tiên hưởng lợi từ sự phục hồi kinh tế. Tỷ lệ P/B (giá trên giá trị sổ sách) của ngành ngân hàng thấp hơn so với trung bình 5 năm. Áp lực bán từ các nhà đầu tư nước ngoài đang dần giảm.

Chất lượng tài sản sẽ là vấn đề cần quan tâm khi cuối thời điểm quý 2/2024 ghi nhận nợ xấu tại nhiều nhà băng tăng mạnh. Dù vậy, theo quan điểm từ các chuyên gia của Công ty Chứng khoán KB Việt Nam (KBSV), tình hình nợ xấu sẽ được cải thiện hơn so với năm 2023 nhờ Thông tư sửa đổi Thông tư 23/2023/TT-NHNN dự kiến sẽ được gia hạn đến hết năm 2024; chính sách hỗ trợ của các ngân hàng thông qua lãi suất; tháo gỡ những vấn đề pháp lý để các doanh nghiệp tiếp tục triển khai mở rộng hoạt động kinh doanh - sản xuất.