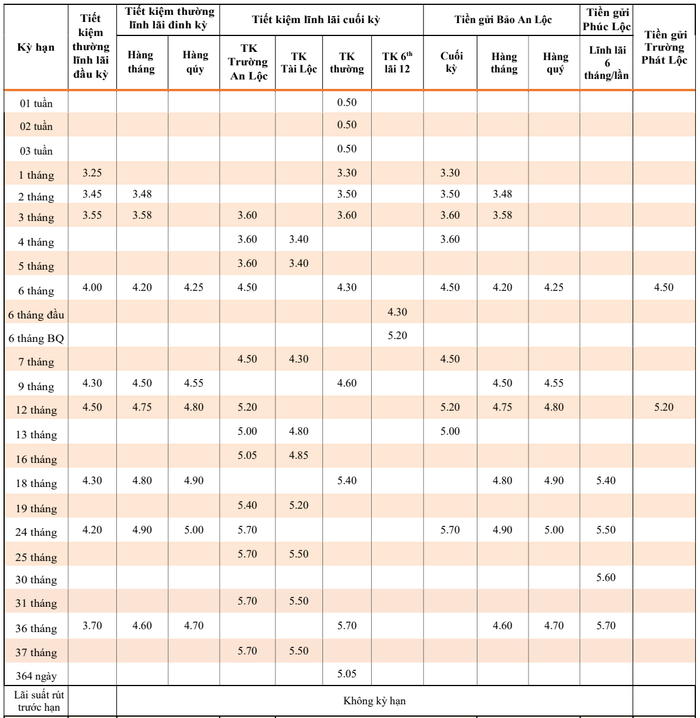

Khảo sát biểu lãi suất huy động tháng 7/2024 tại Ngân hàng Thương mại Cổ phần Tiên Phong (TPBank) cho thấy, ngân hàng này đã điều chỉnh biểu lãi suất tiết kiệm dành cho khách hàng cá nhân theo xu hướng tăng so với cùng kỳ tháng trước. Theo đó, khách hàng gửi tiết kiệm thông thường với các kỳ hạn 1 tháng đến 36 tháng sẽ nhận được lãi suất trong khoảng 3,3 – 5,7%/năm, hình thức lĩnh lãi cuối kỳ.

Về chi tiết, khách hàng gửi tiền tại ngân hàng TPBank với thời hạn 1 tháng và 2 tháng sẽ được nhận mức lãi suất lần lượt là 3,3%/năm và 3,5%/năm, đồng loạt tăng 0,1 điểm phần trăm so với tháng 6/2024.

Bên cạnh đó, TPBank cũng điều chỉnh tăng 0,1 điểm phần trăm với mức lãi suất tiết kiệm tại kỳ hạn 3 tháng, lên mức 3,6%/năm.

Trong khi đó, tại kỳ hạn 6 tháng ghi nhận mức lãi suất cao hơn 0,2 điểm phần trăm so với tháng trước là 4,3%/năm. Cùng mức tăng 0,3 điểm phần trăm, các khoản tiền tại kỳ hạn 9 tháng được ấn định mức lãi suất là 4,6%/năm.

Đối với kỳ hạn 18 tháng, mức lãi suất đang được duy trì ổn định là 5,4%/năm. Tương tự, các khoản tiết kiệm tại kỳ hạn 36 tháng đang được hưởng mức lãi suất 5,7%/năm, không có sự thay đổi so với tháng trước.

Trong trường hợp khách hàng tham gia gửi tiền tiết kiệm kỳ hạn 364 ngày sẽ được mức lãi suất huy động tại ngân hàng TPBank là 4,85%/năm, cao hơn 0,2 điểm phần trăm.

Trong tháng này, lãi suất tiết kiệm áp dụng cho các khoản tiền gửi ngắn hạn từ 1 tuần đến 3 tuần chưa có biến động mới và vẫn duy trì ổn định ở mức 0,5%/năm.

Ngoài ra, khách hàng cũng có thể lựa chọn các hình thức lĩnh lãi khác với mức lãi suất được quy định như sau: Lĩnh lãi đầu kỳ: Lãi suất khoảng 3,25 – 4,5%/năm; Lĩnh lãi hàng tháng: Lãi suất khoảng 3,48 - 4,9%/năm; Lĩnh lãi hàng quý: Lãi suất khoảng 4,25 - 5%/năm.

Đáng chú ý, khi khách hàng gửi tiền tiết kiệm có kỳ hạn có nhu cầu tất toán trước hạn sẽ được áp dụng mức lãi suất không kỳ hạn thấp nhất có hiệu lực tại ngày tất toán trước hạn.

Bên cạnh đó, TPBank có thể áp dụng mức lãi suất khác so với biểu lãi suất này đối với một số khách hàng và tối đa không vượt quá mức trần lãi suất do Ngân hàng Nhà nước quy định theo từng kỳ hạn.

Cùng thời điểm khảo sát, biểu lãi suất tiết kiệm của hình thức Super Savy tại ngân hàng TPBank cũng được điều chỉnh tăng 0,1 - 0,3 điểm phần trăm cho các kỳ hạn 3 tháng đến 12 tháng. Do đó, khung lãi suất huy động cho các khoản tiền gửi tại gói Super Savy, kỳ hạn từ 3 tháng đến 24 tháng đang niêm yết trong khoảng 3,6 – 5,75%/năm.

Ngoài ra, khách hàng cũng có thể lựa chọn những gói sản phẩm tiết kiệm khác được TPBank triển khai trong tháng này như: Tiết kiệm Trường An Lộc, Tiết kiệm Tài Lộc, Tiền gửi Bảo An Lộc, Tiền gửi Phúc Lộc, Tiết kiệm online, Tiết kiệm Livebank…