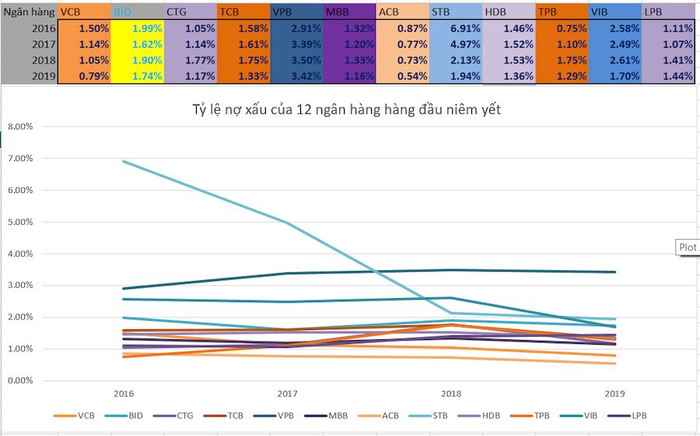

Tỷ lệ nợ xấu nội bảng (không tính VAMC)

Kết thúc năm 2019 trong số 12 ngân hàng khảo sát, thì có tới 11 ngân hàng có tỷ lệ nợ xấu giảm so với 2018 và là mức thấp nhất kể từ năm 2010 đến nay. Chỉ có duy nhất LPB tăng nhẹ nợ xấu từ 1,41% năm 2018 lên 1,44% năm 2019.

ACB và Vietcombank là 2 ngân hàng duy nhất có tỷ lệ nợ xấu dưới 1%, trong đó ACB có tỷ lệ nợ xấu thấp nhất đạt 0,54%, đây là năm thứ 4 liên tiếp tỷ lệ nợ xấu của ngân hàng này dưới 1%; Vietcombank có tỷ lệ nợ xấu 0,79% cũng là mức thấp nhất lịch sử và là năm đầu tiên dưới 1%.

Quán quân nợ xấu thuộc về VPBank với 3,42%, nguyên nhân chủ yếu từ mảng cho vay tín dụng tiêu dùng có tỷ lệ nợ xấu rất cao. Về mặt lý thuyết nếu tách FECredit ra khỏi VPB thì tỷ lệ nợ xấu của nhà băng này về mức bình thường. Tiếp đến là Sacombank có tỷ lệ nợ xấu 1,94% điều này cũng phản ánh đúng thực trạng của nhà băng này sau khi sáp nhập Ngân hàng Phương Nam năm 2015.

Về nợ xấu ngoại bảng VAMC:

Các ngân hàng đã xử lý hết nợ xấu VAMC hoàn toàn tính tới cuối 2019 bao gồm: Vietcombank, Techcombank, VPBank, MB, ACB, TPBamk, VIB.

Ngân hàng còn nhiều nợ xấu VAMC là Sacombank với 33.647 tỷ đồng giảm 6.586 tỷ đồng so với năm 2018. Với tốc độ xử lý này chúng tôi cho rằng Sacombank có thể phải mất 3-5 năm nữa mới xử lý xong nợ xấu

Hai ngân hàng tiếp theo có số dư nợ xấu khoảng 10.000 tỷ là BIDV và Vietinbank. Với việc mới huy động được 1 lượng vốn lớn từ phát hành cho đối tác chiến lược, BIDV có thể lý xong nợ xấu VAMC trong đầu năm 2020, bên cạnh đó BIDV vẫn còn rủi ro tiềm ẩn từ nợ nhóm 2 rất lớn lên đến 24,946 tỷ đồng cuối năm 2019.

Đối với Vietinbank, ngân hàng này cần được tháo gỡ nút thắt tăng vốn để đáp ứng Basel 2 cho nên việc xử lý nợ xấu VAMC có thể kéo dài hơn so với BIDV. HDBank và LietVietPostBank cơ bản nợ xấu còn rất ít lần lượt 131 và 184 tỷ đồng.

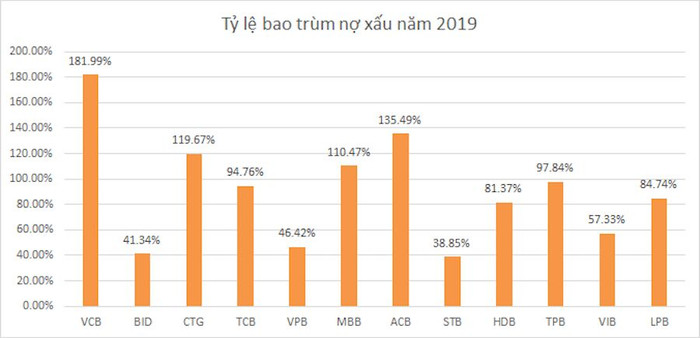

Tỷ lệ bao trùm nợ xấu (Dự phòng nợ xấu/nợ xấu):

Có 3 ngân hàng có tỷ lệ dự phòng rủi ro nợ xấu trên 100% lần lượt là: Vietcombank (181,99%); ACB (135,49%) và Vietinbank (119,67%) trong đó như đã thống kê ở trên CTG vẫn còn số dư nợ xấu thông qua trái phiếu VAMC.

Vì thế, trong 3 ngân hàng này rõ ràng có Vietcombank, ACB dự phòng nợ xấu mạnh tay, đây có thể coi là khoản để giành cho tương lai, hai nhà băng này có thể ghi nhận nhiều lợi nhuận từ hoàn nhập dự phòng trong các năm tới đặc biệt là Vietcombank.

Các ngân hàng có tỷ lệ dự phòng nợ xấu rất thấp bao gồm: Sacombank (38,85%); BIDV (41,34%); VPBank (46,42%) và VIB (57,33%), đây cũng là các ngân hàng có tỷ lệ nợ xấu cao nhất trong nhóm.

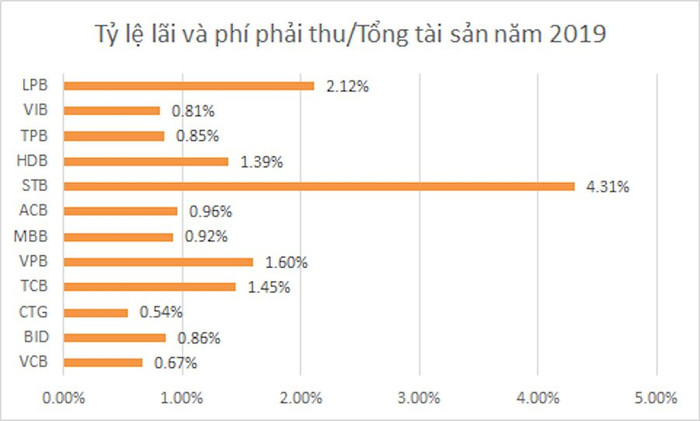

Các khoản lãi và phí phải thu:

Tỷ lệ lãi và phí phải thu của Sacombank là lớn nhất với 4,31%, điều này cho thấy Sacombank thực sự tiềm ẩn nhiều nợ xấu trong cơ cấu tài sản của mình

Các ngân hàng có tỷ lệ này cao trên 1% còn bao gồm: LietVietPostBank (2,12%); VPBank (1,6%); Techcombank (1,45%); HDBank (1,39%). Trong đó hai ngân hàng là Techcombank và VPBank đầu tư nhiều trái phiếu doanh nghiệp do đó tỷ lệ này sẽ cao hơn thông thường; Tuy nhiên chúng tôi cho rằng 4 ngân hàng trên cũng có thể còn tiềm ẩn thêm nợ xấu so với công bố chính thức.

Các ngân hàng còn lại tỷ lệ này tương đối thấp do đó nguy cơ tiềm ẩn phát sinh thêm nợ xấu không lớn. Từ những phân tích thống kê trên có thể thấy về chất lượng tài sản của 12 ngân hàng như sau:

Nhóm chất lượng tài sản tốt nhất theo đánh giá của chúng tôi gồm có: VCB, ACB; Nhóm chất lượng tài sản trung bình đến khá tốt bao gồm: BIDV, Vietinbank, Techcombank, VPBank, MB, HDBank, TPBank, VIB, LietVietPostBank; Nhóm chất lượng tài sản kém là Sacombank.

Chất lượng tài sản là điều kiện mang tính trọng yếu và để có thể ra quyết định đầu tư đúng đắn thì cần đánh giá rất nhiều yếu tố không kém phần quan trọng khác như khả năng sinh lời, triển vọng tăng trưởng, chiến lược phát triển …

Theo Trung tâm tư vấn đầu tư CTCK VNDirect