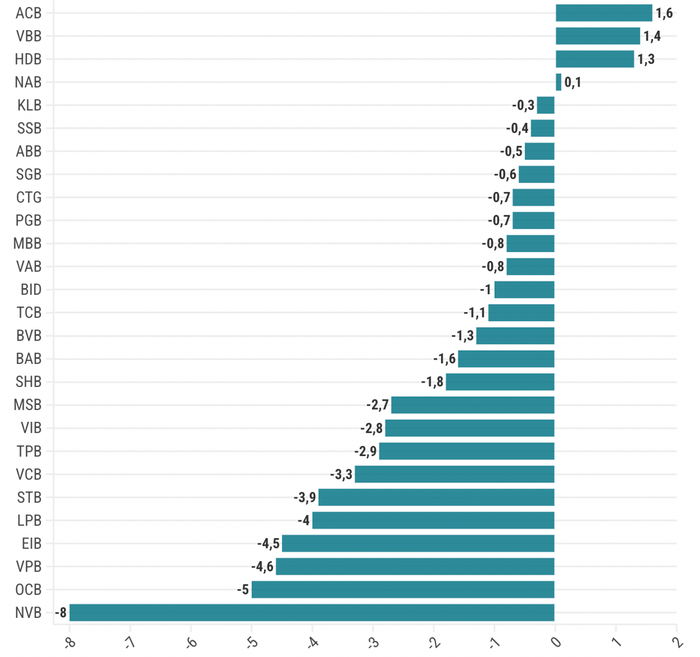

Nhóm cổ phiếu ngân hàng đã có tuần giao dịch không khả quan khi có đến 23/27 mã giảm giá và chỉ có 4 mã tăng giá với mức điều chỉnh nhỏ.

Cụ thể, trong tuần 11/12 - 15/12, cổ phiếu NVB của ngân hàng NCB và cổ phiếu OCB của ngân hàng OCB là 2 mã có mức giảm mạnh nhất toàn ngành, lần lượt giảm 8% và 5%. Do đó, cổ phiếu NVB kết tuần ở mức 10.300 đồng/cổ phiếu, còn OCB đóng cửa ở mức 13.400 đồng/cổ phiếu. Cả 2 cổ phiếu này đều trải qua 4 phiên giảm điểm mạnh và một phiên đứng giá tham chiếu.

Trong tuần giao dịch qua, nhiều mã cổ phiếu ngân hàng sở hữu mức vốn hóa lớn cũng ghi nhận diễn biến tiêu cực. Điển hình như cổ phiếu VPB (-4,6%); STB (-3,9%); VCB (-3,3%); VIB (-2,8%); MBB (-0,8%); CTG (-0,7%).

Tương tự, hàng loạt cổ phiếu ngân hàng trong tuần vừa qua cũng đóng cửa trong sắc đỏ. Cụ thể như: NVB (-8%); OCB (-5%); EIB (-4,5%); LPB (-4%); TPB (-2,9%); MSB (-2,7%); SHB (-1,8%); BAB (-1,6%); BVB (-1,3%); TCB (-1,1%); BID (-1%); VAB (-0,8%); PGB (-0,7%); SGB (-0,6%); ABB (-0,5%); SSB (-0,4%); KLB (-0,3%).

Ở chiều hướng ngược lại, cổ phiếu ACB của ngân hàng ACB là mã tăng tốt nhất tuần với mức +1,6%, kết tuần ở mức giá 22.750 đồng/cổ phiếu. Bên cạnh đó, mã cổ phiếu VBB của ngân hàng VietBank tăng 1,4% trong tuần qua, đạt mức 9.700 đồng/cổ phiếu.

Theo sát sau là mã HDB của ngân hàng HDBank với mức tăng 1,3%, đóng cửa tại mức giá 19.000 đồng/cổ phiếu. Trong khi đó, mã NAB của ngân hàng Nam A Bank chỉ nhích nhẹ 0,1%, thị giá dừng ở mức 14.500 đồng/cổ phiếu.

Trong tuần qua, thanh khoản toàn ngành cũng có sự điều chỉnh với 724 triệu cổ phiếu được trao tay giữa các nhà đầu tư, tương đương với giá trị giao dịch đạt khoảng 14.763 tỷ đồng, giảm 12% so với tuần trước đó.

Sau nhiều tuần giữ vị trí quán quân về thanh khoản, mã STB tuần này đã phải nhường vị trí cho TCB khi giá trị giao dịch chỉ ở mức 1.909 tỷ đồng, thấp hơn gần 400 tỷ đồng so với TCB và thấp hơn 100 tỷ đồng so với EIB. Thanh khoản của VPB và SHB tăng trở lại với mức 1.500 tỷ và 1.390 tỷ đồng, xấp xỉ gấp đôi tuần trước. Giá trị giao dịch EIB giảm nhẹ 120 tỷ xuống còn 1.592 tỷ đồng. Bên cạnh đó, tuần này còn có VPB, SHB và MBB cũng đạt mức giao dịch trên 1.000 tỷ đồng.

Tuần qua, thị trường chứng khoán tiếp tục chứng kiến đà bán ròng ồ ạt từ phía nhà đầu tư. Tính chung cả trên sàn HOSE, khối ngoại đã bán ròng hơn 4.085 tỷ đồng các mã. Riêng đối với cổ phiếu ngân hàng, khối ngoại đã bán ròng 264 tỷ đồng cổ phiếu VCB, 263 tỷ đồng STB, 211 tỷ đồng VPB, 98 tỷ đồng CTG và 76 tỷ đồng SHB.

Tương tự, nhóm tự doanh cũng đã bán ròng 155 tỷ đồng TCB, 86 tỷ đồng STB, 13 tỷ đồng TPB và 12 tỷ đồng MBB. Ở chiều ngược lại, khối tự doanh có mua ròng 16 tỷ đồng VCB.

Về những sự kiện nổi bật trong ngành ngân hàng tuần qua, “cuộc đua” giảm lãi suất huy động tại các ngân hàng chưa có hồi kết. Mới đây, ba “ông lớn” trong nhóm Big 4 ngân hàng là BIDV, Agribank và VietinBank đã cùng đưa lãi suất huy động kỳ hạn 12 tháng về mức 5%/năm. Trước đó không lâu, Vietcombank cũng giảm lãi suất huy động tại kỳ hạn 12 tháng xuống mức 4,8%/năm, thấp nhất trong lịch sử ngân hàng này và thấp nhất trong nhóm Big 4.

Ngoài ra, ngân hàng SCB cũng “nhập cuộc” giảm lãi suất huy động cao nhất xuống còn 4,8%/năm cho các kỳ hạn từ 12 tháng trở lên. Nhiều kỳ hạn khác cũng được ngân hàng này giảm mạnh, như kỳ hạn 2 - 3 tháng chỉ 2,5%/năm; 6-11 tháng là 3,5%/năm. Nếu so với hồi đầu năm, lãi suất gửi tiết kiệm tại SCB đã giảm chỉ còn chưa đến một nửa. Mức lãi suất huy động cao nhất tại ngân hàng này cuối năm ngoái, đầu năm nay khoảng 10%/năm.

Một thông tin đáng chú ý khác, hai người con của Chủ tịch ngân hàng Techcombank là bà Hồ Thủy Anh và ông Hồ Anh Minh đã mua lần lượt 67,7 triệu và 34,4 triệu cổ phiếu TCB từ ngày 28/11 đến ngày 8/12.

Trong khi đó, Ngân hàng NCB đã thông qua kế hoạch chào bán 620 triệu cổ phiếu để tăng vốn điều lệ từ 5.600 tỷ đồng lên 11.800 tỷ đồng, tương đương tăng 110%. Việc phát hành sẽ được thực hiện ngay sau khi được Ủy ban Chứng khoán Nhà nước chấp thuận (dự kiến trong quý 2/2024).

Ngân hàng SeABank cũng vừa công bố kế hoạch phân phối hơn 6 triệu cổ phiếu ESOP chưa phát hành hết. Ngay khi thông tin này được công bố, ba lãnh đạo ngân hàng này đã mua vào toàn bộ số cổ phiếu trên.

Cụ thể, ông Lê Quốc Long, Tổng Giám đốc SeABank đã đăng ký mua 1,75 triệu cổ phiếu ESOP; bà Nguyễn Thị Thu Hương, Phó Tổng Giám đốc ngân hàng cũng đăng ký mua vào 1,51 triệu cổ phiếu ESOP và bà Ngô Thị Nhài, thành viên Hội đồng quản trị SeABank là người đăng ký nhiều nhất, dự kiến mua vào 2,77 triệu cổ phiếu.