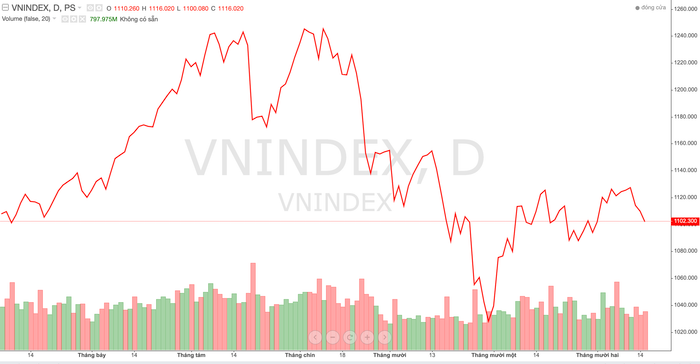

Chứng khoán tuần 11/12-15/12, thị trường trải qua tuần giao dịch có diễn biến kém tích cực dưới áp lực bán ròng mạnh liên tiếp của khối ngoại với động thái giao dịch được cho là từ các nhà đầu tư Thái Lan khi Thái Lan sẽ áp thuế thu nhập cá nhân với khoản đầu tư nước ngoài, áp dụng vào đầu năm 2024.

VN-Index sau 2 phiên đầu tuần tăng điểm nhẹ ở vùng 1.130 điểm tương ứng vùng giá cao nhất tháng 11/2023 đã có 3 phiên liên tiếp chịu áp lực bán khá mạnh. Kết thúc tuần VN-Index ở mức 1.102,30 điểm giảm 1,97% so với tuần trước.

HNX-Index có diễn biến tương tự, kết tuần HNX-Index giảm 1,81% so với tuần trước về mức 227,02 điểm.

Trong tuần thanh khoản trên HOSE đạt 77.512,71 tỷ đồng, giảm 25,8% so với tuần trước, khối lượng giao dịch giảm 27,6%. Thể hiện thị trường phân hóa, nhiều mã vẫn tích lũy, hồi phục tốt trước áp lực bán. Thanh khoản HNX giảm 32,0 % so với tuần trước với 8.766,53 tỷ đồng được giao dịch.

Nhà đầu tư nước ngoài gia tăng giao dịch tiếp tục bán ròng đột biến trong tuần với giá trị 3.461,28 tỷ đồng trên HOSE, tập trung bán ròng mạnh nhóm ngân hàng, thép, bất động sản; mua ròng trên HNX với giá trị 154,77 tỷ đồng.

Nhóm cổ phiếu vốn hóa lớn trong VN30 sau tuần phục hồi tốt đa số chịu áp lực điều chỉnh mạnh trở lại dưới áp lực bán của khối ngoại, thanh khoản trên mức trung bình như MSN (-4,83%), BCM (-4,62%), VPB (-4,59%), MWG (-4,34%), SAB (-4,27%), STB (-3,90%)... ngoài các mã vẫn duy trì xu hướng tích cực với FPT (+2,12%), VIC (+1,75%), ACB (+1,56%), HDB (+1,11%)...

Các cổ phiếu nhóm cổ phiếu bất động sản có diễn biến kém tích cực hơn, đa số chịu áp lực điều chỉnh mạnh, thanh khoản ở mức trung bình với PDR (-8,36%), L14 (-6,07%), DIG (-5,79%), QCG (-5,65%), NHA (-5,62%)...

Các cổ phiếu bất động sản khu công nghiệp cũng có diễn biến tương tự, đa số chịu áp lực bán khá mạnh, thanh khoản trên mức trung bình như DTD (-6,11%), KBC (-5,68%), VGC (-5,20%), TIP (-4,72%), BCM (-4,62%)....

Trong khi đó các cổ phiếu dịch vụ tài chính, chứng khoán lại có diễn biến phân hóa tích cực hơn với MBS (+2,73%), HCM (+1,61%), FTS (+0,71%)... ngoài các mã chịu áp lực điều chỉnh, thanh khoản trên mức trung bình như VIX (-4,07%), VFS (-3,72%), PSI (-3,30%), VCI (-3,11%)...

Giải ngân với tỷ trọng thấp

Chứng khoán SHS

Thị trường đang có xu hướng vận động chặt chẽ dần trong cả ngắn và trung hạn và SHS kỳ vọng thị trường sẽ dần hình thành nền tích lũy mới.

Thị trường trong ngắn hạn đang trong nhịp điều chỉnh trong nền tích lũy và vẫn có kỳ vọng phục hồi và hướng tới cản ngắn hạn 1.150 điểm nếu VN-Index tăng điểm trở lại và kiểm tra hỗ trợ 1.100 điểm thành công.

Nhà đầu tư ngắn hạn trong trường hợp này vẫn có thể giải ngân với tỷ trọng thấp bởi nhịp hồi phục nếu có diễn ra cũng sẽ khó dự báo và có thể kết thúc bất kỳ thời điểm nào.

Trong trung, dài hạn thị trường dù mất xu hướng uptrend nhưng sẽ đi tìm điểm cân bằng mới và tích lũy lại nên rủi ro trung dài hạn không cao. Nhà đầu tư trung hạn vẫn có thể xem xét giải ngân trong các giai đoạn giảm điểm, mục tiêu nên hướng tới các cổ phiếu đầu ngành có nền tảng cơ bản tốt, các cố phiếu có tiềm năng tăng trưởng trong năm tới và đang vận động trong trạng thái tích lũy.

Những phiên giảm điểm mạnh sẽ là cơ hội tốt để giải ngân

Chứng khoán VCBS

Về góc nhìn kỹ thuật, VN-Index tiếp tục giảm điểm do lực bán đến từ nhiều cổ phiếu vốn hóa lớn. Tuy nhiên, thanh khoản bán trong phiên cuối tuần không quá lớn và chủ yếu đến từ việc các quỹ cơ cấu danh mục.

Xét về khung đồ thị giờ, 2 chỉ báo MACD và RSI đã ở vùng quá bán cho thấy xác suất cao thị trường sẽ có những phiên bật nảy phục hồi trở lại trong tuần tới. Bên cạnh đó, ở khung đồ thị ngày, 2 chỉ báo nêu trên mới chỉ tạo 1 đỉnh cho thấy đây chỉ là nhịp điều chỉnh ngắn hạn trong trend tăng dài hạn.

VCBS khuyến nghị các nhà đầu tư vẫn cần giữ vững tâm lý, duy trì tỉ trọng đối với những cổ phiếu vẫn đang giữ được vùng hỗ trợ ngắn hạn, không hoảng loạn bán đuổi trong những phiên rung lắc mạnh. Những phiên giảm điểm mạnh sẽ là cơ hội tốt để giải ngân từng phần đối với những cổ phiếu vẫn đang trong xu hướng tăng trung hạn.

Tránh mua lại quá sớm

Chứng khoán KB Việt Nam (KBSV)

VN-Index trải qua một phiên giảm điểm với diễn biến rung lắc giằng co trong phiên. Trong ngày cơ cấu danh mục quỹ, phe bán liên tục duy trì cường độ áp đảo trong hầu hết phiên giao dịch, khiến cho chỉ số chịu áp lực điều chỉnh mạnh và hình thành mẫu nến bearish engulfing trên khung tuần, bỏ ngỏ nguy cơ điều chỉnh trong tuần tiếp theo.

VN-Index có thể vẫn sẽ tiếp tục duy trì trạng thái tiêu cực trước khi có thể cho phản ứng hồi phục quanh ngưỡng hỗ trợ gần 1080 (+-15).

Nhà đầu tư được khuyến nghị tránh mua lại quá sớm, chỉ trải lệnh mở lại 1 phần tỷ trọng trading ngắn hạn khi VN-Index về lại vùng hỗ trợ quanh 1080 (+-15) và gia tăng tỷ trọng khi về các ngưỡng hỗ trợ xa hơn tại 1030 (+-15).

Giữ tỷ trọng ở dưới mức trung bình

Chứng khoán Phú Hưng

Theo quan điểm kỹ thuật, VN-Index có phiên giảm điểm thứ ba liên tiếp. Khối lượng giao dịch duy trì dưới mức bình quân 10 và 20 phiên, hàm ý dòng tiền vẫn khá thận trọng. Trong khi đó, chùm MA5, 20, 50 có xu hướng hội tụ quanh MA200 thể hiện chỉ số vẫn chưa thoát khỏi trạng thái Sideway trong biên độ từ 1.073 đến 1.132 điểm.

Đồng thời, chỉ số tiếp tục tạo nến giảm thứ ba liên tiếp xuống đóng cửa dưới MA50, cùng với MACD cho tín hiệu cắt xuống dưới Signal cảnh báo tín hiệu bán, cho thấy áp lực điều chỉnh đang mạnh lên và rủi ro suy giảm về vùng hỗ trợ biên dưới quanh vùng 1.073 điểm đang tăng lên.

Đối với sàn Hà Nội, HNX Index có diễn biến tương tự. Chỉ số cũng có phiên giảm và duy trì đóng cửa dưới MA20, cùng với RSI hướng xuống dưới Midline, cho thấy áp lực điều chỉnh đang mạnh lên và chỉ số có thể suy giảm về vùng hỗ trợ 220 điểm (đáy gần nhất).

Nhìn chung, thị trường đang chịu rủi ro điều chỉnh về vùng biên dưới của kênh Sideway sau phiên giảm 15/12. Do đó, nhà đầu tư nên giữ tỷ trọng ở dưới mức trung bình nhằm tạo vị thế tốt khi thị trường điều chỉnh về vùng hỗ trợ mạnh.

Nhận định thị trường của các công ty chứng khoán được Thuonggia trích dẫn nguyên văn chỉ có giá trị như một nguồn thông tin tham khảo. Các công ty chứng khoán có thể có những xung đột lợi ích đối với các nhà đầu tư khi đưa ra nhận định.