Theo chứng khoán SSI, năm 2022 vốn hóa ngành phân bón giảm giá 16% so với đầu năm, tốt hơn so với kết quả của VN-Index (giảm 32% so với đầu năm) do lợi nhuận đạt mức cao kỷ lục.

Trong đó, DPM là cổ phiếu khả quan nhất với giá cổ phiếu chỉ giảm 4% so với đầu năm do chính sách chi trả cổ tức với tỷ lệ cao (lên đến 70% mệnh giá, tỷ suất cổ tức đạt 16%), tăng trưởng lợi nhuận vững chắc. Kém hiệu quả nhất là các công ty sản xuất NPK (giá cổ phiếu BFC và LAS lần lượt giảm 43% và 61% so với đầu năm), những công ty gặp khó khăn khi chi phí nguyên liệu thô nhập khẩu tăng lên trong năm 2022.

Chiến tranh Nga-Ukraine đã làm gián đoạn dòng chảy khí đốt tự nhiên. Điều này đã đẩy giá nguyên liệu sản xuất phân bón (dầu mỏ và khí tự nhiên) lên cao hơn. Kết quả là, các ngành công nghiệp sử dụng nhiều năng lượng ở Châu Âu như phân bón phải cắt giảm sản xuất, làm tăng giá urê.

Sự thiếu hụt nguồn cung urê ở Châu Âu đã được bù đắp bằng hàng nhập khẩu từ các nước khác (Trung Đông, Ma-rốc và Ai Cập). Các nhà sản xuất urê Việt Nam không xuất khẩu sang Châu Âu do quãng đường vận chuyển dài, nhưng vẫn được hưởng lợi từ việc tính giá cao hơn tại các thị trường xuất khẩu (Ấn Độ và các nước ASEAN).

Tăng trưởng sản lượng urê ổn định trong năm 2022 nhờ hoạt động xuất khẩu. Theo Tổng cục Thống kê, sản lượng tiêu thụ urê tại Việt Nam trung bình tăng 7% so với cùng kỳ trong khoảng thời gian từ tháng 1 đến tháng 11 năm 2022. Chứng khoán SSI ước tính sản lượng tiêu thụ urê của DPM và DCM tăng lần lượt 9% và 8% so với cùng kỳ trong năm 2022. Giá urê tăng 40~45% so với cùng kỳ trong năm 2022.

Mặc dù giá bán urê cao, các nhà sản xuất urê vẫn cố gắng duy trì tăng trưởng sản lượng tiêu thụ ổn định nhờ hoạt động xuất khẩu tích cực (tăng 131% so với cùng kỳ trong 9 tháng đầu năm 2022 – theo Cục Hải quan Việt Nam), và điều này đã bù đắp cho sự sụt giảm nhu cầu trên thị trường nội địa.

Bên cạnh đó, các biện pháp trừng phạt của Châu Âu đối với hàng hóa của Nga đã làm thay đổi hoạt động giao dịch than, gián tiếp làm tăng giá than. Than của Nga đã bị Châu Âu cấm vận bắt đầu từ tháng 8 năm 2022. Bên cạnh đó, Trung Quốc tiếp tục tìm cách chuyển từ mua than của Australia sang than của Mỹ và Nga.

Điều này làm tăng khoảng cách vận chuyển và chi phí vận chuyển, buộc các nhà sản xuất than phải chuyển phần chi phí gia tăng cho khách hàng. Ngoài ra, các nhà máy điện ở Châu Âu đã huy động nhiều điện hơn từ các nhà máy điện than để bù đắp cho phần điện khí thiếu hụt, điều này cũng đẩy giá than lên cao hơn.

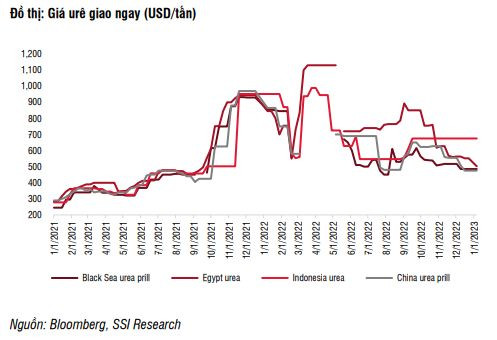

Năm 2023, chứng khoán SSI dự báo giá urê có thể lao dốc do ba nguyên nhân. Thứ nhất xuất khẩu urê từ Nga và Trung Quốc sẽ phục hồi. Đặc biệt, cả Trung Quốc và Nga đều nới lỏng các biện pháp hạn chế xuất khẩu trong 6 tháng cuối năm 2022 so với nửa đầu năm. SSI kỳ vọng xu hướng này sẽ kéo dài đến năm 2023.

Thứ hai, theo Ngân hàng Thế giới, sản lượng than dự kiến sẽ tăng mạnh để đáp ứng nhu cầu của các nhà máy điện than. Nguồn cung dự kiến tăng và nhu cầu suy yếu do suy thoái kinh tế toàn cầu sẽ ảnh hưởng đến giá than trong năm 2023.

Đối với giá khí đốt tự nhiên, sự phụ thuộc của Châu Âu vào khí đốt tự nhiên trong năm 2023 có thể không đáng kể như năm 2022 do khu vực này chuyển sang khai thác các nguồn năng lượng năng lượng, chẳng hạn như than đá và năng lượng tái tạo. Điều này, cùng với nhu cầu giảm do suy thoái kinh tế, có thể sẽ kéo giá khí đốt tự nhiên xuống trong năm 2023.

Thứ ba, nhu cầu urê có thể suy yếu trong năm 2023 do lo ngại về suy thoái kinh tế toàn cầu và sự điều chỉnh giá của các mặt hàng nông nghiệp. Quý 4 thường được coi là mùa cao điểm. Tuy nhiên, giá urê không tăng trong quý 4 năm 2022. Điều này phản ánh nhu cầu đang suy yếu và nhu cầu có thể tiếp tục giảm đi vào năm 2023.

Chứng khoán SSI nhận định, lợi nhuận sẽ giảm đáng kể nhất trong quý 1 năm 2023 đối với các nhà sản xuất urê. Cả DPM và DCM đều chốt được đơn hàng xuất khẩu với mức giá rất cao (trên 900 USD/tấn so với giá hiện tại là 480 USD/tấn) trong tháng 1 năm 2022, và giá urê đã hình thành mức đỉnh khác vào tháng 3 năm 2022 do căng thẳng Nga- Ukraine vào thời điểm đó.

Do đó, lợi nhuận của DPM và DCM sẽ giảm nhiều nhất trong quý 1 năm 2023, ước tính lợi nhuận ròng của DPM và DCM lần lượt là 3 nghìn tỷ đồng (giảm 39% so với cùng kỳ) và 2,26 nghìn tỷ đồng (giảm 41% so với cùng kỳ) vào năm 2023, nhưng vẫn cao hơn nhiều so với mức trước COVID lần lượt là 700 tỷ đồng và 600 tỷ đồng.

Chứng khoán SSI cho rằng, lợi nhuận ngành phân bón sẽ giảm trong năm 2023, cổ phiếu ngành kém khả quan. Tuy nhiên, lượng tiền mặt ròng cao và tỷ lệ chi trả cổ tức cao có thể giúp hạn chế đà giảm giá cổ phiếu.

Tiền mặt ròng tại thời điểm cuối quý 3 năm 2022 của DPM và DCM chiếm lần lượt 50% và 55% vốn hóa thị trường hiện tại. DPM có chính sách chi trả cổ tức với tỷ lệ cao nhất (lên đến 70% mệnh giá, tỷ suất cổ tức là 16% cho năm 2022). Công ty có thể thông báo trả cổ tức trong tháng 1 năm 2023.

Bên cạnh đó, nhà máy urê của DCM sẽ hết khấu hao vào khoảng tháng 9 năm 2023 và dự báo lợi nhuận của DCM sẽ giảm từ quý 4 năm 2023. Đây có thể là một bước ngoặt đối với giá cổ phiếu.