Theo báo cáo phân tích mới đây, Công ty chứng khoán BSC nhận định rằng, một số “cơn gió ngược chiều” có thể ảnh hưởng lên ngành ngân hàng trong năm 2023. Điển hình như áp lực về thanh khoản liên quan thị trường trái phiếu bất động sản; khả năng suy thoái của một số nền kinh tế lớn thế giới (Mỹ, EU); xu hướng tăng tỷ lệ chi phí tín dụng và tỷ lệ trích lập phòng...

Hiện tại, một số ngân hàng đã tăng trích lập dự phòng và cải thiện mạnh tỷ lệ bao phủ nợ xấu. Điều này giúp các ngân hàng có bộ đệm dự phòng lớn, phòng trừ rủi ro do biến động thị trường trong thời gian tới.

Mặc dù, nhiều rủi ro nợ xấu từ trái phiếu doanh nghiệp nhưng BSC vẫn cho rằng chất lượng tài sản các ngân hàng vẫn trong tầm kiểm soát. Cổ phiếu ngân hàng đang có mức chiết khấu tương đối sâu, sức khoẻ tài chính của các tổ chức tính dụng tương đối tốt, do đó ngành ngân hàng vẫn có nhiều triển vọng tăng trưởng trong quý 4/2022.

Nhóm nghiên cứu tại BSC cũng nhấn mạnh, tăng trưởng tín dụng tính đến hết tháng 10/2022 đạt mức 11,5% so với đầu năm. Mức tăng trưởng tín dụng này được hỗ trợ bởi việc khôi phục sản xuất và nhu cầu vốn tăng cao sau dịch bệnh. Mục tiêu tăng trưởng tín dụng trong năm 2022 sẽ tiệm cận mức 14,0%. Trong quý 3/2022, một số ngân hàng đã cho vay hết hạn mức tín dụng đã được cấp thêm room tín dụng mới trong tháng 9.

“Với mục tiêu đặt kiểm soát lạm phát và ổn định kinh tế vĩ mô, dư địa cấp thêm room tín dụng mới trong các tháng cuối năm sẽ không còn nhiều”, BSC nhận định.

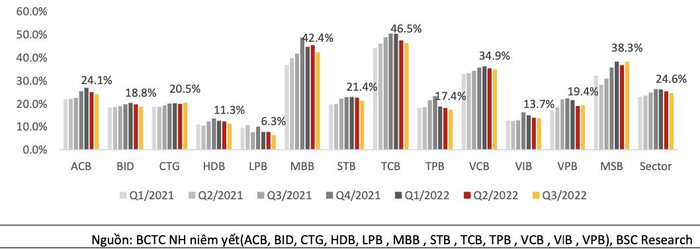

Tỷ trọng trái phiếu doanh nghiệp nắm giữ trong các ngân hàng thể hiện sự phân hóa và chỉ tập trung vào 4 ngân hàng thương mại cổ phần. Tính đến hết quý 3/2022, tổng dư nợ trái phiếu doanh nghiệp nắm giữ trong danh mục đầu tư của một số ngân hàng niêm yết lớn ở mức xấp xỉ 218.221 tỷ đồng (tương ứng với 2,2% tổng dư nợ tín dụng các doanh nghiệp thống kê), giảm 6% so với quý 2/2022 về quy mô.

Một vài ngân hàng có định hướng đầu tư trái phiếu doanh nghiệp của các doanh nghiệp lớn do lãi suất cao hơn các khoản vay thông thường và danh mục trải dài các ngành giúp giảm thiểu rủi ro.

Thêm vào đó, Nghị định 153 đang ảnh hưởng đến dòng tiền của nhóm bất động sản do tính chất sử dụng đòn bẩy cao cùng việc phát hành nhiều trái phiếu nhằm đảm bảo nguồn trả nợ và thanh khoản. Tuy nhiên, với danh mục đầu tư trải dài nhiều ngành cùng việc chiếm tỷ trọng nhỏ trong cơ cấu cho vay, tác động rủi ro đến an toàn hệ thống ngành ngân hàng là không lớn. Song, rủi ro về việc trích lập dự phòng các khoản đầu tư này sẽ tạo áp lực lên tăng trưởng lợi nhuận một số ngân hàng quý 4/2022 và năm 2023.

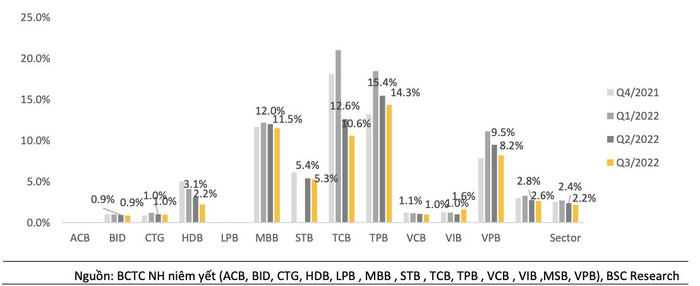

Nhóm nghiên cứu của BSC cho biết: “Các ngân hàng có mức huy động CASA lớn sẽ giúp giảm áp lực trong bối cảnh xu hướng chi phí huy động tăng trong nửa cuối năm 2022. Tỷ lệ CASA tiếp tục ghi nhận đà giảm nhẹ trong quý 3/2022 chủ yếu do các ngân hàng hết hạn mức tăng trưởng tín dụng và bối cảnh lãi suất huy động có xu hướng tăng”.

Trong quý 3/2022, Ngân hàng Nhà nước đã có quyết định điều chỉnh tăng lãi suất điều hành dưới áp lực từ FED tăng lãi suất và xu hướng đồng USD mạnh lên, theo đó xu hướng CASA giảm có thể tiếp tục trong quý 4/2022. Một số ngân hàng có tỷ lệ CASA cao (hơn 30%), tỷ lệ LDR thấp sẽ có lợi thế gia tăng khả năng chống chịu tốt trước xu hướng chi phí huy động tăng và duy trì NIM ở mức tốt hơn các ngân hàng còn lại.

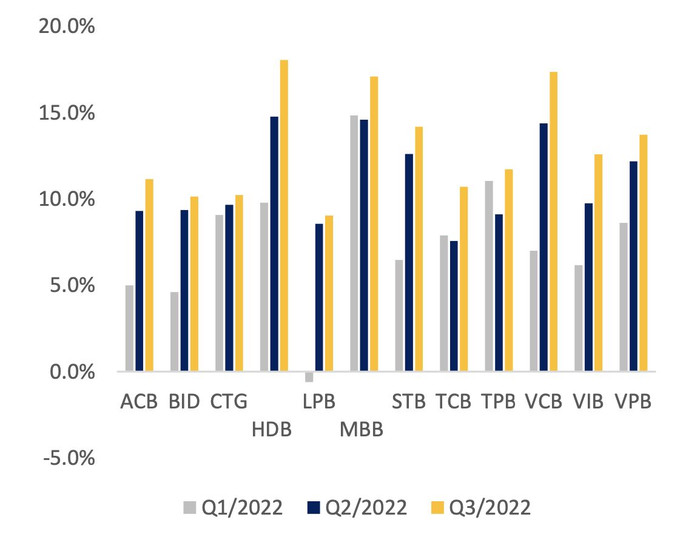

BSC dự báo NIM hệ thống ngân hàng duy trì ở mức 3,7% trong năm 2022 do phục hồi của nền kinh tế giúp tăng trưởng tín dụng cao, đặc biệt tập trung vào nhóm SME và cá nhân với NIM cao. Lãi suất cho vay phục hồi sau thời gian hỗ trợ (ước tính hết năm 2021). Tăng cơ cấu CASA trong năm 2022 giúp giảm chi phí vốn.

Với việc tăng lãi suất điều hành trong tháng 9/2022, BSC cho rằng NIM sẽ chịu áp lực giảm trong ngắn hạn khi lãi suất huy động đang có xu hướng tăng trong khi đó dư địa tăng trưởng tín dụng sẽ bị hạn chế, tuy nhiên mức giảm NIM cũng sẽ tương đối phân hóa giữa các ngân hàng với nhau phụ thuộc vào: tỷ lệ CASA, tỷ lệ LDR và tỷ lệ nguồn vốn ngắn hạn cho vay trung hạn và dài hạn.

Theo BSC, tỷ lệ an toàn vốn (CAR) theo chuẩn Basel II tiếp tục được giữ ở mức cao, các tỷ lệ đều đảm bảo theo yêu cầu của Ngân hàng Nhà nước và kỳ vọng điều này sẽ được giữ vững trong tương lai với các kế hoạch tăng vốn, từ đó giúp tăng trưởng quy mô và lợi nhuận của các ngân hàng.