Sau 1 năm giảm liên tục, trong tháng 4 và đầu tháng 5/2024, nhiều ngân hàng bắt đầu điều chỉnh tăng lãi suất tiết kiệm ở cả kỳ hạn ngắn và dài. Tuy nhiên, giới chuyên môn nhận định, lãi suất chưa thể biến động lớn và vẫn duy trì ở mặt bằng thấp trong năm 2024.

CỦNG CỐ SỨC HẤP DẪN CỦA TIỀN GỬI NGÂN HÀNG

Theo số liệu Ngân hàng Nhà nước vừa cập nhật về tiền gửi của khách hàng tại hệ thống tổ chức tín dụng đến cuối tháng 1/2024, tiền gửi của cả khách hàng doanh nghiệp và dân cư đều giảm mạnh trong tháng đầu năm.

Cụ thể, tổng tiền gửi của khách hàng tại hệ thống ngân hàng cuối tháng 1/2024 đạt hơn 13,17 triệu tỷ đồng, giảm gần 200 nghìn tỷ đồng so với cuối năm 2023. Trong đó, tiền gửi của các tổ chức kinh tế cuối tháng 1/2024 là hơn 6,67 triệu tỷ đồng, giảm hơn 165.000 tỷ đồng so với cuối năm 2023, tương đương giảm 2,41%.

Tương tự, tiền gửi của dân cư cũng giảm hơn 34.600 tỷ đồng, tương đương 0,53% trong tháng đầu năm 2024, xuống mức gần 6,5 triệu tỷ đồng. Đây là tháng đầu tiên tiền gửi dân cư quay đầu sụt giảm, sau khi đã liên tục tăng trưởng 25 tháng liên tiếp trước đó.

Một số liệu khác cũng cho thấy sức hấp dẫn của tiền gửi ngân hàng đang bị sụt giảm nghiêm trọng, đó là theo Tổng cục Thống kê, đến 25/3, huy động vốn (gồm dân cư và tổ chức) của các tổ chức tín dụng hạ 0,76% so với đầu năm, trong khi cùng kỳ năm ngoái tăng gần 1,2%.

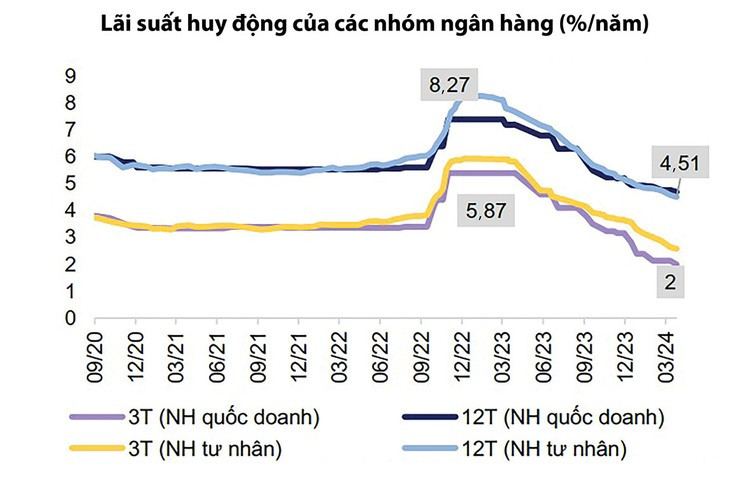

Nguyên nhân dẫn đến sự việc trên là được giới chuyên môn lý giải là do lãi suất huy động giảm mạnh trong thời gian dài. Nhìn chung, tính đến ngày 28/3/2024, lãi suất huy động kỳ hạn 12 tháng bình quân của các ngân hàng thương mại đã giảm xuống 4,63%/năm, mức thấp nhất nhiều năm.

Mặt khác, thực tế trên thị trường bất động sản cho thấy, hiện nay nhiều người đã rút tiền tiết kiệm tại các ngân hàng để đầu tư vào bất động sản, đợi lên giá và bán.

Do đó, để củng sức hấp dẫn của tiền gửi cũng như gia tăng an toàn thanh khoản trong mùa cao điểm sắp tới, nhiều ngân hàng bắt đầu đảo chiều lãi suất huy động.

Lãi suất tiết kiệm thấp trong khi giá vàng, giá USD tăng mạnh, thị trường bất động sản dần hồi phục là lý do khiến người dân chuyển một phần tiền sang các kênh đầu tư này.

Tính từ trung tuần tháng 4 tới nay, đã có 16 ngân hàng thương mại tăng lãi suất bao gồm: HDBank, MSB, Eximbank, NCB, Bac A Bank, GPBank, OceanBank, BVBank, PVComBank, CBBank, BIDV, TPBank, VPBank, KienLong Bank, VietinBank, ACB.

Trong đó, VPBank và KienLong Bank là ngân hàng có 2 lần điều chỉnh tăng lãi suất tiết kiệm tại một số kỳ hạn. Còn OceanBank là ngân hàng điều chỉnh tăng lãi suất mạnh nhất tại tất cả các kỳ hạn với mức tăng trung bình từ 0,1-0,9%/năm.

Không điều chỉnh tăng biểu lãi suất huy động trực tiếp nhưng VietinBank cũng áp dụng chính sách cộng lãi suất huy động cho khách hàng gửi tiền trên kênh online, áp dụng với các khoản tiền gửi từ 300 triệu đồng trở lên. Mức lãi suất cộng thêm dao động trong khoảng 0,2-0,4 điểm phần trăm, tùy kỳ hạn và giá trị tiền gửi của khách hàng.

Thậm chí, lãi suất VND tại thị trường liên ngân hàng cũng bắt đầu đi lên dưới áp lực ngày càng tăng của tỷ giá USD/VND. Theo đó, từ ngày 11/3 cho đến ngày 28/3, Ngân hàng Nhà nước đã quay trở lại sử dụng kênh tín phiếu để hút ròng khoảng 169.000 tỷ đồng trên thị trường ngân hàng, kỳ hạn đều là 28 ngày và lãi suất từ 1,3 - 2,5%/năm.

Từ đầu tháng 4, lãi suất qua đêm trên thị trường liên ngân hàng có lúc lên đến gần 4,5%/năm, gần chạm mức trần 5%/năm theo quy định. Đây cũng là mức lãi suất cao nhất trên thị trường liên ngân hàng từ tháng 5/2023.

THOÁT ĐÁY NHƯNG CHƯA THỂ BẬT TĂNG

Nhìn nhận về xu hướng lãi suất huy động, nhiều chuyên gia hay thậm chí lãnh đạo ngân hàng đều cho rằng, đã thoát đáy nhưng chưa thể bật tăng mạnh.

Theo ông Đinh Quang Hinh, Trưởng Bộ phận vĩ mô Khối Phân tích chứng khoán VNDirect cho rằng, trong những tháng đầu năm, nhu cầu tín dụng còn yếu nên chưa gây áp lực lên nền lãi suất huy động và cho vay. Song đến hiện tại, lãi suất huy động có thể đã chạm đáy, tuy nhiên sẽ chưa tăng mạnh trở lại ngay, ít nhất là trong quý tới, do kinh tế mới phục hồi và tăng trưởng tín dụng ở mức vừa phải.

Trước đó, tại Đại hội đồng cổ đông thường niên vừa qua, ông Nguyễn Hưng, Tổng giám đốc TPBank cho rằng, lãi suất sẽ nhích lên nhưng không nhiều. Kịch bản xấu nhất, theo ông Hưng, lãi suất sẽ tăng 1%/năm, còn bình thường chỉ 0,3 - 0,5%/năm.

Ông Hưng chia sẻ thêm về câu chuyện thị trường: “Giữa kỳ hạn dưới 6 tháng và trên 6 tháng mức độ chênh lệch khoảng 2%/năm. Ngân hàng luôn thả nổi lãi suất và 3 tháng 1 lần điều chỉnh nhưng 12 tháng lại hoàn toàn cố định. Huy động tiền gửi kỳ hạn dài thường các ngân hàng phải bù rất nhiều. Hiện TPBank vẫn đang phải trả lãi suất 12 tháng của người gửi tiền từ tháng 5/2023 với lãi suất khoảng 8%/năm”.

Cũng theo Tổng giám đốc TPBank, huy động tiền gửi mà không cho vay được để trả lãi khách hàng là ngân hàng “đủ để chết”. Nếu có nguồn cho vay thì huy động cao một chút cũng không phải là vấn đề. Ví dụ, cho vay với lãi suất 7,5 - 8%/năm mà huy động 6%/năm cũng giúp ngân hàng có chút lãi mỏng, còn hơn gửi tiết kiệm ngân hàng lãi suất chỉ 3%/năm mà không cho vay được, điều này đồng nghĩa ngân hàng bị lỗ.

Tương tự, đánh giá về tình hình lãi suất, ông Đỗ Thanh Sơn, Phó tổng giám đốc phụ trách điều hành VietinBank cho biết trong bối cảnh tỷ giá USD/VND dự báo còn tăng thêm khoảng 0,5-1,5%, chắc chắn lãi suất tiền gửi ngân hàng sẽ tăng lên. Tuy vậy, ông cũng dự báo Ngân hàng Nhà nước sẽ có những động thái để ổn định lại tình hình tỷ giá.

Trong diễn biến khác, Phó thống đốc thường trực Ngân hàng Nhà nước Đào Minh Tú cho biết, điều hành chính sách tiền tệ và hoạt động ngân hàng trong 4 tháng đầu năm rất khó khăn. Tín dụng trong 2 tháng đầu năm bị âm, không tăng trưởng được, dù cơ chế, bộ máy, chính sách vẫn như vậy. Tuy nhiên, từ tháng 3, tăng trưởng tín dụng đã tích cực hơn. Ở góc độ cơ quan quản lý, vấn đề là làm sao để duy trì lãi suất như hiện nay, giữ cho tỷ giá được ổn định.

Ông Tú nhấn mạnh: “Điều hành lãi suất đòi hỏi phải hợp lý bởi có liên quan tới chính sách tỷ giá. Do đó, quan điểm của Ngân hàng Nhà nước là hạ lãi suất nhưng phải phù hợp bối cảnh kinh tế vĩ mô và áp lực lạm phát. Ngân hàng Nhà nước khẳng định chưa đặt vấn đề điều chỉnh lãi suất, dù tăng hay giảm mà duy trì lãi suất điều hành hiện nay và khuyến khích các tổ chức tín dụng giảm lãi suất cho vay nhất là ở các lĩnh vực ưu tiên”.