Theo khảo sát mới đây, Ngân hàng Thương mại Cổ phần Công Thương Việt Nam (VietinBank) vừa điều chỉnh tăng biểu lãi suất tiết kiệm dành cho khách hàng cá nhân. Theo đó, ngân hàng này điều chỉnh tăng lãi suất ở các kỳ hạn từ 1 tháng đến 12 tháng và từ 24 tháng trở lên.

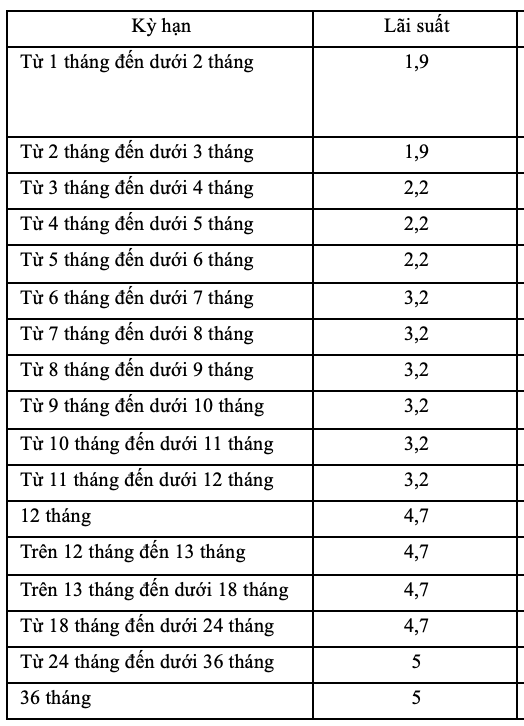

Cụ thể, trong phạm vi kỳ hạn từ 1 tháng đến 11 tháng, VietinBank đã đồng loạt tăng lãi suất thêm 0,2 điểm phần trăm. Trong đó, lãi suất tiết kiệm ở các kỳ hạn 1 tháng và 2 tháng hiện đang là 1,9%/năm, kỳ hạn từ 3 tháng đến dưới 6 tháng là 2,2%/năm, và từ 6 tháng đến dưới 11 tháng là 3,2%/năm.

Trong khi đó, kỳ hạn từ 12 tháng đến dưới 24 tháng vẫn duy trì ở mức 4,7%/năm. Đáng chú ý, lãi suất tiền gửi tại các kỳ hạn từ 24 tháng đến 36 tháng đã được điều chỉnh tăng lên mức 5%/năm.

Động thái tăng lãi suất huy động của VietinBank diễn ra trong bối cảnh thời gian gần đây, một số ngân hàng thương mại rục rịch điều chỉnh tăng lãi suất tiền gửi từ 0,1 – 0,3 điểm phần trăm tại một số kỳ hạn, trong đó có NCB, KienlongBank, Eximbank, VIB…

Theo Tổng cục Thống kê, tính đến 25/3, huy động vốn của các tổ chức tín dụng giảm 0,76% so với cuối năm 2023. Như vậy, lượng tiền gửi của các cá nhân, tổ chức giảm hơn 101.600 tỷ đồng, xuống còn 13.272 triệu tỷ đồng. Tuy nhiên, tăng trưởng tín dụng từ cuối tháng 3 đến nay đã giúp lãi huy động chặn đà đi xuống và có xu hướng tăng trở lại.

Ông Nguyễn Đình Tùng, Tổng giám đốc Ngân hàng OCB cho biết, ngành ngân hàng đang khá dồi dào về thanh khoản và việc tăng trưởng tín dụng trong thời gian tới cũng chưa tạo được áp lực. Vì vậy, việc giảm thêm lãi suất huy động trong thời gian tới cũng khó, vì hiện tại các ngân hàng dẫn dắt thị trường đang có mức lãi suất khá thấp trong bối cảnh kỳ vọng kinh tế sẽ tăng trưởng tốt hơn, lạm phát sẽ được giữ ở mức độ ổn định.

Tương tự, WiGroup dự báo dư địa để các ngân hàng giảm lãi suất huy động sẽ không còn nhiều, điều này cũng là dấu hiệu sớm cho thấy lãi suất huy động đã sắp chạm "đáy".

Còn Công ty Chứng khoán MB (MBS) cho rằng, lãi suất đầu vào có khả năng tạo đáy trong quý 2/2024 và cải thiện nhẹ trong bối cảnh khả năng kinh tế hồi phục và tín dụng dần cải thiện.

Công ty chứng khoán này dự kiến, lãi suất huy động sẽ tăng khoảng 0,3 - 0,5 điểm phần trăm. Tăng trưởng tín dụng của nền kinh tế cho thấy nhu cầu vốn trong nền kinh tế đang dần phục hồi, đây sẽ là một yếu tố tác động đến các kế hoạch kinh doanh vốn và ngoại hối tại các ngân hàng thương mại trong ngắn hạn.