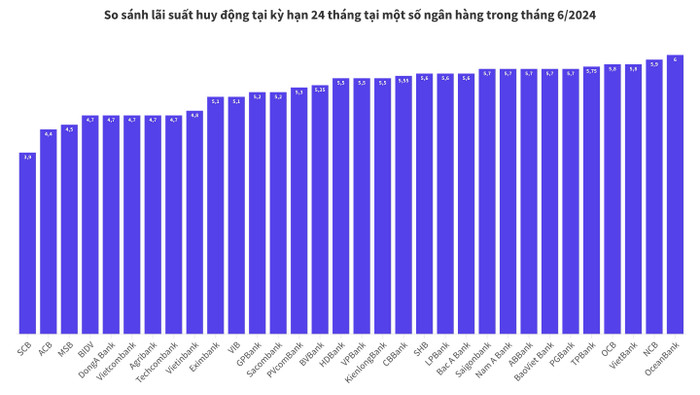

Theo khảo sát biểu lãi suất tại các ngân hàng thương mại trong nước tháng 6/2024, lãi suất huy động kỳ hạn 24 tháng đang được niêm yết trong khoảng từ 3,9%/năm đến 6%/năm. Thống kê cho thấy, phần lớn các ngân hàng đã đảo chiều tăng lãi suất trong tháng này.

Trong đó, mức lãi suất tiết kiệm cao nhất được ghi nhận tại kỳ hạn 24 tháng là 6%/năm, được triển khai tại ngân hàng OceanBank đối với hình thức gửi tiền online. Nếu khách hàng gửi tiền tại quầy sẽ được nhận mức lãi suất thấp hơn 0,1 điểm phần trăm, tương ứng 5,9%/năm.

Theo sau là mức lãi suất 5,9%/năm được ngân hàng NCB triển khai đối với kỳ hạn 24 tháng. Tuy nhiên mức lãi suất trên chỉ áp dụng đối với hình thức Tiết kiệm An Phú. Trường hợp khách hàng có nhu cầu gửi tiền tại quầy sẽ được hưởng mức lãi suất chỉ còn 5,8%/năm.

Trong khi đó, hai ngân hàng OCB và VietBank cùng ấn định mức lãi suất 5,8%/năm cho kỳ hạn 24 tháng đối với cả hình thức gửi tiền online và gửi tiền tại quầy.

Thấp hơn một chút là mức lãi suất huy động 5,75%/năm ghi nhận được tại ngân hàng TPBank. Trong khi đó, 4 ngân hàng Saigonbank, PGBank, BaoViet Bank và Nam A Bank đang triển khai mức lãi suất tiết kiệm 5,7%/năm cho kỳ hạn 24 tháng.

Cùng kỳ hạn gửi tiền, ngân hàng SHB và LPBank đang huy động lãi suất ở 5,6%/năm đối với hình thức tiết kiệm online. Nếu khách hàng gửi tiền tại quầy, lãi suất tiết kiệm được ấn định cùng mức 5,3%/năm.

Song song với đó, ngân hàng CBBank huy động lãi suất tại kỳ hạn 24 tháng ở mức 5,55%/năm đối với hình thức online và 5,4%/năm đối với hình thức truyền thống.

Trong khi đó, 5,5%/năm là mức lãi suất tiết kiệm được ngân hàng HDBank ấn định cho các khoản tiền gửi hình thức online. Còn các khoản tiền gửi tại quầy có mức lãi suất thấp hơn 0,1 điểm phần trăm, tương ứng 5,4%/năm.

Theo khảo sát, phạm vi lãi suất 5%/năm đến 5,35%/năm được nhiều ngân hàng thương mại triển khai trong tháng này như: BVBank (5,35%/năm); PVcomBank (5,3%/năm); GPBank và Sacombank (5,2%/năm); Eximbank và VIB (5,1%/năm),…

Bước sang tháng 6, một số ngân hàng thương mại vẫn áp dụng lãi suất tiết kiệm ở mức dưới 5%/năm đối với kỳ hạn 24 tháng. Có thể kể đến như ngân hàng DongA Bank huy động lãi suất ở mức 4,7%/năm; còn mức 4,5%/năm đang được triển khai tại ngân hàng MSB, ngân hàng ACB niêm yết lãi suất cho kỳ hạn 24 tháng là 4,4%/năm.

Tại ngân hàng VPBank, các khoản tiền gửi có kỳ hạn 24 vẫn được chia thành 5 hạn mức tiền gửi: Tiền gửi dưới 1 tỷ đồng được niêm yết lãi suất ở mức 5,4%/năm; từ 1 tỷ đồng đến dưới 3 tỷ đồng và từ 3 tỷ đồng đến dưới 10 tỷ đồng vẫn là 5,4%/năm, từ 10 tỷ đồng đến dưới 50 tỷ đồng, và từ 50 tỷ đồng trở lên là 5,5%/năm.

Đối với hình thức gửi tiền tại quầy, khách hàng của VPBank sẽ được huy động mức lãi suất thấp hơn 0,1 điểm phần trăm so với mức lãi suất tương ứng trên biểu lãi suất huy động online.

Khảo sát biểu lãi suất tiết kiệm thường tại kỳ hạn 24 tháng của ngân hàng Techcombank cho thấy, khách hàng thường và hội viên Inspire hiện đang được áp dụng mức lãi suất là 4,5%/năm. Nhóm khách hàng Priority và Private sẽ được hưởng lãi suất cao hơn một chút, lần lượt là 4,65%/năm và 4,7%/năm.

Đối với nhóm 4 ngân hàng quốc doanh, VietinBank huy động lãi suất ngân hàng kỳ hạn 24 tháng ở mức 4,8%/năm. Trong khi đó, 3 ngân hàng Vietcombank, BIDV và Agribank huy động mức lãi suất thấp hơn 0,1 điểm phần trăm, xuống mức 4,7%/năm trong tháng này, thấp nhất trong nhóm Big 4.

Đáng chú ý, 3,9%/năm là mức lãi suất được ngân hàng SCB ấn định cho kỳ hạn 24 tháng. Qua so sánh, đây cũng là mức lãi suất thấp nhất trong các ngân hàng thương mại được khảo sát trong tháng này.

Theo nhiều chuyên gia nhận định, việc các ngân hàng đồng loạt điều chỉnh tăng lãi suất trong thời gian vừa qua liên quan đến việc lãi suất huy động thấp, nguồn tiền của người dân dịch chuyển khỏi ngân hàng để tìm kiếm các kênh đầu tư khác như chứng khoán, vàng… Cụ thể, số liệu của Tổng cục Thống kê tính đến ngày 25/3 cho thấy, huy động vốn (gồm dân cư và tổ chức) của các tổ chức tín dụng giảm 0,76% so với đầu năm, trong khi cùng kỳ năm ngoái tăng gần 1,2%.

Trong báo cáo cập nhật vĩ mô mới đây, Công ty Chứng khoán Rồng Việt (VDSC) cho rằng, mặt bằng lãi suất huy động có thể phục hồi về thời điểm đầu năm nay trong các tháng tới, tương đương với mức tăng bình quân 50 - 100 điểm cơ bản từ vùng đáy, tuỳ kỳ hạn và nhóm ngân hàng. Diễn biến tiếp theo của mặt bằng lãi suất sẽ tuỳ thuộc vào khả năng kiểm soát đà mất giá của tiền đồng cũng như diễn biến chính sách tiền tệ của Cục Dự trữ Liên bang Mỹ (Fed).

Trong các tháng tới, VDSC cũng lưu ý một số diễn biến cần chú ý thêm như việc Ngân hàng Nhà nước có khả năng sẽ hút ròng trở lại nhằm duy trì mức nền lãi suất đủ cao trên thị trường liên ngân hàng để ứng phó với áp lực tỷ giá.

Đồng thời, yếu tố thúc đẩy áp lực mất giá tiền đồng có thể quay trở lại nếu Fed trì hoãn thêm thời điểm cắt giảm lãi suất hoặc động thái giảm lãi suất của các Ngân hàng Trung ương lớn (trừ Fed) tạo cơ hội để đồng USD phục hồi qua ngưỡng cản 105 - 106.