Sau kỳ nghỉ Tết Nguyên đán 2024, lãi suất tiết kiệm của một số ngân hàng đã có sự thay đổi theo xu hướng tăng ở cả kỳ hạn ngắn và dài, trong đó có cả ngân hàng thương mại lớn.

Cụ thể, vào ngày 23/2 vừa qua, lãi suất tiền gửi tại Ngân hàng Thương mại Cổ phần Sài Gòn Thương Tín (Sacombank) được điều chỉnh tăng 0,1 – 0,4 điểm phần trăm tại các kỳ hạn từ 1 tháng đến 5 tháng.

Theo đó, lãi suất được áp dụng cho kỳ hạn 1 tháng đến dưới 2 tháng và 2 tháng đến dưới 3 tháng lần lượt ở mức 2,4%/năm và 2,5%/năm, cùng tăng 0,2 điểm phần trăm. Còn tại kỳ hạn 3 tháng đến dưới 4 tháng, ngân hàng Sacombank đang triển khai với lãi suất là 2,7%/năm, cao hơn 0,3 điểm phần trăm so với đầu tháng 2/2024.

Trong khi đó, lãi suất ấn định cho kỳ hạn 4 tháng và 5 tháng tương ứng mức 3%/năm và 3,4%/năm, cao hơn tháng trước 0,1 – 0,4 điểm phần trăm.

Tương tự, lãi suất huy động Ngân hàng Thương mại Cổ phần Á Châu (ACB) cũng tăng 0,1 - 0,3 điểm phần trăm ở các kỳ hạn, lên cao nhất 4,6%/năm kỳ hạn 12 tháng và mức gửi từ 5 tỷ đồng kỳ hạn này lên 5%/năm.

Thậm chí, HDBank đang áp dụng lãi suất tiền gửi 8,1%/ năm dành cho khách hàng gửi số tiền tối thiểu 300 tỷ đồng tại kỳ hạn 13 tháng. Đối với khoản tiền gửi dưới 300 tỷ đồng tại kỳ hạn này, mức lãi suất tối đa có thể được nhận là 5,7%/năm, tăng 0,6 điểm phần trăm so với đầu tháng 2/2024…

Lý giải về động thái tăng lãi suất tiền gửi tại một số ngân hàng trong bối cảnh mặt bằng lãi suất huy động vẫn ở mức thấp, lãnh đạo một ngân hàng cho biết, việc tăng lãi suất chỉ ở một vài kỳ hạn, do các kỳ hạn này mức lãi suất thấp hơn mặt bằng chung nên điều chỉnh tăng. Mặt bằng chung lãi suất huy động vẫn ở mức thấp và xu hướng là ổn định.

Thống kê của Ngân hàng Nhà nước cho thấy, tại thời điểm cuối tháng 1/2024, mặt bằng lãi suất tiền gửi và cho vay tiếp tục có xu hướng giảm. Lãi suất tiền gửi và cho vay bình quân các giao dịch phát sinh mới của các ngân hàng thương mại là 3,38%/năm và 6,84%/năm, giảm lần lượt khoảng 0,15 điểm phần trăm và 0,25 điểm phần trăm so với cuối năm 2023.

Về phía người gửi tiền, dù lãi suất đầu vào đi xuống nhưng nhiều người cho biết vẫn chọn gửi tiết kiệm trong bối cảnh các kênh đầu tư khác chưa sôi động hoặc nhiều rủi ro.

Phó Thống đốc Thường trực Ngân hàng Nhà nước Đào Minh Tú khẳng định đến thời điểm này, các mức lãi suất điều hành vẫn được giữ nguyên nhằm tạo điều kiện cho tổ chức tín dụng tiếp cận nguồn vốn từ Ngân hàng Nhà nước với chi phí thấp để góp phần hỗ trợ nền kinh tế. Lãi suất sẽ được điều hành phù hợp với diễn biến thị trường, kinh tế vĩ mô, lạm phát và mục tiêu chính sách tiền tệ. Ngân hàng Nhà nước luôn khuyến khích các tổ chức tín dụng tiết giảm chi phí, đơn giản hóa thủ tục cấp tín dụng, phấn đấu giảm mặt bằng lãi suất cho vay nhằm hỗ trợ nền kinh tế.

Mới đây, Công ty Chứng khoán KB Việt Nam (KBSV) vừa công bố báo cáo triển vọng kinh tế Việt Nam năm 2024 với nhiều dự báo đáng chú ý về xu hướng lãi suất huy động trong năm nay.

Cụ thể, trong bối cảnh lãi suất huy động đã về vùng thấp lịch sử, Chứng khoán KBSV dự báo mặt bằng lãi suất huy động sẽ tiếp tục đi ngang ở vùng thấp trong hầu hết cả năm 2024 trong khoảng 4,85% - 5,35%.

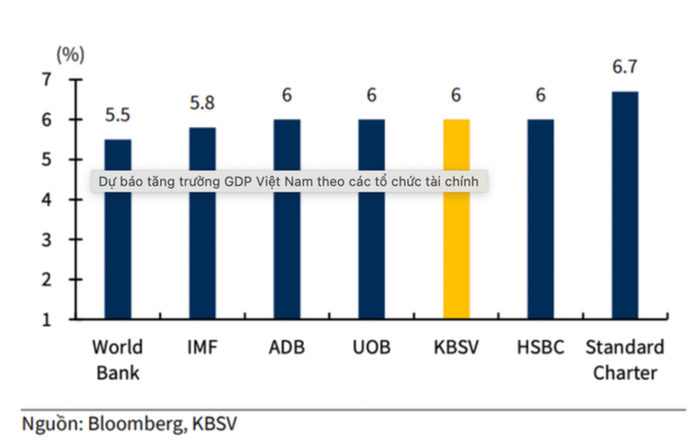

Theo báo cáo, nhiều yếu tố trọng yếu sẽ tác động tới mặt bằng lãi suất huy động. Trong đó, cầu tín dụng nhiều khả năng sẽ phục hồi, tuy nhiên khó có đột biến. Do những khó khăn tồn đọng từ năm 2023 chưa thể được khắc phục triệt để trong năm sau. Kinh tế Việt Nam được dự báo sẽ chỉ tăng trưởng quanh mức 6% với lĩnh vực bất động sản, khu vực có tỷ trọng đóng góp cao trong tăng trưởng tín dụng, chưa thể hồi phục mạnh mẽ.

Theo đó, áp lực lên mặt bằng lãi suất cho vay từ phía cầu sẽ chưa lớn. Dự báo tăng trưởng tín dụng sẽ đạt mức quanh 13,5% - 14,5%, thấp hơn chỉ tiêu 15% mà Ngân hàng Nhà nước giao trong năm 2024.

Bên cạnh đó, chính sách điều hành của Ngân hàng Nhà nước vẫn theo hướng nới lỏng khi mà áp lực lạm phát và tỷ giá hạ nhiệt. Cụ thể, với việc lạm phát đang có xu hướng giảm tốc ở hầu hết các nền kinh tế lớn trong bối cảnh Mỹ và Trung Quốc, 2 đầu tàu tăng trưởng kinh tế thế giới, được dự báo sẽ tăng trưởng chậm lại trong năm sau, lạm phát toàn cầu sẽ tiếp tục xu hướng giảm trong năm 2024, hỗ trợ xu hướng ổn định lạm phát của Việt Nam.