Mới đây, Sở Giao dịch Chứng khoán Hà Nội (HNX) đã công bố thông tin về kết quả phát hành trái phiếu của Ngân hàng Thương mại Cổ phần Phương Đông (OCB).

Theo đó, OCB đã phát hành thêm 500 trái phiếu với mã OCBL2427019 vào ngày 16/10, mỗi trái phiếu có mệnh giá 1 tỷ đồng và lãi suất 5,1%/năm. Tổng giá trị phát hành của lô trái phiếu này đạt 500 tỷ đồng, có kỳ hạn 3 năm và sẽ đáo hạn vào ngày 16/10/2027.

Đáng chú ý, đây là lô trái phiếu thứ hai mà ngân hàng OCB phát hành trong tháng 10/2024. Trước đó, vào ngày 9/10/2024, ngân hàng đã phát hành thành công 500 trái phiếu mã OCBL2427018 với mệnh giá tương tự, tổng giá trị phát hành 500 tỷ đồng và lãi suất 5,2% với kỳ hạn 3 năm.

Trước đó nữa, vào ngày 26/9/2024, ngân hàng OCB cũng đã phát hành thành công ba lô trái phiếu mã OCBL2427015, OCBL2427016 và OCBL2427017 với tổng giá trị lên tới 3.900 tỷ đồng. Cả 3 lô trái phiếu này đều có kỳ hạn 3 năm và dự kiến đáo hạn vào năm 2027.

Ở chiều ngược lại, ngân hàng OCB đã tiến hành mua lại toàn bộ lô trái phiếu OCBL2325009 vào ngày 30/9/2024. Lô trái phiếu này gồm 2.000 đơn vị, mỗi trái phiếu có mệnh giá 1 tỷ đồng, với tổng trị giá 2.000 tỷ đồng. Lô trái phiếu này được phát hành năm 2023 và ban đầu dự kiến đáo hạn vào ngày 28/9/2025.

Tính riêng trong tháng 9, ngân hàng OCB đã chi ra 5.200 tỷ đồng để mua lại bốn lô trái phiếu trước hạn, tiếp tục củng cố vị thế tài chính của mình.

Ở một diễn biến khác, Sở Giao dịch Chứng khoán TP.HCM mới đây đã chấp thuận việc ngân hàng OCB điều chỉnh đăng ký niêm yết hơn 410,96 triệu cổ phiếu mới phát hành để trả cổ tức, tương đương giá trị 4.109,6 tỷ đồng.

Sau điều chỉnh, tổng số cổ phiếu của OCB tăng lên gần 2,47 tỷ đơn vị, với tổng giá trị gần 24.657,9 tỷ đồng. Ngày hiệu lực niêm yết mới là 9/10/2024 và sẽ bắt đầu giao dịch từ ngày 1/11/2024.

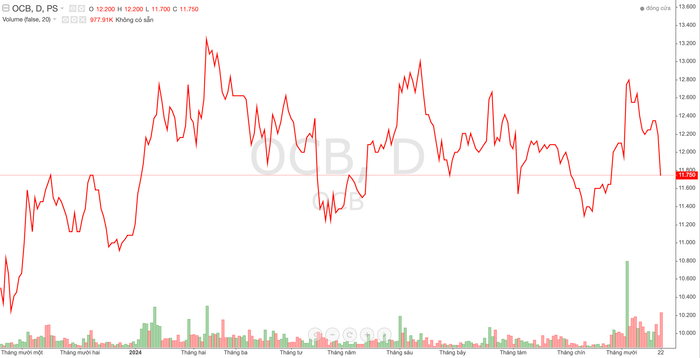

Trên thị trường chứng khoán, kết thúc phiên giao dịch ngày 22/10, thị giá cổ phiếu OCB hiện đang ghi nhận ở mức 11.750 đồng/cổ phiếu. Theo đó, vốn hóa của ngân hàng này trên thị trường ước gần đạt 29.000 tỷ đồng

Theo danh sách cổ đông sở hữu trên 1% vốn điều lệ mà OCB công bố đã hé lộ nhiều đại gia trong ngành bất động sản nắm giữ lượng cổ phần lớn tại ngân hàng này, bao gồm: Tổng công ty Bến Thành - TNHH MTV (4,96%), Công ty Cổ phần đầu tư Bình An House (4,7%), Công ty Cổ phần Greenwave Capital (4,4%), Công ty Cổ phần Đầu tư HVR (3,85%), Công ty Cổ phần Phát triển hạ tầng khu công nghiệp Tây Ninh (3,2%), Công ty Cổ phần Năng lượng tái tạo Hve (3,1%), Công ty Cổ phần Next Green Capital (2,89%), Công ty Cổ phần Đầu tư và Xây lắp điện số (3,26%), Công ty TNHH Đầu tư TQA (1,1%).

Bên cạnh đó, 3 cổ đông ngoại là Aozora Bank (15%), Portal Global Limited (3%) và Pyn Elite Fund (2,4%). Còn Văn phòng Thành ủy sở hữu 3,65% vốn.

Với nhóm nhà đầu tư cá nhân, ông Trịnh Văn Tuấn, Chủ tịch OCB cùng người có liên quan, nắm giữ tổng cộng 19,9% vốn điều lệ. Một số cá nhân khác nắm giữ lượng lớn cổ phiếu OCB gồm bà Trịnh Mai Linh, Trịnh Mai Vân, ông Nguyễn Đức Toàn, bà Cao Thị Quế ANh, bà Trịnh Thị Mai Anh, ông Phan Trung.