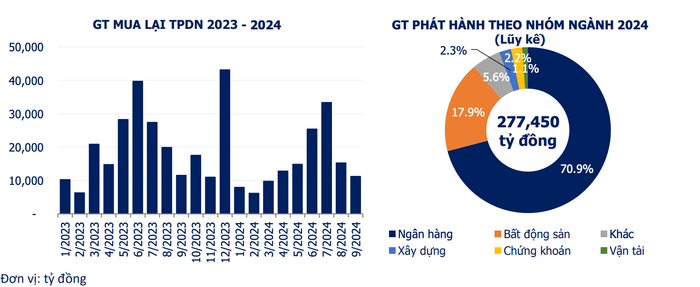

Theo số liệu từ Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA), tính đến ngày 27/9, đã có 25 đợt phát hành trái phiếu doanh nghiệp trong tháng 9 với tổng giá trị đạt 23.802 tỷ đồng.

Lũy kế từ đầu năm, tổng giá trị phát hành trái phiếu doanh nghiệp đạt 277.450 tỷ đồng, bao gồm 15 đợt phát hành ra công chúng với giá trị 27.054 tỷ đồng (chiếm 9,8% tổng giá trị phát hành) và 268 đợt phát hành riêng lẻ với tổng giá trị 250.396 tỷ đồng (chiếm 90,2%).

Đáng chú ý, trái phiếu ngân hàng chiếm tỷ trọng lớn nhất, với 70,9% tổng giá trị, trong khi trái phiếu bất động sản đứng ở vị trí thứ hai, nhưng chỉ chiếm khiêm tốn 17,9%. Các ngân hàng lớn như Techcombank, MB, HDBank, ACB, và OCB đã liên tục thực hiện nhiều đợt phát hành trong năm, góp phần làm nóng thị trường.

Mới đây nhất, ngân hàng MB đã thông báo chào bán trái phiếu ra công chúng đợt 2 năm 2024 từ ngày 8/10/2024 đến 30/10/2024. Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản bảo đảm, là nợ thứ cấp và đủ điều kiện tính vốn cấp 2 theo quy định với kỳ hạn 6 năm. Số lượng trái phiếu chào bán đợt 2 là 31.048.972 trái phiếu với mệnh giá 100.000 đồng/trái phiếu. Như vậy, tổng giá trị trái phiếu chào bán đợt 2 là gần 3.105 tỷ đồng.

Theo thông tin từ Sở Giao dịch Chứng khoán Hà Nội, từ đầu năm đến nay, ACB đã phát hành tổng cộng 12 lô trái phiếu ra thị trường với tổng giá trị 27.840 tỷ đồng. Trong đó, các lô trái phiếu lớn nhất có giá trị lên đến 5.000 tỷ đồng. Riêng trong tháng 9/2024, ACB đã huy động thành công 2 lô trái phiếu với tổng giá trị 2.500 tỷ đồng.

ACB dự kiến sẽ tiếp tục phát hành 150.000 trái phiếu, tương đương tổng giá trị 15.000 tỷ đồng, nhằm phục vụ nhu cầu cho vay, đầu tư và tuân thủ các chỉ tiêu an toàn theo quy định của Ngân hàng Nhà nước Việt Nam.

Từ đầu năm đến nay, Techcombank đã huy động thành công 31.700 tỷ đồng từ 14 đợt phát hành trái phiếu với lãi suất 4,6%/năm. Tính riêng trong tháng 9, ngân hàng đã phát hành gần 10.000 tỷ đồng trái phiếu, với lãi suất phát hành là 5%/năm.

Theo giải trình từ ngân hàng, số tiền thu được từ phát hành và chào bán trái phiếu sẽ được sử dụng để cho vay khách hàng cá nhân và khách hàng doanh nghiệp. Thời điểm giải ngân trước 31/12/2024.

Tương tự, trong tháng 8/2024, OCB đã huy động thành công 5 lô trái phiếu với tổng giá trị 6.000 tỷ đồng, trong đó lô lớn nhất trị giá 2.000 tỷ đồng. Tính từ tháng 6 đến nay, OCB đã phát hành tổng cộng 11 lô trái phiếu, đạt tổng giá trị 12.800 tỷ đồng.

Cuối tháng 9/2024, thị trường trái phiếu ngân hàng tiếp tục sôi động với nhiều đợt phát hành lớn. VIB đã phát hành 2.000 tỷ đồng trái phiếu với lãi suất 5,1%/năm vào ngày 27/9. Cùng ngày, HDBank cũng phát hành 3.000 tỷ đồng từ hai lô trái phiếu.

Trước đó, TPBank đã huy động thành công 3.000 tỷ đồng từ hai lô trái phiếu vào ngày 25/9 và 26/9. Sacombank cũng không kém cạnh khi huy động được 1.500 tỷ đồng trái phiếu vào ngày 26/9.

Ngoài ra, BVBank đã chào bán ra công chúng 15 triệu trái phiếu với lãi suất 7,9%/năm, và từ năm thứ hai, lãi suất sẽ được điều chỉnh bằng lãi suất tham chiếu cộng thêm biên độ 2,5%.

Việc phát hành trái phiếu trong những tháng gần đây phản ánh sự nỗ lực của các tổ chức tín dụng trong việc tích cực huy động nguồn vốn. Kỳ hạn phát hành trái phiếu chủ yếu tập trung vào kỳ hạn 3 năm đối với các ngân hàng tư nhân và trên 5 năm đối với các ngân hàng quốc doanh.

Theo dự báo của FiinRatings, nhiều ngân hàng sẽ cần phát hành một lượng lớn trái phiếu để tăng vốn cấp 2. Một số ngân hàng dự kiến sẽ phát hành trong các tháng còn lại của năm 2024 bao gồm VietinBank (8.000 tỷ đồng), LPBank (6.000 tỷ đồng), SHB (5.000 tỷ đồng), và BIDV (4.000 tỷ đồng).

Tăng trưởng tín dụng cũng được dự đoán sẽ là động lực chính để các ngân hàng đẩy mạnh phát hành trái phiếu doanh nghiệp trong thời gian tới. Tính đến cuối quý 2/2024, dư nợ trái phiếu doanh nghiệp chỉ chiếm 1,3% tổng dư nợ tín dụng tại 29 ngân hàng thương mại, giảm so với mức 2,2% vào cuối năm 2022.

Tuy nhiên, khi nhu cầu hấp thụ vốn của doanh nghiệp cải thiện trong những tháng cuối năm, hoạt động đầu tư vào trái phiếu doanh nghiệp sẽ được đẩy mạnh, đặc biệt khi các doanh nghiệp đã sử dụng hết hạn mức tín dụng tại các ngân hàng thương mại. Điều này dự báo sẽ giúp thị trường trái phiếu doanh nghiệp sôi động hơn.

Các chuyên gia phân tích cho rằng tăng trưởng tín dụng tại các ngân hàng đã bắt đầu tăng tốc từ tháng 6, báo hiệu sự phục hồi của nhu cầu vay vốn và phát hành trái phiếu doanh nghiệp. Do đó, khối ngân hàng được dự đoán sẽ tiếp tục tăng cường phát hành trái phiếu trong thời gian còn lại của năm, nhằm bổ sung vốn trung và dài hạn, đặc biệt khi tăng trưởng tín dụng có dấu hiệu khởi sắc.