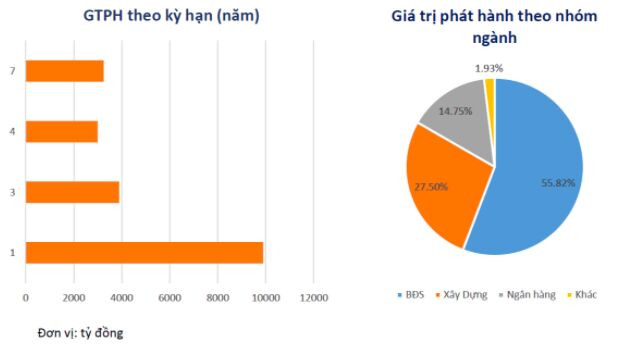

Cụ thể, nhóm xây dựng phát hành thành công lượng trái phiếu doanh nghiệp có giá trị đạt 7.130 tỷ đồng, chiếm 27,5% tổng giá trị phát hành toàn thị trường.

Trong đó, Công ty Cổ phần Xây Dựng Minh Trường Phú và Công ty Cổ phần Đầu Tư Xây Dựng Tường Khải lần lượt phát hành 2.950 tỷ đồng và 2.990 tỷ đồng, cả 2 mã trái phiếu đều có kỳ hạn 01 năm.

Với nhóm xếp thứ nhất là bất động sản, huy động được 14.470 tỷ đồng, chiếm 55,8% tổng giá trị phát hành của tháng. Công ty Cổ phần Đầu Tư và Phát Triển Eagle Side phát hành 3.930 tỷ đồng kỳ hạn 1 năm; Công ty Phát Triển Đất Việt phát hành 1.600 tỷ đồng trái phiếu kỳ hạn 3 năm.

Nhóm ngành ngân hàng chỉ đứng ở vị trí thứ ba trong tháng. Điểm đáng chú ý là có 3 đợt phát hành ra công chúng của Ngân hàng Đầu tư và Phát triển Việt Nam - BIDV (3.623 tỷ đồng), các trái phiếu này đều có lãi suất thả nổi (tham chiếu trung bình lãi suất tiết kiệm 12 tháng của 4 ngân hàng nhóm "big 4" cộng biên độ 0,5-1%, kỳ hạn từ 7 đến 10 năm và nhằm mục đích tăng vốn cấp 2.

Nhìn chung toàn thị trường, trong tháng 1 vừa qua đã có tổng cộng 7 đợt phát hành trái phiếu doanh nghiệp ra công chúng và 16 đợt phát hành trái phiếu doanh nghiệp riêng lẻ với tổng giá trị phát hành 25.923 tỷ đồng.

Con số này sụt giảm mạnh so với tháng 12/2021 khi có tới tổng cộng 80 đợt phát hành trái phiếu doanh nghiệp riêng lẻ trong nước với tổng giá trị phát hành 65.757 tỷ đồng.

Được biết, hồi đầu tháng 12/2021, việc kiểm tra, giám sát việc phát hành trái phiếu doanh nghiệp được các nhà quản lý đẩy mạnh để đảm bảo thị trường này trở thành một kênh huy động vốn quan trọng, hiệu quả và hạn chế tối đa rủi ro cho nhà đầu tư.

Cụ thể, Nghị định 153/2020/NĐ-CP đang được Bộ Tài chính sửa đổi về xếp hạng tín nhiệm của doanh nghiệp phát hành.

Đồng thời, Ngân hàng Nhà Nước cũng đã ban hành Thông tư 16/2021/TT-NHNN quy định về hoạt động đầu tư trái phiếu doanh nghiệp của các ngân hàng thương mại và sẽ có hiệu lực vào ngày 15/1/2022.

Trong đó, các ngân hàng không được bán và mua lại trái phiếu của doanh nghiệp chưa niêm yết trong vòng 12 tháng. Ngoài ra, Thông tư quy định việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài mua, bán trái phiếu doanh nghiệp, các ngân hàng chỉ được mua trái phiếu doanh nghiệp khi nợ xấu dưới 3%.

Do đó, các chuyên gia đến từ Công ty Chứng khoán MB (MBS) nhận định, trong nửa đầu năm 2022, thị trường trái phiếu doanh nghiệp có thể có “độ chững” lại nhất định để thích ứng với các văn bản hành lang pháp lý mới. Tuy nhiên, trong cả năm 2022 được dự báo sẽ tiếp tục có những bước phát triển với sự mở rộng cả về quy mô lẫn tính đa dạng của sản phẩm.

“Tính minh bạch thông tin của thị trường tiếp tục được cải thiện đi kèm với sự tuân thủ hành lang pháp lý nhằm đảm bảo sự phát triển bền vững”, nhóm chuyên gia tại MBS nhấn mạnh.