Báo cáo tài chính soát xét 6 tháng đầu năm 2023 của Ngân hàng Thương mại Cổ phần Sài Gòn Thương Tín (mã chứng khoán: STB) cho thấy, chất lượng tín dụng của ngân hàng này ngày càng là vấn đề đáng quan tâm khi ghi nhận lượng nợ xấu tăng cao đến 91,3% chỉ trong 6 tháng.

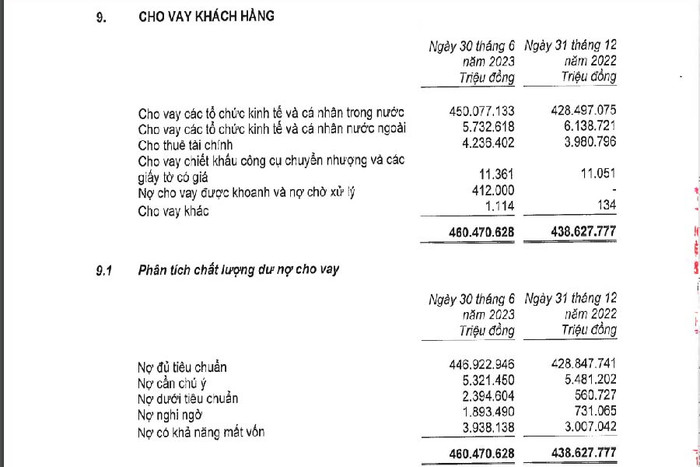

Theo đó, tại ngày 30/6/2023, lượng cho vay khách hàng của Sacombank đã tăng thêm 21.843 tỷ đồng (tăng gần 5%) so với ngày đầu năm và đạt mức 460.471 tỷ đồng, tập trung ở việc giải ngân cho vay các tổ chức kinh tế và cá nhân trong nước 450.077 tỷ đồng.

Trong đó, giải ngân cho đối tượng khách hàng cá nhân đạt 259.353 tỷ đồng, tương đương khoảng 56,3%, tỷ trọng này giảm khoảng 1% trong cơ cấu so với ngày đầu năm. Ngành nghề được giải ngân cho vay nhiều nhất là hoạt động hành chính và hoạt động hỗ trợ với số tiền 216.811 tỷ đồng (47,1%); Tiếp theo đó là bán buôn và bán lẻ với 48.346 tỷ đồng (10,5%); Nông nghiệp, lâm nghiệp và thủy sản 39.655 tỷ đồng (8,6%); Ngành xây dựng xếp thứ 4 về độ lớn giải ngân với 32.665 tỷ đồng (7,1%)… Kinh doanh bất động sản được giải ngân 5.649 tỷ đồng (1,2%)…

Với cùng với việc tăng trưởng nhẹ của cho vay khách hàng thì chất lượng các khoản cho vay của ngân hàng này chuyển biến xấu một cách “thần tốc” trong nửa đầu năm.

Cụ thể, nếu tại ngày đầu năm 2023, lượng nợ xấu của Sacombank đang được kiểm soát ở ngưỡng 0,98% tổng cho vay khách hàng (tương đương dư nợ 4.299 tỷ đồng), thì chỉ trong 6 tháng, con số này đã tăng thêm 3.927 tỷ đồng và ở mức 8.226 tỷ đồng (tương đương 1,8% tổng cho vay khách hàng). Như vậy, tỷ lệ tăng nợ xấu ở mức 91,3% so với đầu năm.

Ghi nhận tại nhóm nợ dưới tiêu chuẩn (nợ nhóm 3) tại 31/12/2022 chỉ là 561 tỷ đồng, thì chỉ sau 6 tháng, nhóm nợ này đã ghi nhận con số lên đến 2.395 tỷ đồng (tăng đến 4,2 lần đầu năm). Đây cũng là nhóm nợ góp phần lớn nhất làm chất lượng tín dụng của Sacombank chuyển biến xấu.

Tại khoản nợ nghi ngờ (nợ nhóm 4), vào cuối năm 2022, nhóm nợ này đang ở ngưỡng 731 tỷ đồng thì tại 30/6 đã tăng thêm 1.162 tỷ đồng lên 1.893 tỷ đồng (tương đương mức tăng 2,6 lần).

Nợ có khả năng mất vốn (nợ nhóm 5), kết thúc năm 2022 là 3.007 tỷ đồng, sau 6 tháng đã tăng thêm 931 tỷ đồng và ở mức 3.938 tỷ đồng (tương đương tăng 31%). Với con số này nợ thuộc nhóm 5 đã chiếm 48% tổng nợ xấu của Sacombank.

Liên quan đến vấn đề nợ xấu, trước đó vào tháng 6/2023, Thanh tra Chính phủ đã có kết luận trách nhiệm của Ngân hàng Nhà nước Việt Nam và các tổ chức tín dụng trong việc thực hiện Đề án cơ cấu lại hệ thống các tổ chức tín dụng và Đề án xử lý nợ xấu giai đoạn 2013-2017. Cho thấy, Sacombank cũng để xảy ra nhiều vi phạm trong cấp vốn cho vay và xử lý nợ xấu.

Theo văn bản của Thanh tra Chính phủ, Sacombank báo cáo, tại thời điểm 31/12/2017, nợ xấu là 9.468 tỷ đồng, tương ứng với tỷ lệ 4,28%, nếu tính cả nợ bán cho Công ty TNHH MTV Quản lý tài sản của các Tổ chức Tín dụng Việt Nam (VAMC) chưa xử lý thì tỷ lệ nợ xấu là 19,71%, tương ứng 51.945 tỷ đồng.

Đến 30/6/2018, nợ xấu là 8.137 tỷ đồng, tương ứng với tỷ lệ 3,3% (trong đó các khoản nợ xấu chưa đủ điều kiện bán nợ VAMC theo Đề án tái cơ cấu là 6.141 tỷ đồng). Tuy nhiên, nếu tính cả nợ bán cho VAMC chưa xử lý thì tại thời điểm 30/6/2018, tỷ lệ nợ xấu của Sacombank là 17,19%, tương ứng với giá trị 49.465 tỷ đồng.

Bên cạnh đó, một số khoản nợ nhóm 1, nhóm 2 được cơ cấu gia hạn thời gian trả nợ, tiềm ẩn chuyển thành nợ xấu là 1.819 tỷ đồng.

Cũng theo Thanh tra Chính phủ, khi kiểm tra hồ sơ cấp tín dụng của 16 khách hàng, với tổng dư nợ tại thời điểm 31/12/2017 là 15.372 tỷ đồng, dư nợ tại thời điểm 31/8/2018 là 15.218 tỷ đồng, phân loại nợ nhóm 1, chiếm 6,2% tổng dư nợ của ngân hàng, kết quả cho thấy nhiều thiếu sót trong các khâu như: Thẩm định điều kiện cho vay vốn; Cho vay để thực hiện dự án nhưng dự án chậm tiến độ, làm phát sinh chi phí lãi vay lớn, ảnh hưởng đến hiệu quả phương án đầu tư kinh doanh và nguồn trả nợ; Chưa thu thập đầy đủ chứng từ chứng minh mục đích sử dụng vốn vay; Thực hiện phân loại nợ không đúng quy định…

Bước vào năm 2023, Sacombank đặt mục tiêu tổng tài sản khi kết thúc năm phải đạt mức 657.800 tỷ đồng, tổng nguồn vốn huy động 574.600 tỷ đồng, tổng dư nợ tín dụng 491.600 tỷ đồng và kiểm soát nợ xấu dưới 2%.

Tuy nhiên, chỉ 6 tháng đầu năm nợ xấu đã tăng từ 0,98% lên 1,8% như đã nói ở trên, trong khi đó, bối cảnh kinh tế theo dự báo của các chuyên gia sẽ còn gặp nhiều khó khăn. Liệu Sacombank có thể kiểm soát nợ xấu theo mong muốn của mình?

Quá trình kiểm tra của Thanh tra Chính phủ đối với 09 khách hàng vay nợ tại Sacombank, bao gồm: Công ty Cổ phần Him Lam Thủ Đô; Công ty Cổ phần Đầu tư Hồng Bàng; Công ty Cổ phần Đầu tư, Xây dựng Bảo Lộc; Công ty Cổ phần Đầu tư TM - DV Nam Thắng; Công ty Cổ phần TMXD Công Phúc; Công ty Cổ phần Hạ tầng Bảo Tín; Công ty Cổ phần ĐTXD Việt Phú Mỹ; Công ty Cổ phần QLĐTXD Việt Hà, Công ty Cổ phần XDTMDVDL Hiệp Ân. Tổng dư nợ tại thời điểm 31/8/2018 là 9.262 tỷ đồng (chiếm 48,52% vốn tự có của Sacombank), mục đích vay vốn để nhận chuyển nhượng và đầu tư vào dự án Sài Gòn Bình An.