Văn bản cho biết, trong năm 2022 và quý 1/2023, một số ngân hàng đã công bố mức lợi nhuận ở mức hàng nghìn tỷ đồng. Điều này đã dẫn đến những ý kiến trái chiều về lợi nhuận ngân hàng. Điển hình như ý kiến cho rằng, khi các doanh nghiệp tiếp tục gặp nhiều khó khăn, sản xuất đình đốn thì ngân hàng vẫn lãi hàng nghìn tỷ đồng là rất phản cảm.

Vậy, lợi nhuận của ngân hàng có thực sự cao khi xét trên các yếu tố về quy mô vốn và tổng tài sản?

Vốn nhiều thì lợi nhuận cao

Thực ra, xét về số tuyệt đối thì quy mô lợi nhuận của các ngân hàng có thể lớn nhưng tỷ suất sinh lời trên vốn chủ sở hữu lại không cao khi so sánh với các ngành nghề khác.

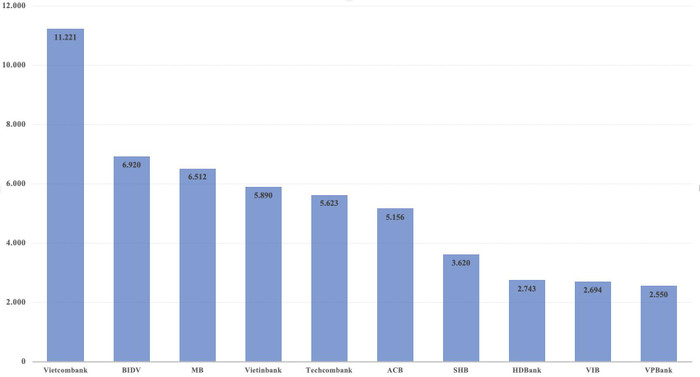

Vẫn biết, một số ngân hàng ghi nhận lợi nhuận bằng con số nghìn tỷ đồng nhưng trong Top 10 Bảng xếp hạng Profit500 – Top 500 doanh nghiệp lợi nhuận tốt nhất Việt Nam năm 2022 do Vietnam Report thì các ngân hàng không phải là những doanh nghiệp dẫn đầu, thay vào đó là: Tập đoàn Dầu khí Việt Nam, Samsung Electronics Việt Nam, Tập đoàn Hòa Phát, Tập đoàn công nghiệp – viễn thông Quân đội (Viettel)…

“Thực tế, ROE (tỷ số lợi nhuận ròng trên vốn chủ sở hữu) của các ngân hàng năm 2022 và quý I/2023 không đều do có sự phân hóa giữa các ngân hàng với mức 0 – 26%/năm, trong đó, ngân hàng có ROE cao nhất khoảng 26%, trong khi trên sàn niêm yết có rất nhiều doanh nghiệp có ROE cao hơn ngân hàng”, Hiệp hội Ngân hàng nhấn mạnh.

Hiệp hội ngân hàng đưa ra 3 yếu tố góp phần tạo lên lợi nhuận tương đối cao tại một số ngân hàng.

Thứ nhất, các ngân hàng đã tiết kiệm chi phí vốn đầu vào, nâng cao hiệu quả hoạt động gắn với đa dạng hóa sản phẩm dịch vụ; đồng thời, tăng trưởng tín dụng can toàn, hiệu quả; phát triển phân khúc khách hàng thuộc các ngành, lĩnh vực ưu tiên; nâng cao chất lượng tín dụng, đi đôi với đẩy mạnh thu hồi nợ xấu.

Thứ hai, thu nhập dịch vụ có xu hướng tăng mạnh sau khi ngân hàng đẩy mạnh chuyển đổi số, ứng dụng công nghệ trong hoạt động kinh doanh.

Thứ ba, do đặc thù của hoạt động ngân hàng, nguyên tắc ghi nhận doanh thu của ngân hàng là dự thu, dự chi. Dự chi lãi để trả người gửi tiền nhưng dự thu lãi chưa chắc thu được do sau khi dự thu khách hàng có thể phát sinh nợ xấu nên phải thoái thu và tốn thêm chi phí trích lập dự phòng rủi ro.

Ngoài ra, lợi nhuận của các ngân hàng cũng chưa phản ánh hết tác động của độ trễ của việc chạy đua lãi suất huy động trong những tháng cuối năm 2022 làm tăng chi phí vốn; khó khăn, bất cập của thị trường bất động sản, thị trường trái phiếu doanh nghiệp đã ảnh hưởng tiêu cực đến chất lượng tài sản của các ngân hàng, nguy cơ phát sinh nợ xấu… những tác động trễ này cộng hưởng với những khó khăn, thách thức của kinh tế thế giới và trong nước sẽ gây nhiều khó khăn cho việc tăng trưởng quy mô tài chính của các ngân hàng trong năm 2023.

“Dự kiến năm 2023, khi các khoản nợ cơ cấu do Covid-19 đến hạn và biên lợi nhuận trong hoạt động tín dụng giảm sẽ tác động tiêu cực đến lợi nhuận của ngành Ngân hàng. Điều này khiến lợi nhuận của các ngân hàng sẽ khó duy trì được tốc độ gia tăng cao như thời gian qua”, Hiệp hội Ngân hàng cho biết.

Nợ xấu tràn về nhưng NIM thu hẹp

Cũng trong báo cáo vừa được Ngân hàng Nhà nước gửi tới Ủy ban Kinh tế của Quốc hội cho biết, lãi phải thu từ hoạt động tín dụng cuối năm 2022 tăng 21,4% so với cuối năm 2021, có thể ảnh hưởng tới kết quả kinh doanh thực tế của các ngân hàng trong trường hợp các khoản lãi phải thu từ hoạt động tín dụng không thu được theo kế hoạch.

Đồng thời, các khoản nợ xấu tiềm ẩn vẫn ở mức cao, các tổ chức tín dụng phải thực hiện trích lập dự phòng đối với các khoản nợ cơ cấu theo lộ trình quy định tại Thông tư số 03/2021/TT-NHNN có thể sẽ làm giảm lợi nhuận tại một số tổ chức tín dụng.

Thực tế cũng đã minh chứng cho những nhận định trên khi kết quả kinh doanh quý 1/2023 vừa được các ngân hàng công bố cho thấy, lợi nhuận của các ngân hàng tuy có tăng nhưng tốc độ đã chậm lại nhiều, thậm chí một số ngân hàng lợi nhuận giảm.

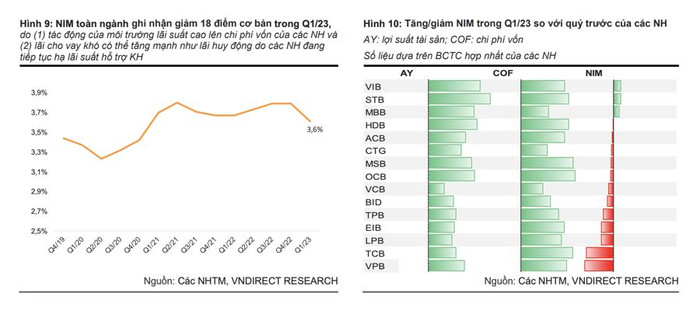

Trong báo cáo gần đây của VNDirect, lãi thu nhập cận biên (NIM) của các ngân hàng đang giảm. Theo tính toán, NIM trung bình của 25 ngân hàng niêm yết giảm 18 điểm cơ bản trong quý 1/2023 do các ngân hàng đã phải hi sinh một phần lợi nhuận để hỗ trợ khách hàng.

Nhằm tháo gỡ khó khăn đang tồn tại, Hiệp hội Ngân hàng kiến nghị Quốc hội sớm thông qua Luật Các Tổ chức tín dụng (sửa đổi), theo đó tăng tính tự chủ cho các tổ chức tín dụng, đồng thời Luật hóa các quy định của Nghị quyết 42/2017/QH14 nhằm tạo hành lang pháp lý và nâng cao tính hiệu quả trong công tác xử lý nợ xấu.

Đối với Chính phủ, Hiệp hội Ngân hàng kiến nghị, cho phép các ngân hàng thương mại nhà nước được tăng vốn điều lệ các năm tới thông qua hình thức chi trả cổ tức bằng cổ phiếu từ nguồn lợi nhuận để lại sau trích lập các quỹ giai đoạn 2022 – 2023 nhằm gia tăng năng lực tài chính; đồng thời chỉ đạo Bộ Tài chính phối hợp với bộ, ngành liên quan xây dựng khuôn khổ pháp lý cho hoạt động chứng khoán hóa các khoản nợ, tạo cơ sở pháp lý cho việc thực hiện các giao dịch trên thị trường chứng khoán và chuyển đổi cá khoản nợ xấu thành chứng khoán để giao dịch công khai minh bạch…

Đối với Ngân hàng Nhà nước, Hiệp hội kiến nghị, xem xét cấp room tín dụng phù hợp cho các ngân hàng có năng lực tài chính tốt nhằm đáp ứng nhu cầu vay vốn của khách hàng, đặc biệt là các ngân hàng đã triển khai quản trị rủi ro theo chuẩn Basel III; đẩy mạnh chương trình kết nối ngân hàng – doanh nghiệp….