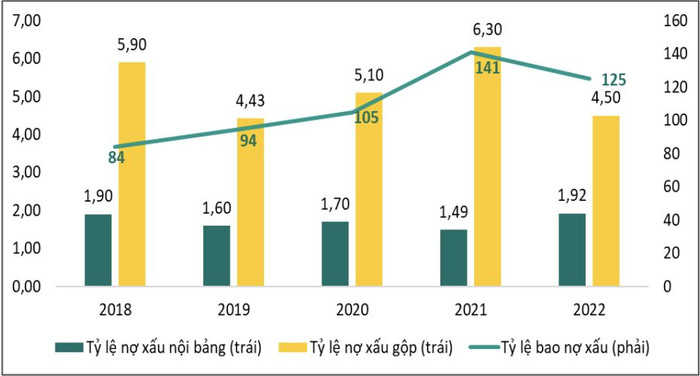

Trong báo cáo mới đây gửi lên Quốc hội, Ngân hàng Nhà nước thông tin, đến cuối tháng 2/2023, tỷ lệ nợ xấu nội bảng của hệ thống ngân hàng là 2,91% tổng dư nợ, tăng mạnh so với con số 2% cuối năm 2022. Đồng thời duy trì mức tăng lớn so với tỷ lệ 2,46% vào cuối năm 2016 và 1,49% vào cuối năm 2021.

"Qua rà soát, đánh giá, Ngân hàng Nhà nước nhận thấy có một số khoản chưa phải là nợ xấu theo quy định của pháp luật hiện hành nhưng có nguy cơ chuyển nợ xấu như các khoản nợ được cơ cấu lại và giữ nguyên nhóm nợ, đầu tư vào trái phiếu doanh nghiệp với mục đích cơ cấu lại nợ, các khoản phải thu khó đòi, lãi dự thu phải thoái...", báo cáo của Ngân hàng Nhà nước nêu rõ.

Hiện tại, Ngân hàng Nhà nước xác định tổng nợ xấu nội bảng, nợ bán cho Công ty Quản lý tài sản (VAMC) chưa xử lý và nợ tiềm ẩn thành nợ xấu của hệ thống các tổ chức tín dụng đến cuối tháng 2/2023 ước chiếm tỷ lệ 5% so với tổng dư nợ, tương đương khoảng 600.000 tỷ đồng.

Giảm trích lập để làm đẹp báo cáo

Như đã nêu, số liệu trên chỉ được Ngân hàng Nhà nước thông kê đến cuối tháng 2/2023. Ở một mốc thời gian gần hơn là cuối tháng 3/2023, số liệu được tự các ngân hàng thương mại công bố cho thấy, diễn biến nợ xấu còn đang tiếp tục xấu hơn. Có những ngân hàng nợ xấu tăng 50 - 70%.

Theo TS Nguyễn Hữu Huân, Trưởng bộ môn Thị trường tài chính, Đại học Kinh tế TP.HCM cho rằng, nợ xấu tăng là điều đã được dự báo từ trước. Bởi lẽ, doanh nghiệp vẫn đang gặp khó khăn trong hoạt động kinh doanh nên suy giảm khả năng trả nợ.

"Đồng thời, gánh nặng lãi vay cao cũng sẽ ảnh hưởng rất lớn. Trước đây lãi suất vay chỉ từ 8 - 10%/năm giờ lên cao hơn sẽ làm vỡ kế hoạch trả nợ của doanh nghiệp. Những doanh nghiệp hoạt động kém hiệu quả khó có thể chịu được mức lãi suất cho vay mới, tức hoạt động kinh doanh sẽ càng thêm khó khăn và đứng trước nguy cơ không thể trả nợ cũ đúng hạn", ông Huân nêu quan điểm.

Điều đáng nói, để làm đẹp báo cáo tài chính và tránh những câu hỏi khó của cổ đông trong mùa đại hội, nhiều ngân hàng buộc phải "thắt lưng buộc bụng" bằng cách cắt giảm các loại chi phí. Trong đó, chi phí dự phòng rủi ro là loại chi phí được mạnh tay cắt giảm nhất. Điều này trái với xu hướng của nhiều năm trước, khi cả ngành ngân hàng đồng loạt đua nhau tăng trích lập, tăng bao phủ nợ xấu.

Tại báo cáo tài chính gần nhất của Ngân hàng OCB, nợ xấu tính tới cuối quý 1/2023 tăng 51% so với đầu năm, lên hơn 4.000 tỷ đồng, trong đó nợ nhóm 3 (nợ dưới tiêu chuẩn) tăng 54%; nợ nhóm 4 (nợ nghi ngờ) tăng 55% và nợ nhóm 5 (nợ có khả năng mất vốn) tăng 49%. Theo đó, tỷ lệ nợ xấu tăng từ 2,2% lên 3,3% . Tuy nhiên, lợi nhuận quý 1/2023 của OCB vẫn tăng 17,6% so với cùng kỳ năm trước, chủ yếu nhờ giảm trích lập dự phòng.

Tương tự, tổng nợ xấu tại Eximbank tính tới cuối quý 1/2023 tăng 30% so với đầu năm. Cụ thể, tỷ lệ nợ xấu tăng từ mức 1,8% cuối năm ngoái lên mức 2,3% cuối tháng 3/2023. Tăng trưởng lợi nhuận tại Eximbank cũng chủ yếu nhờ dự phòng rủi ro giảm tới 42%.

Ngân hàng MB cũng đang đối mặt với nợ xấu tăng mạnh. Tại thời điểm 31/3/2023, tổng nợ xấu theo số tuyệt đối của MB là 8.452 tỷ đồng, tăng tới 68% so với đầu năm. Còn theo tỷ lệ phần trăm, nợ xấu của MB tại thời điểm cuối tháng 3/2023 là 1,75%, tăng khá mạnh so với mức 1,09% cuối năm ngoái.

Bất chấp nợ xấu tăng mạnh, MB vẫn giảm 13% trích lập dự phòng rủi ro. Đây là một trong những nguyên nhân chính giúp ngân hàng này duy trì mức tăng trưởng lợi nhuận 10,2% trong bối cảnh nhiều hoạt động kinh doanh suy giảm.

Còn tại ABBank, nợ xấu của ngân hàng này tăng vọt 35% lên gần 3.200 tỷ đồng. Do đó tỷ lệ nợ xấu trên tổng dư nợ cho vay khách hàng của ABBank tăng vọt lên trên 4%. Trước đó, tỷ lệ nợ xấu của ngân hàng tính đến thời điểm cuối năm 2022 chỉ khoảng 2,8%.

Thông tư 02 không phải "cây đũa thần"

Đối diện với xu hướng nợ xấu tràn về, Ngân hàng Nhà nước đã liên tục ban hành các quy định mới. Cụ thể, Thông tư 02/2023/TT-NHNN vừa ban hành quy định về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng gặp khó khăn.

Song nhiều chuyên gia cho rằng, Thông tư 02 hỗ trợ tạm thời rất nhiều cho các doanh nghiệp. Nếu rơi vào trường hợp nợ xấu nhóm 2, nhóm 3, các doanh nghiệp sẽ rất khó khăn trong việc quay lại vay vốn ngân hàng nên Thông tư 02 vừa được ban hành sẽ giải quyết được nỗi lo của doanh nghiệp tốt, doanh nghiệp đang có khó khăn tạm thời có cơ hội phục hồi với những điều kiện có thể thực hiện được.

Trái lại, Thông tư 02 lại chỉ giống như "tô son điểm phấn" cho các ngân hàng. Bởi lẽ, mặc dù các khoản nợ không bị nhảy nhóm nhưng các ngân hàng vẫn bắt buộc phải trích lập dự phòng đầy đủ. Điều này không khác biện pháp bán nợ cho VAMC trước kia . Tức vẫn đem "cục máu đông nợ xấu" để sang một chỗ chứ không giải quyết triệt để vấn đề, có điều thực hiện dễ dàng hơn do được quyền chủ động thực hiện.

Một lãnh đạo cao cấp Công ty Chứng khoán SSI từng chia sẻ với báo chí: “Thông tư 02 giúp khách hàng không bị chuyển nhóm nợ và ngân hàng có thể đẩy thêm vốn. Tuy nhiên, các nút thắt pháp lý trong ngành bất động sản vẫn là trở ngại chính đối với tình hình thị trường hiện tại và không thể giải quyết chỉ thông qua Thông tư 02”.

Theo TS. Cấn Văn Lực, Thành viên Hội đồng Tư vấn chính sách Tài chính - Tiền tệ quốc gia, trong bối cảnh tác động của thời kỳ hậu đại dịch, nền kinh tế có nguy cơ suy thoái nhẹ và mặt bằng tỉ giá cao, nghĩa vụ trả nợ tăng... doanh nghiệp ở một số lĩnh vực sẽ gặp nhiều khó khăn, từ đó đẩy cao nợ xấu.

Nhìn chung, chất lượng tài sản của hệ thống tài chính đang tiềm ẩn rủi ro, khi nợ xấu có xu hướng tăng. Lượng trái phiếu doanh nghiệp, nhất là bất động sản đáo hạn khá lớn. Rủi ro liên thông giữa lĩnh vực tài chính - bộc lộ rõ nét hơn.

Để ổn định và phát triển thị trường tài chính, ông Lực khuyến nghị Chính phủ cần nâng cao hơn nữa hiệu quả phối hợp chính sách tiền tệ và tài khoá, tiếp tục đẩy nhanh giải ngân chương trình phục hồi 2022 - 2023, chương trình mục tiêu quốc gia và đầu tư công.

"Các giải pháp hỗ trợ thanh khoản cho hệ thống tài chính, đẩy mạnh cơ cấu lại các tổ chức tín dụng yếu kém cũng cần thực hiện đồng bộ. Ngoài ra, việc tiếp tục giảm mặt bằng lãi suất, tạo điều kiện cho các tổ chức tài chính tăng vốn chủ sở hữu, đáp ứng nhu cầu cung ứng và phân bổ vốn cho nền kinh tế, đảm bảo an toàn vốn", ông Lực nhấn mạnh.