Giai đoạn nửa đầu năm 2018: Lãi suất thấp

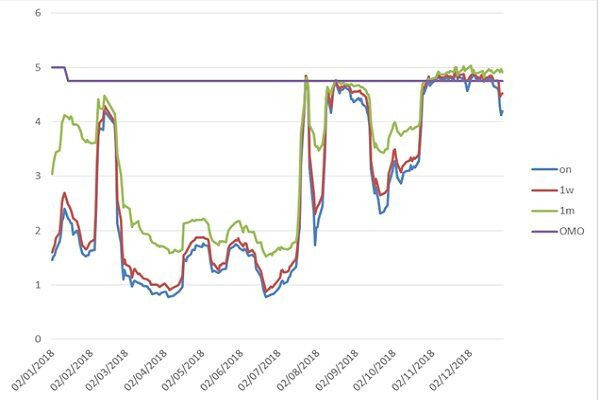

Nửa đầu năm 2018 thị trường tiền tệ chứng kiến lãi suất ở mức thấp, nếu không tính tới giai đoạn giữa tháng 2, thời điểm cận Tết Nguyên đán, lãi suất tăng cao do yếu tố thời vụ. Sau Tết, lãi suất giảm đáng kể, thậm chí kỳ hạn qua đêm từng xuống mức 0,8%/năm vào đầu tháng 4, thấp hơn cả lãi suất đô la liên ngân hàng 1,8%/năm cùng kỳ hạn; chủ yếu dao động trong khoảng từ 0,8%-2,5% các kỳ hạn.

Trái ngược với tiền đồng, lãi suất đô la liên ngân hàng đã liên tục tăng trong nửa đầu 2018. Sau năm 2017 ổn định ở mức thấp thì sang năm 2018, giá đô la trên thị trường tiền tệ liên tục tăng, theo từng đợt Cục dự trữ liên bang Mỹ (Fed) tăng lãi suất. Đến cuối tháng 6, lãi suất đã tăng khoảng 0,5% các kỳ hạn so với hồi đầu năm.

Lãi suất nội tệ ở mức thấp khả năng lớn do nguồn tiền gửi dồi dào của Kho bạc Nhà nước (KBNN), nhất là trong bối cảnh lãi suất đô la liên tục tăng và cầu giải ngân tín dụng nửa đầu năm ở mức cao. Số liệu hết quí 1-2018 cho thấy, lượng tiền gửi này vào khoảng 253.000 tỉ đồng. Giải ngân đầu tư công tính đến hết 31-3-2018 là gần 35.000 tỉ đồng, bằng 9,3% kế hoạch cả năm. Giải ngân đầu tư công thấp, KBNN duy trì số dư lớn trong hệ thống ngân hàng đã giảm đáng kể áp lực cho lãi suất nội tệ.

Lãi suất tiền đồng trên thị trường liên ngân hàng năm 2018. Nguồn: Reuters

Đây cũng là giai đoạn mà Ngân hàng Nhà nước (NHNN) liên tục phát hành tín phiếu, hút ròng nội tệ, với lãi suất phổ biến ở mức 1,2%-1,85%. Khối lượng lớn nhất trong 1 đợt phát hành là 19.600 tỉ đồng, thời điểm ngay sau Tết Âm lịch, kỳ hạn phổ biến là 28 ngày, dài nhất là 91 ngày, thấp nhất là 7 ngày (theo website NHNN). Thanh khoản liên ngân hàng giai đoạn này ổn định, đồng thời lượng tín phiếu đáo hạn trong 6 tháng còn tạo ra dư địa cho hệ thống ngân hàng trong giai đoạn nửa cuối năm, vốn được dự báo rất căng thẳng do yếu tố tài chính quốc tế diễn ra khó lường.

Một điểm nhấn trong giai đoạn này là lần đầu NHNN hạ lãi suất OMO (lãi suất điều hành) từ 5% xuống 4,75% sau 5 năm. Đây có thể được xem là động thái mạnh tay của NHNN nếu so sánh với các nước khác trong khu vực liên tục tăng lãi suất điều hành để cân bằng với chính sách tăng lãi suất từ Fed. Điều này nhiều khả năng bắt nguồn từ chủ trương Chính phủ về cố gắng giảm mặt bằng lãi suất, hỗ trợ doanh nghiệp và nền kinh tế, theo một số người có thể ít nhiều do chính sách nới lỏng tiền tệ của Ngân hàng trung ương Trung Quốc.

Nghiệp vụ thị trường mở được coi là công cụ hữu hiệu, sử dụng nhiều nhất trong chính sách tiền tệ, vô hình chung theo người viết có thể chính điều này gây áp lực lên điều hành chính sách, cũng như thanh khoản hệ thống khi có biến động xảy đến. Tuy nhiên, giai đoạn nửa đầu năm, lãi suất duy trì ở mức thấp nên việc hạ lãi suất OMO chưa tác động tới thị trường và đây còn được coi là tín hiệu về nới lỏng tiền tệ, hỗ trợ thị trường.

Lãi suất bật tăng từ tháng 7

Thị trường liên ngân hàng giai đoạn này bị tác động lớn từ yếu tố tài chính quốc tế, như chiến tranh thương mại Mỹ - Trung leo thang, đồng nhân dân tệ liên tục mất giá so với đô la, ngoài ra đây cũng là thời điểm mà KBNN rút lượng lớn tiền gửi khỏi hệ thống ngân hàng.

Tỷ giá nhân dân tệ/đô la đã tăng. Tỷ giá đô la/tiền đồng ngay lập tức bị tác động, khi tiền đồng mất giá khoảng 1,7% so với đô la cũng trong giai đoạn này. Cộng hưởng từ việc KBNN rút khoảng 66.000 tỉ đồng từ cuối tháng 6 đã gây áp lực lớn cho lãi suất trên thị trường tiền tệ.

Phiên gọi thầu OMO lớn nhất trong năm là vào ngày 28-12 – một trong những ngày có nhu cầu thanh toán, chi trả cao nhất năm, với tổng khối lượng trúng thầu là hơn 26.000 tỉ đồng, kỳ hạn 7 ngày, lãi suất 4,75%. Như vậy, lượng tiền mà kho bạc rút đi nhiều hơn khoảng 3 lần và kỳ hạn của khoản tiền gửi này cũng dài hơn đáng kể so với chỉ 1 tuần như phiên gọi thầu kể trên. Hệ quả là lãi suất tiền đồng liên ngân hàng bật tăng từ cuối tháng 7 sau khi tỷ giá tăng mạnh và thanh khoản hệ thống eo hẹp hơn, có lúc chạm trần lãi suất OMO và nghiệp vụ trên thị trường mở bắt đầu trở thành công cụ chính của NHNN giai đoạn này.

Giai đoạn quí 4, khi lãi suất liên ngân hàng thực sự căng thẳng, liên tục neo cao, các kỳ hạn 1 tuần trở lên đã vượt hẳn ngưỡng lãi suất OMO. Tháng 10, NHNN bơm ròng hơn 92.000 tỉ đồng, mức lớn nhất kể từ tháng 3-2017 (tổng hợp từ website NHNN). Lãi suất qua đêm, chủ yếu được sử dụng trong vay vốn liên ngân hàng, duy trì dự trữ bắt buộc có lúc lên tới 5,1%.

Tuy nhiên đây lại là lúc giải ngân tín dụng của nhiều ngân hàng đã cạn room. Thực tế nhiều ngân hàng đã hết room từ giữa năm, tính đến hết 31-6-2018, Ngân hàng Tiên Phong (TPB) và Ngân hàng Phát triển TPHCM (HDB) đã tăng gần 15% dư nợ tín dụng – mức trần NHNN giao, hay những ngân hàng chuẩn bị hết room như Ngân hàng Phương Đông (OCB), Ngân hàng Bưu điện Liên Việt (LPB).

Khoảng thời gian này cũng là lúc lãi suất đô la liên tục tăng cao, khiến cầu tín dụng có xu hướng dịch chuyển từ ngoại tệ sang nội tệ và làm tăng cầu vay vốn nội tệ. Như vậy, cầu tín dụng giảm trong giai đoạn này đã phần nào giảm áp lực lớn cho lãi suất, thanh khoản hệ thống, hơn nữa NHNN đã mạnh tay trong việc từ chối nới room tín dụng cho các ngân hàng do lo ngại về nợ xấu bùng phát, cũng như rủi ro về lạm phát khi tỷ giá tăng mạnh và chịu nhiều tác động từ tài chính quốc tế.

| Nhìn lại bức tranh thị trường tiền tệ liên ngân hàng năm 2018, có thể gói gọn ở từ “ổn định trong tầm kiểm soát”, nếu đứng trên góc độ của nhà điều hành tiền tệ, cho dù có những biến động khó lường do yếu tố tài chính, vĩ mô trong, ngoài nước. Thứ nhất, lãi suất dao động trong biên độ lãi suất tín phiếu NHNN và lãi suất OMO, cho dù có thời điểm lãi suất tiền đồng đã vượt mức 4,75%, xong xu thế neo quanh ngưỡng OMO là chủ đạo, nghĩa là nằm trong mức dự tính của NHNN cho dù nhà điều hành đã giảm 0,25% lãi suất OMO vào đầu năm. Thứ hai, NHNN đã có một “công cụ đắc lực” đó là tiền gửi KBNN, với dư địa lớn, cũng có thể gọi đây là kết hợp giữa chính sách tài khóa và tiền tệ. Có thể thấy công cụ này hiệu quả thế nào trong duy trì lãi suất tiền đồng ở mức thấp trong nửa đầu năm và thị trường tiền tệ nửa cuối năm khi kho bạc rút bớt tiền. Nhưng cũng cần lưu ý, đây là công cụ mạnh, song lại phụ thuộc vào khả năng kết hợp giữa Bộ Tài chính và NHNN, phụ thuộc vào kế hoạch giải ngân đầu tư công. Thứ ba, chúng ta có thể nhìn vào những gì đạt được của nền kinh tế năm vừa qua, GDP tăng trưởng ấn tượng 7,08%, lạm phát 3,54%, hoàn thành những nhiệm vụ mà Chính phủ và NHNN đề ra từ đầu năm, trong khi tín dụng tăng thấp hơn chỉ tiêu, được kiểm soát tốt, hiệu quả. Thị trường liên ngân hàng vốn là kênh chủ đạo để NHNN thông qua đó tác động tới nền kinh tế, những điểm nhấn kể trên cho thấy NHNN đã điều tiết, kiểm soát thị trường tiền tệ, lái thị trường theo mục tiêu và hỗ trợ tốt hệ thống ngân hàng, cũng như nền kinh tế. |

Theo Phạm Long/Thời báo kinh tế Sài Gòn

>> Chính sách tiền tệ thắt chặt, ngân hàng vẫn lãi lớn nhờ dịch vụ