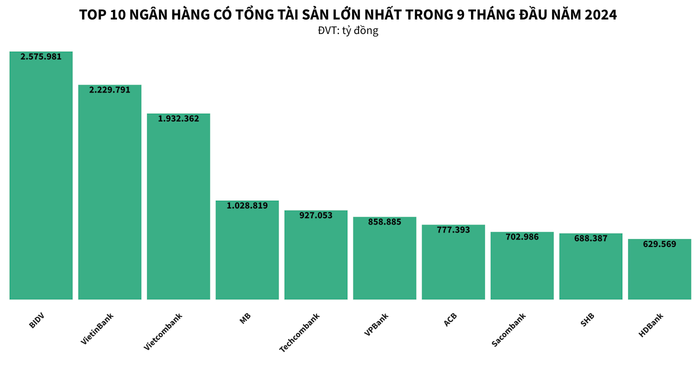

Dựa trên số liệu từ báo cáo tài chính quý 3/2024 của 29 ngân hàng (không tính Agribank), tổng tài sản của nhóm ngân hàng này đạt hơn 16,2 triệu tỷ đồng, tăng 8,6% so với cuối năm 2023. Riêng 10 ngân hàng dẫn đầu ghi nhận tổng tài sản hơn 12,3 triệu tỷ đồng, chiếm tỷ trọng 76%.

Tính đến cuối quý 3/2024, BIDV tiếp tục giữ vững vị trí số 1 về tổng tài sản với gần 2,58 triệu tỷ đồng, tăng 12% so với đầu năm. Đây cũng là lần đầu tiên trong lịch sử, một ngân hàng Việt Nam có tổng tài sản vượt mốc 100 tỷ USD.

Với quy mô tổng tài sản hiện tại, BIDV đứng đầu toàn hệ thống ngân hàng, cao hơn VietinBank khoảng 350.000 tỷ đồng, vượt Vietcombank hơn 544.000 tỷ đồng, và lớn gấp khoảng 2,5 lần so với những ngân hàng tư nhân hàng đầu như MB, Techcombank, VPBank. Tỷ lệ tổng tài sản của BIDV chiếm khoảng 12% tổng tài sản toàn hệ thống.

VietinBank giữ vị trí thứ hai với tổng tài sản đạt 2,23 triệu tỷ đồng, tăng 10% so với đầu năm. Trong cơ cấu này, dư nợ cho vay khách hàng tăng 9%, đạt 1,6 triệu tỷ đồng, trong khi tiền gửi khách hàng tăng 8%, đạt gần 1,52 triệu tỷ đồng.

Vietcombank đứng thứ ba với tổng tài sản tăng 5% so với đầu năm, đạt hơn 1,93 triệu tỷ đồng. Dư nợ cho vay khách hàng tăng 10,3% so với cùng kỳ, đạt 1,4 triệu tỷ đồng, trong khi tiền gửi khách hàng tăng nhẹ 2,5%, lên mức 1,43 triệu tỷ đồng.

Trong khối ngân hàng tư nhân, MB tiếp tục dẫn đầu khi gia nhập nhóm các ngân hàng có tổng tài sản vượt 1 triệu tỷ đồng, tăng 8,9% so với cùng kỳ năm trước.

Những vị trí tiếp theo trong Top 10 thuộc về ngân hàng Techcombank với tổng tài sản đạt 927.053 tỷ đồng (tăng 9%), VPBank đạt 858.885 tỷ đồng (tăng 5,1%), ACB đạt 777.393 tỷ đồng (tăng 8,2%), Sacombank đạt 702.986 tỷ đồng (tăng 4,2%), SHB đạt 688.387 tỷ đồng (tăng 9,2%), HDBank đạt 629.569 tỷ đồng (tăng 4,5%).

Mặc dù không thuộc Top 10 ngân hàng có tổng tài sản lớn nhất, nhưng trong 9 tháng đầu năm 2024, các ngân hàng như NCB, BVBank, và LPBank lại nổi bật nhờ tốc độ tăng trưởng tổng tài sản vượt trội.

Cụ thể, LPBank dẫn đầu với tổng tài sản tăng 19,1%, đạt hơn 455.000 tỷ đồng. Nam A Bank đứng thứ hai với mức tăng 13,8%, đưa tổng tài sản lên gần 240.000 tỷ đồng. NCB và BVBank cũng ghi nhận mức tăng trưởng đáng kể, đều đạt 13,1% so với đầu năm.

Nhìn lại những năm gần đây, ngành ngân hàng Việt Nam đã chứng kiến sự tăng trưởng vượt bậc về quy mô tài sản. Những chuyển biến này không chỉ khẳng định tiềm lực tài chính mạnh mẽ mà còn phản ánh khả năng linh hoạt thích nghi với những biến động của thị trường.

Đáng chú ý, trong năm 2023, có tới 21/27 ngân hàng đạt mức tăng trưởng tổng tài sản hai con số. Đến cuối quý 3/2024, toàn bộ 29 ngân hàng được khảo sát đều ghi nhận tăng trưởng dương về tổng tài sản, với mức dao động từ 1% đến 19%.

Theo các chuyên gia dự báo ngành ngân hàng sẽ tiếp tục duy trì mức tăng trưởng ổn định không chỉ trong nửa cuối năm 2024 mà còn kéo dài sang năm 2025. Ba yếu tố chính hỗ trợ cho triển vọng này là: sự phục hồi tín dụng, lãi suất ở mức thấp và áp lực nợ xấu được kiểm soát.

Ngay từ đầu năm, tín dụng ngành ngân hàng đã đối mặt với nhiều khó khăn và tăng trưởng chậm, buộc Ngân hàng Nhà nước phải triển khai các biện pháp hỗ trợ, như nới hạn mức tín dụng (room tín dụng), đưa ra gói vay ưu đãi và khuyến khích các ngân hàng đẩy mạnh giải ngân trong quý cuối. Tính đến hết ngày 30/9/2024, tổng tăng trưởng tín dụng toàn nền kinh tế đạt 9%.

Ngân hàng Nhà nước cho biết mục tiêu tăng trưởng tín dụng 15% trong năm 2024 hoàn toàn khả thi, với sự hỗ trợ từ các yếu tố kinh tế vĩ mô như nhu cầu tiêu dùng tăng mạnh và sự phục hồi của các ngành sản xuất, bất động sản và xuất khẩu.

Đánh giá từ VCBS cho thấy nhu cầu tín dụng sẽ tiếp tục tăng trong nửa cuối năm, đặc biệt là các khoản vay bán lẻ, bao gồm cho vay mua nhà. Các ngành sản xuất và xuất nhập khẩu cũng sẽ góp phần vào sự tăng trưởng tín dụng này. VPBankS dự báo rằng dòng vốn FDI, tiêu dùng và các lĩnh vực bất động sản công nghiệp sẽ là những động lực chính thúc đẩy tín dụng nhờ vào nền lãi suất huy động thấp.

Chi phí vốn, đặc biệt là lãi suất huy động, cũng đóng vai trò quan trọng trong việc điều chỉnh biên lãi thuần (NIM) của các ngân hàng. Dự báo từ MBS cho thấy lãi suất huy động kỳ hạn 12 tháng tại các ngân hàng lớn có thể tăng thêm khoảng 0,2 điểm phần trăm, dao động từ 5,1% đến 5,2% vào cuối năm. Việc lãi suất duy trì ổn định sẽ giúp các ngân hàng kiểm soát chi phí vốn và giữ vững lợi nhuận trong những tháng cuối năm.

Về áp lực nợ xấu, dự báo cho thấy tình hình sẽ không quá căng thẳng trong nửa cuối năm 2024 nhờ các biện pháp hỗ trợ từ Ngân hàng Nhà nước và sự phục hồi chung của nền kinh tế.

Theo thống kê sơ bộ của Ngân hàng Nhà nước, dư nợ tại các khu vực bị ảnh hưởng bởi thiên tai tính đến tháng 9/2024 là khoảng 116.000 tỷ đồng. Tuy nhiên, nhờ vào chính sách giãn nợ, áp lực nợ xấu sẽ được giảm thiểu đáng kể. VCBS cũng cho rằng nợ xấu ở các khu vực chịu ảnh hưởng sẽ ở mức thấp và có thể được xử lý vào năm sau, do đó không ảnh hưởng nhiều đến lợi nhuận trong năm nay.

Mặc dù triển vọng lợi nhuận ngành ngân hàng nhìn chung là tích cực, các ngân hàng nhỏ vẫn phải đối mặt với nhiều thử thách. Do không có lợi thế về quy mô vốn và cấu trúc vốn không linh hoạt, những ngân hàng này phải đối phó với sự cạnh tranh khốc liệt trong việc huy động vốn và duy trì lãi suất ưu đãi để thu hút khách hàng, điều này sẽ gây áp lực lớn lên biên lợi nhuận.

Tuy nhiên, nhiều ý kiến cho rằng để duy trì đà tăng trưởng bền vững, các ngân hàng, cả lớn và nhỏ, cần tận dụng các chính sách hỗ trợ từ Ngân hàng Nhà nước, tối ưu hóa hoạt động và linh hoạt trong chiến lược để đảm bảo lợi nhuận ổn định trong thời gian tới, từ cuối năm 2024 cho đến cả năm 2025.