Từ đầu tháng 9 này, Thông tư 06/2023/TT-NHNN sửa đổi, bổ sung Thông tư 39/2016/TT-NHNN ngày 30/12/2016 của Ngân hàng Nhà nước quy định về hoạt động cho vay của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đối với khách hàng có hiệu lực.

Trong đó, Thông tư 06 bổ sung quy định tổ chức tín dụng được xem xét, quyết định cho khách hàng vay để trả nợ khoản vay tại tổ chức tín dụng khác với mục đích vay phục vụ nhu cầu đời sống. Chẳng hạn, một cá nhân đang có khoản vay tại ngân hàng A, nhưng nhận thấy tại ngân hàng B có lãi suất thấp hơn, còn được hưởng thêm ưu đãi với một số dịch vụ cho cùng khoản vay tương tự thì khách hàng đó có thể đến ngân hàng B đề xuất nhu cầu vay vốn để trả nợ trước hạn cho khoản vay tại ngân hàng A.

Ngân hàng Nhà nước đánh giá, quy định này sẽ tạo điều kiện cho khách hàng tăng khả năng tiếp cận vốn tín dụng ngân hàng, có thêm cơ hội lựa chọn dịch vụ và tiện ích tốt hơn tại các tổ chức tín dụng khác (nếu có).

“CUỘC ĐUA” CHO KHÁCH VAY TIỀN ĐỂ TRẢ NỢ NGÂN HÀNG KHÁC

Ngay trong tuần qua, một số ngân hàng đã bắt đầu tung ra các chương trình cho vay mới từ đầu tháng 9 nhằm phục vụ khách muốn trả nợ ngân hàng khác. Thời gian cho vay của nhiều ngân hàng kéo dài tới 30 năm, điều kiện là không vượt quá thời hạn còn lại của khoản vay tại tổ chức tín dụng khác.

Ngân hàng Thương mại Cổ phần Ngoại thương Việt Nam (Vietcombank) là ngân hàng công bố sớm nhất chính sách này với lãi suất cho vay chỉ từ 6,9%/năm trong 6 tháng đầu hoặc 7,5%/năm trong 12 tháng đầu, nếu cố định trong 24 tháng đầu lãi suất là 8%/năm.

Kế tiếp là Ngân hàng Thương mại Cổ phần Đầu tư và Phát triển Việt Nam (BIDV) công bố triển khai chính sách cho khách hàng cá nhân vay vốn để trả nợ trước hạn khoản vay tại ngân hàng khác với lãi suất 6%/năm đối với các khoản vay ngắn hạn, từ 6,8%/năm với các khoản vay trung và dài hạn thực hiện theo Thông tư 06.

Tương tự, Ngân hàng Thương mại Cổ phần Công thương Việt Nam (VietinBank) đưa ra mức lãi suất cho vay thấp hơn cả huy động chỉ từ 5,6%/năm cho khách hàng có nhu cầu vay vốn trả nợ trước hạn tại các ngân hàng khác với các khoản vay phục vụ sản xuất kinh doanh và khoản vay phục vụ tiêu dùng có tài sản bảo đảm (vay mua nhà, mua xe…).

Bên cạnh nhóm Big4, một số ngân hàng tư nhân cũng đã công bố mức lãi suất hấp dẫn để thu hút người đi vay đáo hạn khoản nợ cũ.

Cụ thể, Ngân hàng Thương mại Cổ phần Quân đội (MB) triển khai chương trình chuyển khoản vay bất động sản từ ngân hàng khác với lãi suất chỉ 8%/năm cố định trong 12 tháng. Ngân hàng Thương mại Cổ phần Kỹ thương Việt Nam (Techcombank) cũng tung chương trình chuyển khoản vay bất động sản từ ngân hàng khác sang với lãi suất từ 7,3%/năm.

Sự "mở màn" của những ngân hàng này được nhận định sẽ kéo thêm nhiều tổ chức tín dụng đưa ra mức lãi suất ưu đãi, vừa giúp khách hàng được vay với mức lãi rẻ, vừa giúp ngân hàng cải thiện tăng trưởng tín dụng.

Đánh giá về Thông tư 06, PGS. TS Đinh Trọng Thịnh, Giảng viên cao cấp Học viện Tài chính cho rằng, Thông tư này cho phép mở rộng thêm đối tượng được vay ngân hàng này trả ngân hàng khác sang các hộ gia đình và cá nhân vay ở các ngân hàng mua nhà hay vay tiêu dùng.

“Như vậy, có nghĩa là việc thực hiện vấn đề này buộc các ngân hàng sẽ phải có cạnh tranh hơn trong việc hạ lãi suất thấp hơn. Từ đó, chi phí vay nợ cũng như chi phí ngân hàng sẽ phải cạnh tranh nhau để hạ thấp hơn, các điều kiện về lãi suất cũng như điều kiện khác được hạ thấp để thu hút được khách hàng”, ông Thịnh phân tích.

Đặc biệt, các ngân hàng cũng phải xem xét, đơn giản hóa thủ tục, giấy tờ phù hợp với tình hình cụ thể thực tế, nhưng phải đảm bảo chặt chẽ. Chính vì thế, vị chuyên gia này nhận định, Thông tư 06 sẽ giúp thúc đẩy việc vay mượn của người dân nói riêng và thị trường nói chung tăng lên trong thời gian tới.

Dưới góc nhìn của ông Nguyễn Minh Tuấn, CEO AFA Capital về mặt chính sách Thông tư 06 nhằm vào ba mục tiêu: một là tăng trưởng tín dụng, hai là giảm lãi suất cho vay và ba là giảm tỷ lệ nợ xấu trong mặt bằng chung của hệ thống ngân hàng.

Thứ nhất, hỗ trợ tăng trưởng tín dụng vào các lĩnh vực có thể hấp thụ được vốn, cũng như mang lại tăng trưởng kinh tế. Theo số liệu, tín dụng tháng 7/2023 tăng trưởng âm và từ đầu năm đến nay vốn tín dụng cho nền kinh tế mới tăng 4,56%. Trong khi đó, Ngân hàng Nhà nước định hướng năm 2023 sẽ tăng trưởng tín dụng từ 14-15%, nhưng với các vấn đề khó khăn trước mắt thì mục tiêu này còn nhiều thách thức.

Hiện tại, các ngân hàng bắt đầu có sự phân hóa, một số ngân hàng có chi phí huy động thấp và có điểm CAMEL (gồm mức độ an toàn vốn; chất lượng tài sản; quản trị; thu nhập; và tính thanh khoản) cao sẽ có mức cho vay ưu đãi hơn so với những ngân hàng yếu hơn. Trong bảng xếp hạng điểm CAMEL, những ngân hàng có điểm tốt sẽ có dư địa để tăng trưởng tín dụng tốt và họ đang rất mong muốn có thể đưa gói lãi suất thấp ra ngoài thị trường.

Thứ hai, định hướng mục tiêu giảm lãi suất cho vay tại những ngân hàng có quản trị tốt. Những ngân hàng quốc doanh hoặc những ngân hàng thương mại lớn có chi phí huy động thấp thì có thể đưa ra các gói lãi suất cho vay ưu đãi.

Thứ ba, kỳ vọng của Thông tư 06 đó là giải quyết tình trạng nợ xấu. Thực tế cho thấy, tình trạng nợ xấu của hệ thống ngân hàng đang có tốc độ tăng trưởng rất cao. Nếu nợ xấu ở một ngân hàng do lãi suất quá cao mà ngân hàng khác có thể có giải pháp cho vay thấp hơn, ưu đãi hơn, hoặc có giải pháp tài chính tốt hơn thì họ được quyền chuyển khoản nợ đó sang ngân hàng khác.

Một vấn đề đặt ra là, những ngân hàng đang có nợ xấu rồi thì chắc chắn sẽ rất khó chuyển đi các ngân hàng khác. Tuy nhiên các khoản nợ đang tốt lại có thể bị chuyển khiến một số ngân hàng đã yếu lại càng yếu hơn. Do đó, các ngân hàng có hệ thống quản trị tốt sẽ có thêm lợi nhuận do việc cho phép thu hút những khách hàng có các khoản vay trên chuẩn trở thành khách hàng của mình, dẫn đến thị trường ngân hàng có sự biến động và phân hoá.

“NGON” NHƯNG KHÔNG CÓ DỄ

Mặc dù Thông tư 06 mang lại nhiều ưu điểm, song các chuyên gia cũng nhận định, hoạt động “đảo nợ” này còn tồn tại rất nhiều rào cản song hành với lợi ích. Theo ý kiến của TS Nguyễn Trí Hiếu, Chuyên gia ngành ngân hàng cho rằng, với chính sách này, lãi suất cho vay có thể giảm nhưng không đáng kể.

Khách hàng cũng không dễ dàng đảo nợ vì thủ tục và điều kiện để giải ngân khoản vay mới không hẳn dễ dàng. Ngân hàng cho vay để trả nợ sẽ đánh giá rất chặt chẽ các điều kiện của khách hàng. Mặt khác, các ngân hàng cũng đều chủ động tìm cách hạ lãi vay để giữ chân khách hàng hiện hữu trước khi mở rộng thêm khoản vay mới, khách hàng mới.

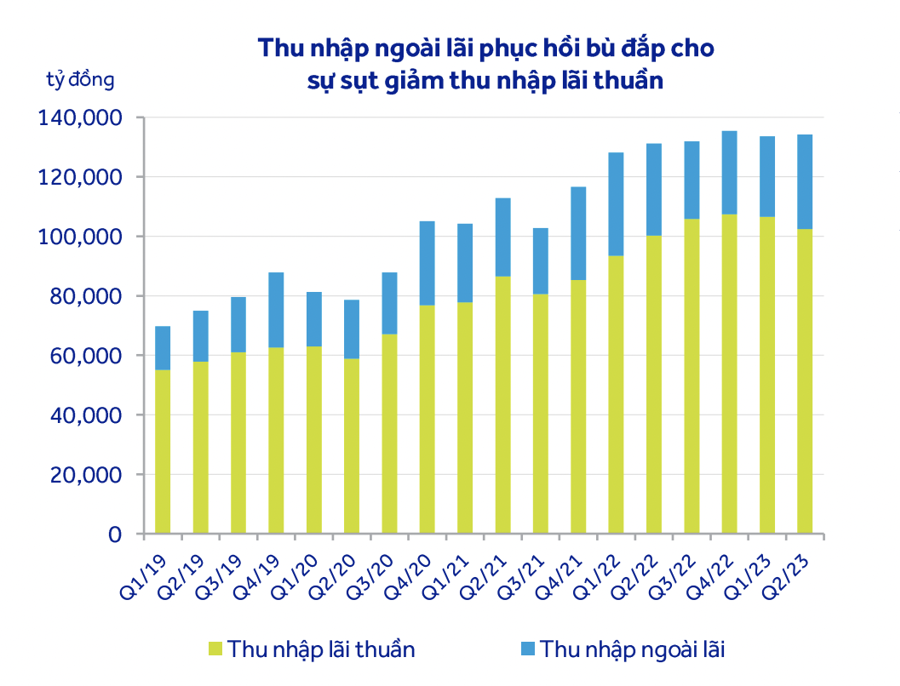

Làn sóng cho cá nhân vay trả nợ ngân hàng khác đang diễn ra mạnh mẽ tại các ngân hàng làm dấy lên một số lo ngại về áp lực cạnh tranh về lãi suất cho vay trong thời gian tới sẽ gia tăng và biên thu nhập lãi thuần (NIM) của các ngân hàng sẽ bị giảm xuống.

Trong báo cáo đánh giá tác động của chính sách cho vay trả nợ ngân hàng khác mới phát hành, công ty Chứng khoán ACBS cho rằng phần lớn các khoản cấp tín dụng có giá trị lớn cho khách hàng cá nhân đều yêu cầu tài sản đảm bảo. Do đó, khách hàng vẫn cần phải tất toán trước hạn khoản vay cũ để có thể rút tài sản đảm bảo tại ngân hàng cũ và sử dụng làm tài sản đảm bảo để đi vay tại ngân hàng mới.

"Thông thường các ngân hàng sẽ áp dụng phí phạt từ 1%-3% đối với các khách hàng tất toán khoản vay trước hạn trong 1 - 5 năm đầu. Điều này sẽ làm tăng chi phí chuyển đổi đối với các khách hàng muốn vay ở ngân hàng mới để trả nợ trước hạn tại ngân hàng cũ. Bên cạnh đó, khoản vay mới thông thường sẽ phải kèm theo hợp đồng bảo hiểm mới và góp phần làm tăng thêm chi phí đối với khách hàng", báo cáo nêu.

ACBS cũng đánh giá, khẩu vị rủi ro của mỗi ngân hàng là rất khác nhau. Yêu cầu chứng minh thu nhập, năng lực tài chính, định giá tài sản đảm bảo và hạn mức tín dụng trên giá trị tài sản đảm bảo là khác nhau giữa các ngân hàng, do đó, khách hàng vẫn cần phải thỏa mãn các yêu cầu trên khi vay vốn tại ngân hàng mới.

Trên thực tế, việc cạnh tranh về lãi suất cho vay giữa các ngân hàng từ trước đến nay luôn luôn diễn ra. Tuy nhiên, đối với khách hàng, quyết định lựa chọn ngân hàng để vay vốn còn phụ thuộc vào nhiều yếu tố khác ngoài lãi suất như khả năng được chấp nhận hồ sơ pháp lý của tài sản đảm bảo, định giá tài sản đảm bảo cũng như hạn mức tín dụng được cấp của mỗi ngân hàng.