Từng được đánh giá là thị trường có nhiều tiềm năng khi cung cấp cho người tiêu dùng khả năng tiếp cận tín dụng đơn giản, nhanh chóng, đa mục đích. Tuy nhiên từ khoảng đầu năm 2020 đến nay, thị trường tài chính tiêu dùng phải đối mặt với những tác động tiêu cực từ đại dịch Covid-19 và sự suy giảm tổng cầu.

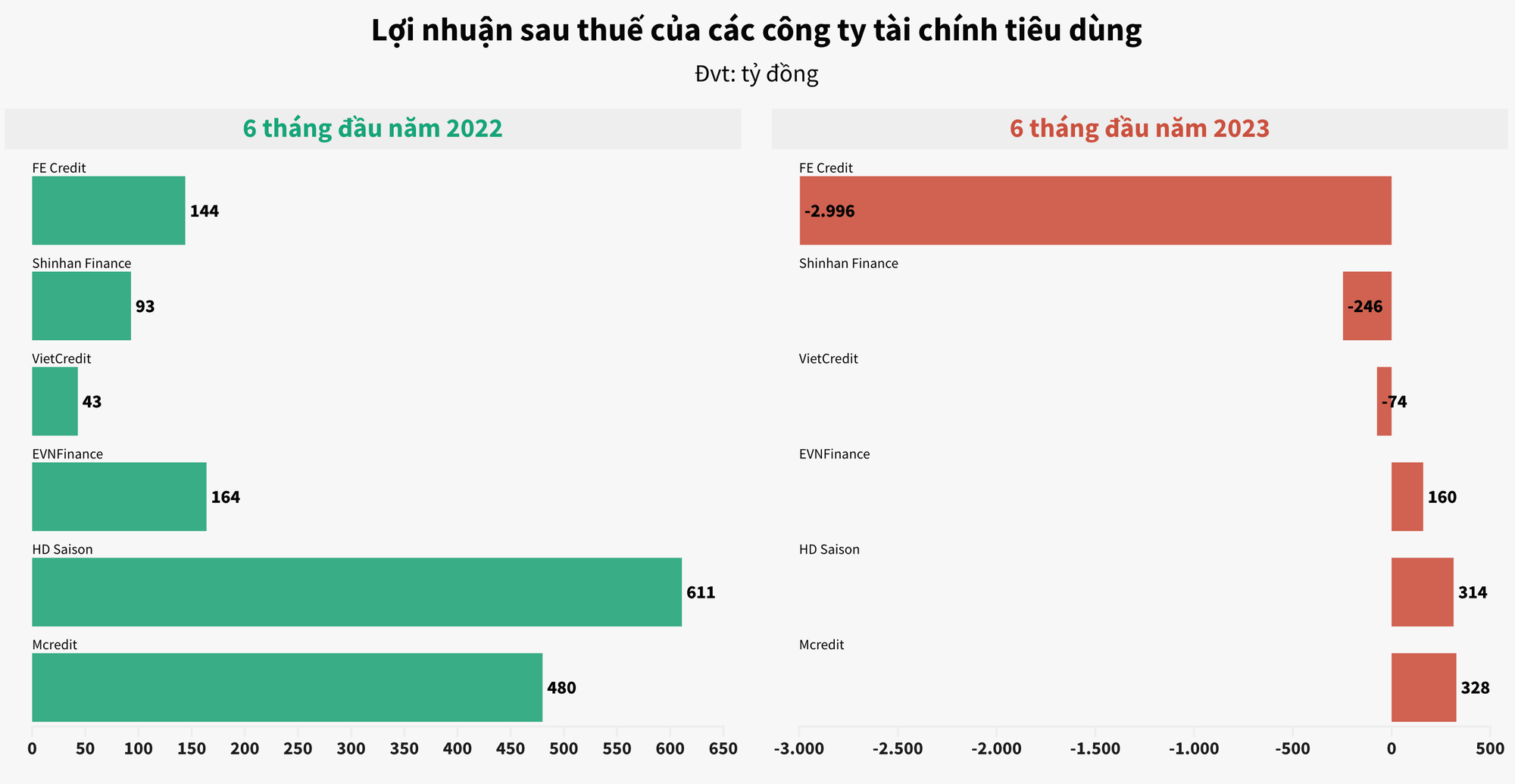

Trong 6 tháng đầu năm 2023, khó khăn với ngành tài chính tiêu dùng hiện rõ khi nhiều công ty tài chính có kết quả kinh doanh suy giảm, thậm chí lỗ đậm hàng ngàn tỷ đồng.

NGƯỜI “CÕNG” LỖ, KẺ LÃI “NHỎ GIỌT”

Điển hình nhất là Công ty Tài chính Ngân hàng Việt Nam Thịnh Vượng SMBC (FE Credit) - công ty tài chính dẫn đầu về thị phần cung cấp dịch vụ tài chính ghi nhận khoản lỗ sau thuế tới 2.996 tỷ đồng, tương đương với mức lỗ trong nửa cuối năm ngoái. Tỷ suất lợi nhuận sau thuế trên vốn chủ sở hữu (ROE) theo đó chuyển từ dương 0,9% sang âm 29,23%.

Việc thua lỗ kéo vốn chủ sở hữu của FE Credit giảm 23%, từ mức 13.241 tỷ đồng hồi đầu năm xuống còn 10.250 tỷ đồng. Hệ số nợ/vốn chủ sở hữu tăng từ 4,78 lần lên 5,43 lần, tương ứng nợ phải trả tính đến ngày 30/6/2023 là 55,658 tỷ đồng, giảm 12% so với đầu năm.

Bên cạnh đó, hệ số dư nợ trái phiếu/vốn chủ sở hữu cũng tăng từ 14,45% lên mức 23,41%, tương ứng với dư nợ trái phiếu gần 2,400 tỷ đồng, không đổi so với đầu năm. Như vậy, đến cuối quý 2/2023, nợ trái phiếu và nợ phải trả của FE Credit lần lượt là 2.400 tỷ đồng và 55.658 tỷ đồng.

Nửa đầu năm 2022, FE Credit có lãi 144 tỷ đồng sau thuế nhưng kết quả kinh doanh cả năm vẫn ghi nhận khoản lỗ kỷ lục lên tới 3.000 tỷ đồng.

Ngoài “ông lớn” FE Credit, một công ty khác trong nửa đầu năm nay cũng báo lỗ là Công ty Tài chính Shinhan Việt Nam (Shinhan Finance) - công ty tài chính có 100% vốn nước ngoài thuộc sở hữu của Shinhan Financial Group. Cụ thể, công ty đã báo lỗ sau thuế 249 tỷ đồng trong 6 tháng đầu năm 2023, trong khi cùng kỳ năm 2022 lãi 93 tỷ đồng.

Trong đó, tính riêng mảng kinh doanh tài chính thua lỗ, Shinhan Bank ghi nhận lãi lên tới 2.400 tỷ đồng, bằng 64% lợi nhuận của của năm 2022 và gần bằng lợi nhuận của cả năm 2021.

Trong quý 1/2023, Công ty Tài chính Cổ phần Tín Việt (VietCredit) báo lãi trước thuế 54,3 tỷ đồng, tăng gấp 7 lần so với cùng kỳ năm 2022 và hoàn thành 51% kế hoạch lợi nhuận cả năm. Tuy nhiên, quý 2/2023, công ty bất ngờ báo lỗ khi công bố báo cáo soát xét sau kiểm toán, ghi nhận khoản lỗ 73,6 tỷ đồng nửa đầu năm 2023.

Nguyên nhân khiến VietCredit chịu lỗ là do doanh thu từ hoạt động cấp thẻ tín dụng giảm 100 tỷ đồng, xuống chỉ còn 8,3 tỷ, trong khi đó, chi phí lãi vay mà công ty phải chịu lại tăng lên. Tỷ lệ nợ xấu của công ty cũng vọt lên 20,2% vào cuối quý 2/2023, trong khi vào cuối năm ngoái, tỷ lệ này chỉ là 11,9%.

Sau một năm lãi kỷ lục gần 1.200 tỷ đồng, 6 tháng đầu năm 2023, Công ty Tài chính Home Credit Việt Nam - đơn vị chiếm thị phần thứ hai, báo cáo lợi nhuận sau thuế chưa bằng một nửa so với cùng kỳ năm trước, đạt hơn 211 tỷ đồng. Tính đến cuối quý 2/2023, vốn chủ sở hữu của công ty là 6.571 tỷ đồng, tăng 193 tỷ đồng, tương ứng tăng 3% so với ngày đầu năm.

Cùng với đó, tổng nợ phải trả của Home Credit gấp 2,77 lần vốn chủ sở hữu, khoảng 18.202 tỷ đồng, giảm 29% sau 6 tháng. Trong đó, dư nợ trái phiếu tăng không đáng kể, ở mức 1.117 tỷ đồng và chiếm 5% tổng nguồn vốn. Tại ngày 30/6/2023, tổng tài sản của công ty tín dụng này gần 24.773 tỷ đồng.

Tương tự, nửa đầu năm 2023, tổng thu nhập hoạt động của HD Saison tăng 8,2% so với cùng kỳ năm trước, nhưng lợi nhuận trước thuế chỉ đạt 314 tỷ đồng, bằng một nửa so với con số của 6 tháng đầu năm 2022.

Tính đến cuối tháng 6/2023, tổng dư nợ của HD Saison sụt giảm nhẹ so với cuối năm 2022, nhưng vẫn duy trì ở mức xấp xỉ cùng kỳ năm trước, với 15.590 tỷ đồng. Tỷ lệ nợ xấu tăng nhẹ từ 7,1% (cuối năm 2022) lên 7,9%, với 1.234 tỷ đồng nợ từ nhóm 3 đến nhóm 5. Tổng tài sản của HD Saison cũng giảm nhẹ so với cuối năm trước, về 16.600 tỷ đồng.

Trong bối cảnh lợi nhuận các công ty tài chính sa sút, Công ty Tài chính TNHH MB Shinsei (Mcredit) vừa công bố thông tin định kỳ về tình hình tài chính. Theo đó, 6 tháng đầu năm 2023 Mcredit đạt lợi nhuận sau thuế 328 tỷ đồng, giảm 32% so với cùng kỳ năm 2022.

Mcredit là công ty tài chính liên doanh giữa ngân hàng MB và ngân hàng SBI Shinsei (Nhật Bản), được thành lập từ năm 2016. Mcredit có thị phần lớn thứ 3 trên thị trường cho vay tài chính tiêu dùng, đạt 12% năm 2022, sau FE Credit và Home Credit.

Công ty Tài chính Cổ phần Điện Lực (EVNFinance) cũng báo lãi sau thuế 160 tỷ đồng trong đầu năm 2023, giảm 2,4% so với cùng kỳ. Tuy nhiên, nhìn chung, lợi nhuận sau thuế của EVNFinance vẫn cao hơn so với nửa đầu năm 2021 và những năm về trước.

Đồng thời, tỷ lệ nợ xấu (nợ nhóm 3,4 và 5 chia cho tổng dư nợ) của EVFinance cũng giảm còn 11,4% vào cuối tháng 6/2023, so với mức 22,2% vào cuối năm ngoái.

CƠN “BĨ CỰC” CHƯA CÓ HỒI KẾT

Từ năm 2020 đến nay, thị trường tài chính tiêu dùng bị ảnh hưởng nặng nề do đại dịch Covid trên toàn cầu. Sau đại dịch là vấn đề xung đột, căng thẳng địa chính trị giữa các nước trên thế giới làm cho chuỗi cung ứng, chuỗi phân phối đứt gãy.

Việt Nam là quốc gia có độ mở kinh tế rất lớn, phụ thuộc nhiều vào các hoạt động xuất nhập khẩu. Do đó, các doanh nghiệp trong nước và doanh nghiệp FDI sẽ chịu tác động tiêu cực khi kinh tế toàn cầu bất ổn, rơi vào suy thoái.

Đơn hàng giảm, người lao động mất việc buộc phải “thắt lưng buộc bụng”, nhu cầu tiêu dùng giảm đi, từ đó ảnh hưởng tiêu cực tới thị trường tài chính tiêu dùng. Người dân hạn chế nhu cầu vay mới để chi tiêu. Khách hàng đang có dư nợ đứng trước nguy cơ giảm lương, mất việc làm nên không có khả năng trả nợ. Nhiều yếu tố khác tác động đến thị trường tài chính tiêu dùng diễn ra cùng một lúc khiến thị trường tài chính tiêu dùng rơi vào cú shock lớn nhất từ trước đến giờ.

Đáng lo ngại nhất hiện nay, theo nhiều công ty tài chính, là làn sóng "bùng nợ" một cách có chủ đích từ phía khách hàng, trong khi chế tài với khách hàng này chưa có và việc khởi kiện càng khó thực hiện vì đa số các khoản nợ giá trị thấp. Vốn dĩ, việc thu hồi nợ của cho vay tiêu dùng bị hạn chế hơn rất nhiều so với ngân hàng, bởi vì khách vay không có tài sản đảm bảo. Hoạt động cho vay hoàn toàn là tín chấp dựa vào uy tín bản thân của khách hàng và ý chí trả nợ của khách hàng.

Tính đến nay, trên thị trường chỉ có 16 công ty tài chính được Ngân hàng Nhà nước cấp phép, với dư nợ tính đến cuối năm 2022 đạt trên 220.000 tỷ đồng, chiếm tỷ lệ 1,87% so tổng dư nợ toàn nền kinh tế và 8,5% dư nợ cho vay tiêu dùng toàn hệ thống.

Đáng chú ý, mặc dù đang tích cực giúp người dân tiếp cận được các nguồn vốn chính thức, qua đó góp phần ngăn chặn và đẩy lùi tín dụng đen, nhưng hoạt động, thương hiệu của các công ty tài chính tiêu dùng được Ngân hàng Nhà nước cấp phép lại đang bị hiểu nhầm, đánh đồng với các công ty tài chính mạo danh, không hoạt động theo Luật Các tổ chức tín dụng hay các quy định pháp luật ngân hàng khác.

Nguyên nhân các chuyên gia chỉ ra là do một số công ty tư vấn tài chính, công ty đầu tư tài chính, chuỗi dịch vụ cầm đồ, các công ty Fintech cho vay online, các ứng dụng (app) cho vay không phải do Ngân hàng Nhà nước cấp phép, không phải là tổ chức tín dụng... tự xưng danh là “công ty tài chính” và cũng thực hiện hoạt động cho vay, dễ gây hiểu nhầm như công ty tài chính do Ngân hàng Nhà nước cấp phép.

Khi cơ quan chức năng vào cuộc thanh tra, kiểm tra; cơ quan công an ra quân trấn áp thì cái được là chấn chỉnh lại thị trường. Song trong bối cảnh đó, không ít khách hàng cố tình hiểu sai rằng hoạt động cho vay tiêu dùng đang có vấn đề và họ không phải trả nợ.

Theo số liệu của VNBA, tính đến hết năm 2022, nợ xấu của các công ty tài chính tăng 23,09% so với cuối năm trước và có xu hướng tăng cao trong thời gian tới.

Trước những khó khăn nêu trên, các chuyên gia cho rằng các công ty tài chính cũng cần thực hiện tốt khuyến nghị của ngân hàng Nhà nước về việc đẩy mạnh ứng dụng công nghệ thông tin nhằm phát triển hệ thống chấm điểm tín dụng, đánh giá chính xác điểm tín dụng của khách hàng; tăng hiệu quả và tốc độ xử lý tín dụng, đổi mới quy trình cung cấp tín dụng theo hướng thuận tiện nhất cho khách hàng; thực thi các nguyên tắc của một tổ chức tài chính bền vững, đẩy mạnh cho vay có trách nhiệm…