Mới đây, theo phản ánh của khách hàng vay tiêu dùng tại Công ty TNHH Cashwagon, nhân viên công ty này có một loạt hành vi như: Liên tục gọi điện đe dọa, tính tiền khống, và bắt đóng tiền phạt vô lý...

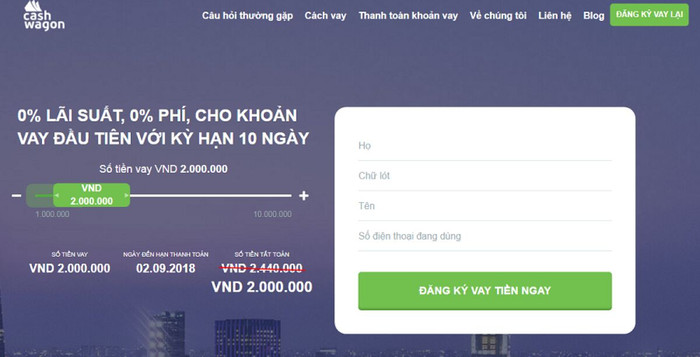

Cụ thể, theo phản ánh của khách hàng vay tiền tại Cashwagon: Người này thiếu vốn có “vay nóng” tại Cashwagon 2 triệu đồng, với số lãi sau 20 ngày là 600.000 đồng. Tuy nhiên khách hàng này đóng muộn 3 ngày nên bị phạt 250.000 đồng. Như vậy, tổng tiền thanh toán là 2.850.000 đồng và đã thanh toán đầy đủ hết trong ngày 14/7. Nhân viên hứa sẽ hỗ trợ.

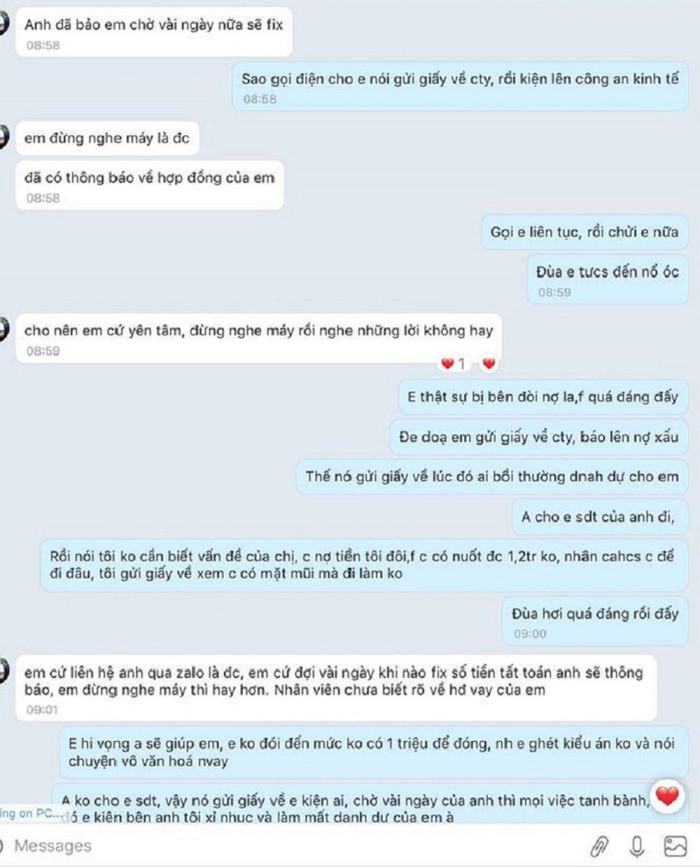

Tuy nhiên, sau đó Cashwagon lại báo nợ vào điện thoại khách hàng với khoản nợ 720.000 đồng. Đồng thời gọi điện liên tục bắt khách hàng đóng tiền. Cashwagon dọa, nếu không đóng tiền sẽ đưa tên khách hàng vào nhóm nợ xấu. Hôm sau, Cashwagon lại cảnh báo số nợ khách hàng là 920k và tiếp tục gọi điện làm phiền. Trong khi đó, khách hàng gọi lên tổng đài Cashwagon phản ánh thì nhân viên tư vấn đã hứa hẹn sẽ giải quyết.

Lưu ý là, khách hàng trả đủ tiền, nhân viên Cashwagon đã xác nhận việc này. Nhưng sau đó, khách hàng lại liên tục nhận được những cuộc gọi làm phiền từ nhân viên khác, với nội dung dọa gửi giấy về công ty, báo lên công an kinh tế... Điều này cho thấy Công ty Cashwagon đã không có sự đồng nhất trong làm việc giữa các bộ phận. Đây rõ ràng là lỗi hệ thống từ phía công ty Cashwagon và đã làm phiền không nhỏ đến khách hàng.

Mặt khác, khoản lãi Cashwagon thu 600.000 đồng trong 20 ngày cho khoản vay 2 triệu đồng là mức lãi quá cao, cộng với khoản phạt lên tới 250.000 đồng mà Cashwagon thu của khách hàng có dấu hiệu của việc "cho vay cắt cổ".

Vì theo Bộ luật Dân sự 2015 quy định về áp trần lãi suất cho vay tiêu dùng, lãi suất vay do các bên thỏa thuận, nhưng không được vượt quá 20%/năm (nếu thỏa thuận không rõ sẽ là 10%/năm).

Lỗi từ Cashwagon nhưng nhân viên đòi nợ liên tục làm phiền khách hàng (ảnh khách hàng cung cấp)

Tranh chấp phát sinh trong hoạt động vay tiêu dùng thường có nguyên nhân từ việc thời điểm ký hợp đồng, nhân viên thường hối thúc người tiêu dùng nhanh chóng ký mà không để người tiêu dùng đọc, nghiên cứu kỹ nội dung.

Được biết, Bộ Tài chính mới đưa ra nhiều đề xuất quản lý chặt chẽ hoạt động vay tiêu dùng, vay ngắn hạn. Cụ thể, Bộ Tài chính đã đề xuất quy định nhân viên đòi nợ thuê phải mặc đồng phục, đeo thẻ tại dự thảo Nghị định sửa đổi, bổ sung Nghị định số 104/2007/NĐ-CP của Chính phủ về kinh doanh dịch vụ đòi nợ.

Dự thảo còn bổ sung nội dung “Trách nhiệm, quyền hạn của doanh nghiệp kinh doanh dịch vụ đòi nợ” như sau: Cấp trang phục cho người lao động: doanh nghiệp kinh doanh dịch vụ đòi nợ tự thiết kế trang phục, trên trang phục phải có tên doanh nghiệp và công khai mẫu trang phục tại trụ sở chính và các chi nhánh.

Dự thảo Nghị định sửa đổi, bổ sung nêu rõ Bộ Công an chịu trách nhiệm trước Chính phủ thực hiện quản lý nhà nước về an ninh, trật tự đối với hoạt động kinh doanh dịch vụ đòi nợ.

| Theo báo cáo của các địa phương, thành phố Hồ Chí Minh, thành phố Hà Nội, thành phố Hải Phòng, tỉnh Nghệ An, thời gian qua vẫn xảy ra tình trạng doanh nghiệp kinh doanh dịch vụ đòi nợ tổ chức thành đoàn, tụ tập đông người với trang phục kiểu “xã hội đen, đầu gấu" để đi thu nợ, gây rối tại nơi ở, nơi sản xuất của cá nhân, tổ chức khách nợ... gây tâm lý hoang mang, cản trở kinh doanh, ảnh hưởng đến danh dự, quyền tự do của cá nhân, của tổ chức là khách nợ. |