Chứng khoán Vietcombank (VCBS) vừa có báo cáo cập nhật triển vọng cổ phiếu ngành thép gồm HPG (Công ty Cổ phần Tập đoàn Hòa Phát), HSG (Công ty Cổ phần Tập đoàn Hoa Sen) và NKG (Công ty Cổ phần Thép Nam Kim).

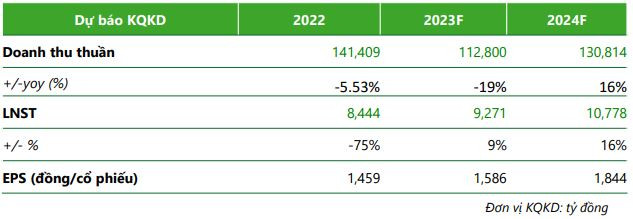

Theo đánh giá của VCBS, doanh thu thuần và lợi nhuận trong quý 4/2022 của HPG cho thấy con số rất tiêu cực. Nguyên nhân chủ yếu tới từ sản lượng tiêu thụ các sản phẩm thép sụt giảm mạnh 40% so với cùng kỳ, giá bán giảm 9% so với cùng kỳ và biên lợi nhuận sụt giảm do chi phí đầu vào tăng cao và lỗ tỷ giá trong nửa cuối năm.

Về triển vọng trong năm 2023, Vietcombank cho rằng thị trường xây dựng nội địa kém khởi sắc là khó khăn lớn nhất đối với HPG. Vì tăng trưởng diện tích xây dựng tại Việt Nam dự báo sẽ giảm tốc trong 2023 với mức tăng trưởng khoảng 2,4%, tương đương mức thấp năm 2020 khi xảy ra Covid-19. Theo đó, sản lượng ngành thép phục vụ dân dụng giảm khoảng 8% đến 9% cho năm 2023.

Bên cạnh đó, HPG cũng khó có thể mở lại các lò cao tại Dung Quất trong quý 1, thậm chí quý 2 bởi tồn kho tại Trung Quốc tiếp tục gia tăng đầu năm nay và thị trường tôn mạ Việt Nam được dự báo tiếp tục khó khăn.

Tuy nhiên, đây là cơ hội cho HPG gia tăng thị phần. HPG có lịch sử gia tăng thị phần trong giai đoạn thị trường khó khăn và bứt phá khi thị trường hồi phục. Nhờ ưu thế về chi phí và thường duy trì mức biến động sản lượng.

Mặt khác, với những doanh nghiệp chủ yếu nhập khẩu với hàng tồn kho dự trữ lớn như Hòa Phát sẽ phát sinh chi phí chênh lệch tỷ giá khi đồng USD biến động mạnh trong thời gian ngắn. Tuy nhiên áp lực từ tỷ giá đã và đang giảm bớt, năm 2023 mặc dù VND tiếp tục trượt giá so với USD, song biến động mạnh trong 1 đến 2 tháng như quý 4/2022 sẽ khó xảy ra.

Ngoài ra, HPG gần đây đã có những bước tái khởi động lại các dự án bất động sản nhà ở với việc trúng 2 dự án đô thị tại Hưng Yên và Phú Thọ với tổng mức đầu tư lên tới 10.000 tỷ đồng. Tuy nhiên, VCBS cho rằng năm 2025 mới là điểm rơi lợi nhuận đối với các dự án này.

Với những lý do trên, chứng khoán Vietcombank dự báo năm 2023 doanh thu thuần của HPG sẽ đạt 112.800 tỷ đồng, lợi nhuận sau thuế đạt 9.271 tỷ đồng tăng 9% so với cùng kỳ. P/E hiện tại là 13x, định giá cổ phiếu mục tiêu 1 năm của HPG là 19.000 đồng/ cổ phiếu, giảm 13%.

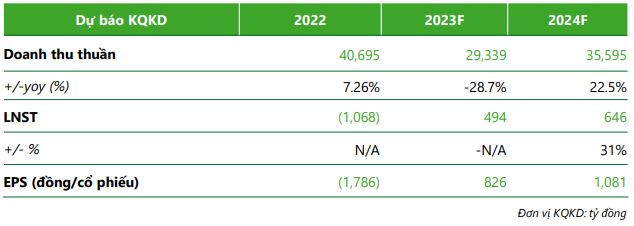

Đối với Tập đoàn Hoa Sen, VCBS cho rằng doanh thu thuần và lợi nhuận của HSG trong quý 4/2022 tụt dốc so với cùng kỳ với lợi nhuận âm quý thứ 2. Nguyên nhân chủ yếu tới từ sản lượng tiêu thụ các sản phẩm thép sụt giảm mạnh 47% so với cùng kỳ, giá bán giảm 12% so với cùng kỳ và biên lợi nhuận sụt giảm do nhập lượng lớn hàng tồn kho giá cao ở đỉnh.

Năm 2023, VCBS dự phóng doanh thu sẽ giảm gần 29% so với cùng kỳ xuống mức 29.339 tỷ đồng, kỳ vọng Hoa Sen có thể ghi nhận lợi nhuận sau thuế đạt 494 tỷ đồng. P/E hiện tại là -7,69x, định giá cổ phiếu mục tiêu 1 năm của HSG là 13.000 đồng/ cổ phiếu, giảm 15%.

Theo chứng khoán Vietcombank sản lượng tiêu thụ của HSG sẽ gặp nhiều khó khăn do các thị trường xuất khẩu chính như Mỹ và EU suy yếu trong môi trường lãi suất cao và thị trường bất động sản nội địa chưa cho thấy dấu hiệu hồi phục. Dự báo sự phục hồi sẽ vào thời điểm cuối năm 2023 khi mặt bằng lãi suất có dấu hiệu điều chỉnh và thị trường bất động sản nội địa ấm dần lên.

Điểm sáng duy nhất là HSG đã giảm được hàng tồn kho xuống mức rất thấp, giảm thiểu áp lực trích lập dự phòng khi giá thép được dự báo có thể giảm tiếp. Mảng nhựa tăng trưởng tích cực song không đáng kể. Giá hạt nhựa PVC duy trì ở mức thấp tạo điều kiện cho mảng nhựa tăng trưởng. Song mức đóng góp là chưa đáng kể so với mức sụt giảm của mảng tôn.

Trong khi đó, VCBS dự phóng lợi nhuận sau thuế của thép Nam Kim năm 2023 đạt 413 tỷ đồng trong khi doanh thu sụt giảm 15% xuống 19.577 tỷ đồng. P/E hiện tại là -56x, cổ phiếu mục tiêu 1 năm là 12.500 đồng/cổ phiếu, giảm 16%.

VCBS cho rằng, NKG tập trung xuất khẩu vào thị trường Mỹ và đặc biệt là Châu Âu, nơi có triển vọng kinh tế không mấy tích cực. Với tỷ trọng doanh thu cao vào châu Âu (lên tới 50%), dự báo doanh số xuất khẩu của NKG sẽ chịu nhiều áp lực trong năm 2023.

Tuy nhiên, với việc được SMC hỗ trợ phân phối đầu ra, sản lượng tiêu thụ nội địa của NKG có thể duy trì khá ổn định, tuy nhiên sẽ phải đánh đổi bằng biên lợi nhuận.

Tương tự HSG, NKG đã nỗ lực giảm mạnh hàng tồn kho nhằm tránh phải gia tăng trích lập trong năm nay khi giá thép tiếp tục giảm.

Trước đó, doanh thu thuần và lợi nhuận trong quý 4/2022 của HSG cho thấy con số cũng rất tiêu cực. Nguyên nhân là sản lượng tiêu thụ các sản phẩm thép sụt giảm mạnh 40% so với cùng kỳ làm giảm hiệu quả kinh doanh, giá bán giảm 9% so với cùng kỳ và biên lợi nhuận sụt giảm do chi phí đầu vào tăng cao và lỗ tỷ giá trong nửa cuối năm.