Kể từ giữa tháng 3/2023, Ngân hàng Nhà nước đã giảm lãi suất điều hành 4 lần liên tiếp chỉ trong 3 tháng. Mặt bằng lãi suất huy động thấp hơn khiến cho dòng tiền có xu hướng dịch chuyển từ tiết kiệm ngân hàng sang các kênh khác bao gồm thị trường chứng khoán. Điều này cũng cải thiện nhu cầu cho dịch vụ môi giới, thúc đẩy nhà đầu tư mạnh dạn hơn trong việc sử dụng margin, từ đó tăng doanh thu cho các công ty chứng khoán.

Bên cạnh đó, mức lãi suất thấp hơn hiện tại sẽ giảm bớt gánh nặng chi phí vốn, giúp các công ty chứng khoán có thêm dư địa để giảm lãi suất cho vay margin.

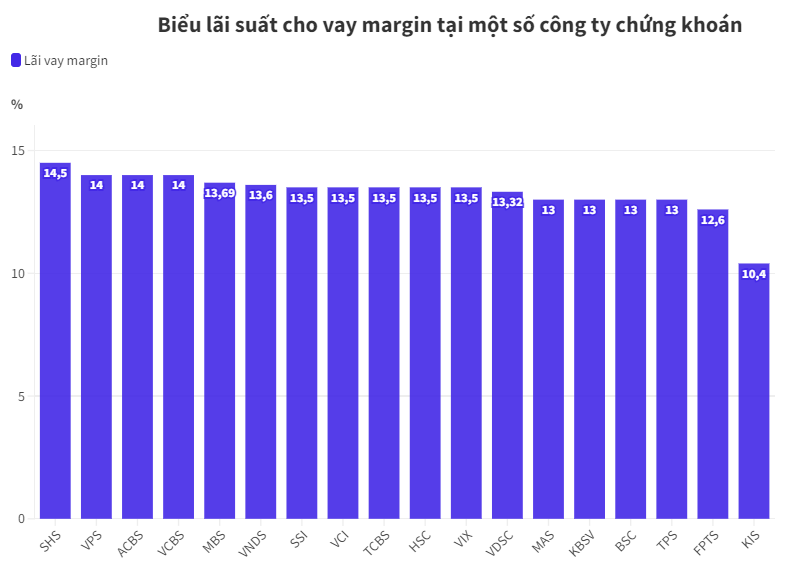

LÃI SUẤT MARGIN CỦA CÁC CÔNG TY CHỨNG KHOÁN VẪN NEO Ở MỨC CAO

Trước đó, trong năm 2022, sau nhiều lần điều chỉnh tăng lãi suất của Ngân hàng Nhà nước hàng loạt các công ty chứng khoán đã điều chỉnh tăng lãi suất cho vay margin neo trung bình ở mức 13,5-14%/năm.

Tuy nhiên, sau khi Ngân hàng Nhà nước điều chỉnh giảm lãi suất, mặt bằng lãi suất hạ nhiệt nhưng nhiều công ty chứng khoán vẫn duy trì mặt bằng lãi suất cho vay margin ở mức cao của năm 2022.

Theo ghi nhận tại 20 công ty chứng khoán có quy mô lớn cho thấy, lãi suất cho vay margin của các công ty chứng khoán hầu hết nằm trong khoảng 13% - 14,5%/năm.

Trong đó, công ty chứng khoán có lãi suất cho vay margin cao nhất là Công ty Cổ phần Chứng khoán Sài Gòn-Hà Nội (SHS) ở mức 14,5% năm. Mức lãi suất này được công ty thay đổi từ 14/10/2022, tăng thêm 1% từ mức 13,5%/năm khi Ngân hàng Nhà nước liên tục điều chỉnh mức tăng lãi suất. Tuy nhiên, đến thời điểm hiện tại khi lãi suất ngân hàng đã hạ nhiệt công ty chứng khoán này vẫn giữ nguyên mức lãi suất trên.

Tương tự, Chứng khoán VNDirect (VNDS) cũng giữ nguyên mức lãi suất cho vay ký quỹ là 13,6%/năm (biểu 360 ngày) từ ngày 7/11/2022 đến thời điểm hiện tại.

Đa số các công ty chứng khoán đều có mức lãi suất cho vay là 13,5%/năm, có thể kể đến như Chứng khoán SSI (SSI), Chứng khoán VIEPCAP (mã chứng khoán: VCI), Chứng khoán TP.HCM (HSC), Chứng khoán Kỹ Thương (TCBS), Chứng khoán VIX (mã chứng khoán: VIX).

Cùng mức lãi suất cho vay 13%/năm là các công ty chứng khoán như Chứng khoán Mirae Asset (MAS), Chứng khoán Tiền Phong (TPS, mã chứng khoán: ORS), Chứng khoán KB Việt Nam (KBSV), Chứng khoán Ngân hàng Đầu tư và Phát triển Việt Nam (BSC).

Các công ty chứng khoán còn lại như Chứng khoán VietCap (VCI) cũng điều chỉnh mức lãi suất cho vay lên 14%/năm từ ngày 20/2/2023. Mức lãi suất áp dụng đối với các hợp đồng cho vay hoạt động giao dịch chứng khoán bao gồm giao dịch ký quỹ và ứng trước tiền bán chứng khoán. Chứng khoán FPT (FTS) là 12,6%/năm, quy định phí vay ký quỹ theo món tối thiểu 30.000 đồng/món, chi phí này được tính từ ngày T+2.

Lãi suất cho vay của Chứng khoán Á Châu (ACB) là 14%/năm, Chứng khoán Rồng Việt (VDSC) là 13,32%/năm, Chứng khoán MB (MBS) là 13,69%/năm. Lãi suất cho vay margin thấp nhất là Công ty Cổ phần Chứng khoán KIS Việt Nam (KIS) ở mức 10,4%/năm.

NGUỒN THU TỪ CHO VAY MARGIN KHÔNG NHƯ KỲ VỌNG

Cho vay margin là mảng nghiệp vụ quan trọng của các công ty chứng khoán khi lãi từ hoạt động này là nguồn thu lớn nhất đối với nhiều công ty chứng khoán trong các năm trước. Doanh thu đến từ mảng cho vay margin luôn duy trì tỷ trọng khoảng 30%. Thế nhưng, ở thời điểm hiện tại, nguồn thu này lại phụ thuộc vào nhiều yếu tố không dễ đoán định như diễn biến thị trường, tâm lý nhà đầu tư và đặc biệt là lãi suất trong xu hướng đi xuống.

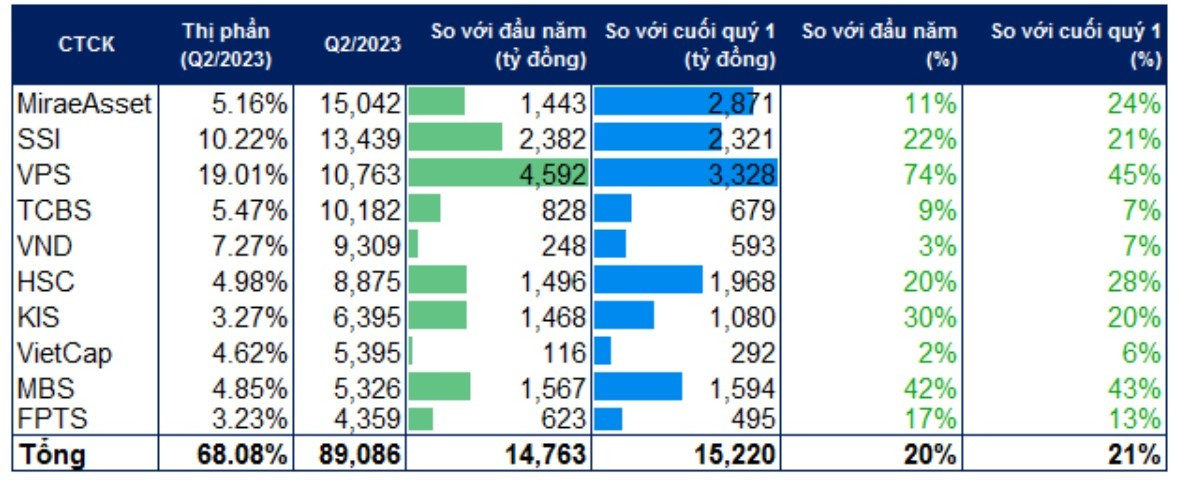

Theo thống kê, dư nợ cho vay tại các công ty chứng khoán vào thời điểm cuối quý 2/2023 ước tính lên đến 150.000 tỷ đồng, tăng 27.000 tỷ đồng (tương đương 1,1 tỷ USD) so với cuối quý I. Trong đó, dư nợ margin cũng tăng khoảng 24.000 tỷ đồng so với cuối quý 1/2023, ước đạt 142.000 tỷ đồng.

Tất cả các công ty chứng khoán trong top 10 đều có sự gia tăng về dư nợ margin. Đáng chú ý, trong quý 2/2023 vừa qua, thị trường đã ghi nhận thêm 2 công ty chứng khoán có dư nợ margin trên 10.000 tỷ đồng là VPS và TCBS, bên cạnh Mirae Asset và SSI.

Mặc dù dư nợ cho vay có xu hướng đi lên, doanh thu từ mảng margin lại chưa cho thấy dấu hiệu khởi sắc.

Theo số liệu tổng hợp từ báo cáo tài chính quý 2/2023, hoạt động cho vay ước tính mang lại cho các công ty chứng khoán tổng cộng khoảng 4.000 tỷ đồng doanh thu. Con số này đã tăng khoảng 500 tỷ đồng so với cuối quý trước và tương đương quý cuối năm ngoái.

Giới phân tích cho rằng, việc nguồn thu lãi từ hoạt động cho vay của các công ty chứng khoán gần như không được cải thiện có thể xuất phát từ nhiều nguyên nhân. Đầu tiên, dư nợ margin duy trì ở mức thấp trong phần lớn thời gian của quý 2 vừa qua và chỉ bắt đầu tăng mạnh vào cuối quý. Có thể là trong tháng 6 khi xu hướng đi lên rõ ràng hơn cùng với thanh khoản tăng đáng kể. Do đó, thời gian tính lãi trên dư nợ margin khá ngắn dẫn đến nguồn thu từ lãi không lớn.

Yếu tố thứ 2 là mặt bằng lãi suất trong quý 2 đã thấp hơn đáng kể so với quý cuối năm ngoái, sau liên tiếp những đợt giảm lãi suất điều hành của Ngân hàng Nhà nước. Lãi suất cho vay tuy giảm chậm nhưng cũng đã hạ nhiệt so với giai đoạn trước. Điều này góp phần tiết giảm chi phí vốn giúp các công ty chứng khoán có thêm dư địa để giảm lãi suất cho vay margin.

Tuy nhiên, nếu xét trên từng công ty chứng khoán thì lợi thế này không quá rõ ràng, bởi trước đó nhiều công ty chứng khoán vay vốn từ các ngân hàng với lãi suất cao. Chẳng hạn, TCBS là cái tên bứt phá ngoạn mục nhất trong quý 2 với lãi từ cho vay và phải thu tăng vọt lên gần 400 tỷ đồng, tương đương với mức cao nhất kể từ khi hoạt động ghi nhận trong nửa đầu năm ngoái.

Nhưng ở chiều ngược lại, Mirae Asset dù dẫn đầu về dư nợ cho vay vào cuối quý 2 nhưng lãi thu được lại giảm nhẹ so với quý 1 và thấp hơn nhiều so với đỉnh đạt được đầu năm 2022.