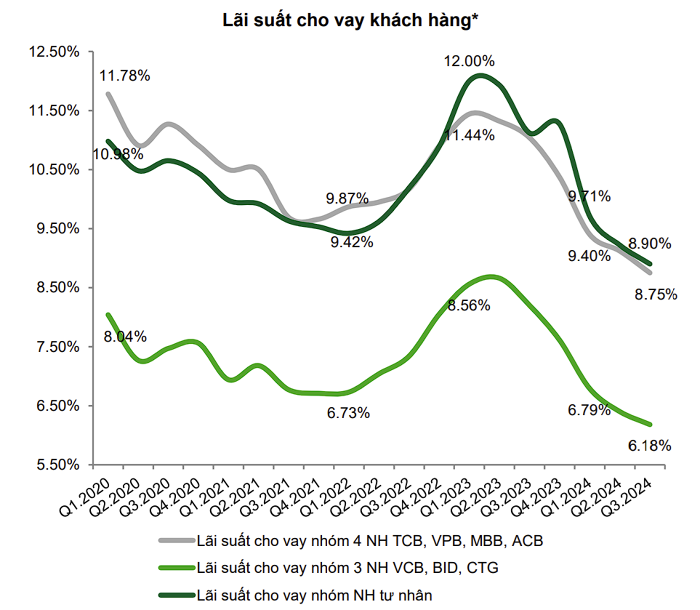

Trong báo cáo triển vọng ngân hàng năm 2025 mới công bố, Công ty Cổ phần Chứng khoán Vietcombank (VCBS) chỉ ra rằng lãi suất cho vay đã giảm về mức thấp kỷ lục trong quý 3/2024.

Cụ thể, theo dữ liệu tổng hợp từ báo cáo tài chính của 27 ngân hàng niêm yết, lãi suất cho vay trung bình đã giảm khoảng 2,7 điểm % từ mức đỉnh của quý 1/2023. Theo VCBS, đây là mức lãi suất cho vay thấp nhất trong nhiều năm qua.

Trong năm 2024, Ngân hàng Nhà nước đã giữ nguyên lãi suất điều hành, trong khi lãi suất cho vay bình quân giảm tiếp 0,96 điểm phần trăm so với cuối năm 2023 (sau khi đã giảm khoảng 2,5 điểm phần trăm trong năm 2023).

Các chuyên gia phân tích dự báo việc lãi suất huy động đã điều chỉnh tăng trở lại từ quý 2/2024 sẽ có độ trễ 3 – 6 tháng để phản ánh vào lãi suất cho vay. Do đó, mặt bằng lãi suất cho vay trên thị trường kỳ vọng sẽ đi ngang trong quý 4/2024 và tăng thêm 0,5 – 0,7 điểm phần trăm vào năm 2025 trong bối cảnh kinh tế hồi phục và nhu cầu tín dụng mạnh mẽ hơn.

Đi cụ thể vào từng nhóm ngân hàng, VCBS cho biết các ngân hàng thương mại tư nhân ghi nhận lãi suất cho vay giảm mạnh hơn nhóm quốc doanh (giảm 2,4 điểm phần trăm so với cuối năm 2023). Đặc biệt, các ngân hàng quy mô nhỏ chịu áp lực lớn hơn do phải hạ lãi suất đầu ra để thu hút khách hàng, đồng thời các khoản thoái lãi cũng có xu hướng gia tăng.

Các chuyên viên phân tích cho rằng lãi suất cho vay của nhóm ngân hàng quy mô nhỏ sẽ giảm chậm lại trong quý 4/2024 và có thể cải thiện trong năm 2025 khi khách hàng quay lại trả nợ. Trong khi đó, lãi suất cho vay của nhóm ngân hàng quốc doanh và ngân hàng tư nhân lớn có thể cải thiện sớm hơn nhờ chất lượng tài sản tốt.

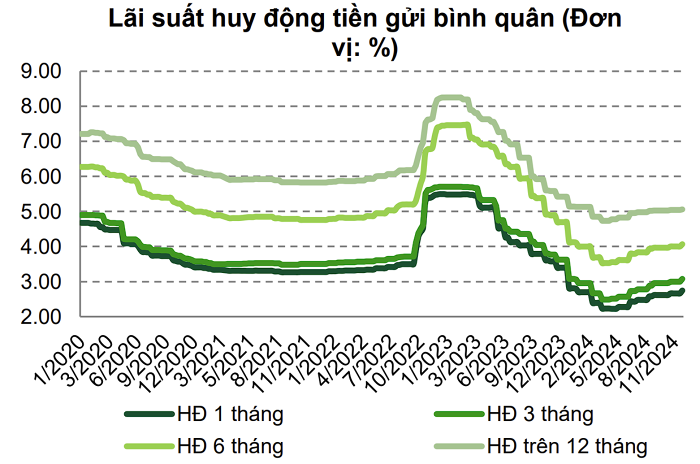

Ở chiều huy động, tín dụng tăng tốc vào những tháng cuối năm, cùng áp lực tỷ giá và việc Kho bạc Nhà nước rút tiền gửi ở nhóm Big4 đã tạo áp lực lên thanh khoản hệ thống.

Do đó, lãi suất huy động tại các ngân hàng đã tạo đáy trong quý 2/2024 và bắt đầu tăng lên khoảng 0,5 điểm phần trăm, VCBS cho biết. Các chuyên viên phân tích dự báo lãi suất đi ngang trong năm 2025 với kỳ vọng áp lực tỷ giá hạ nhiệt hỗ trợ thanh khoản hệ thống và Ngân hàng Nhà nước tiếp tục chính sách tiền tệ nới lỏng.

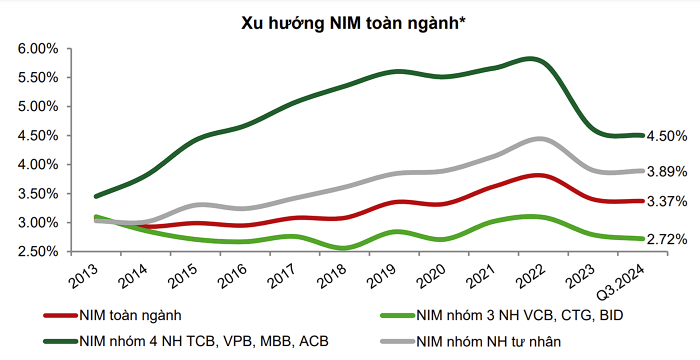

Trước những diễn biến của lãi suất huy động và cho vay, trong quý 3/2024, biên lãi thuần (NIM) toàn ngành đã giảm 0,03 điểm phần trăm so với cuối năm 2023, xuống 3,37%.

Các ngân hàng nỗ lực duy trì mức NIM gần như đi ngang trong ba quý gần đây. Chênh lệch lãi suất huy động – cho vay đã thu hẹp và tạo đáy mới (dưới mức đáy tại quý 3/2023) khi lãi suất cho vay giảm nhanh và lãi suất huy động bắt đầu điều chỉnh tăng.

Tuy nhiên, VCBS cho rằng NIM dự kiến sẽ phục hồi từ mức đáy tại quý 3 nhờ thanh khoản dồi dào trở lại, nhu cầu tín dụng mạnh mẽ hơn và sức khỏe tài chính của khách hàng cải thiện giúp hoàn nhập/giảm các khoản thoái lãi. Mức độ cải thiện NIM có sự phân hóa giữa các ngân hàng.

Cụ thể, nhóm ngân hàng tư nhân năng động với tập khách hàng đa dạng, chất lượng tốt có NIM tăng nhanh nhờ gia tăng tỷ lệ tiền gửi không kỳ hạn (CASA) và nâng cao tỷ trọng tín dụng bán lẻ, vốn có tỷ lệ sinh lời cao hơn tín dụng doanh nghiệp.

Tương tự, nhóm 4 ngân hàng quốc doanh sẽ ghi nhận NIM tăng nhẹ khi các gói tín dụng ưu đãi quy mô lớn đã được giải ngân hết trong năm 2024. Ở chiều ngược lại, nhóm ngân hàng quy mô nhỏ có năng lực cạnh tranh thấp với tập khách hàng rủi ro cao và khả năng chi trả phục hồi chậm sẽ gặp khó khăn hơn trong việc mở rộng NIM, nhóm phân tích VCBS dự báo.