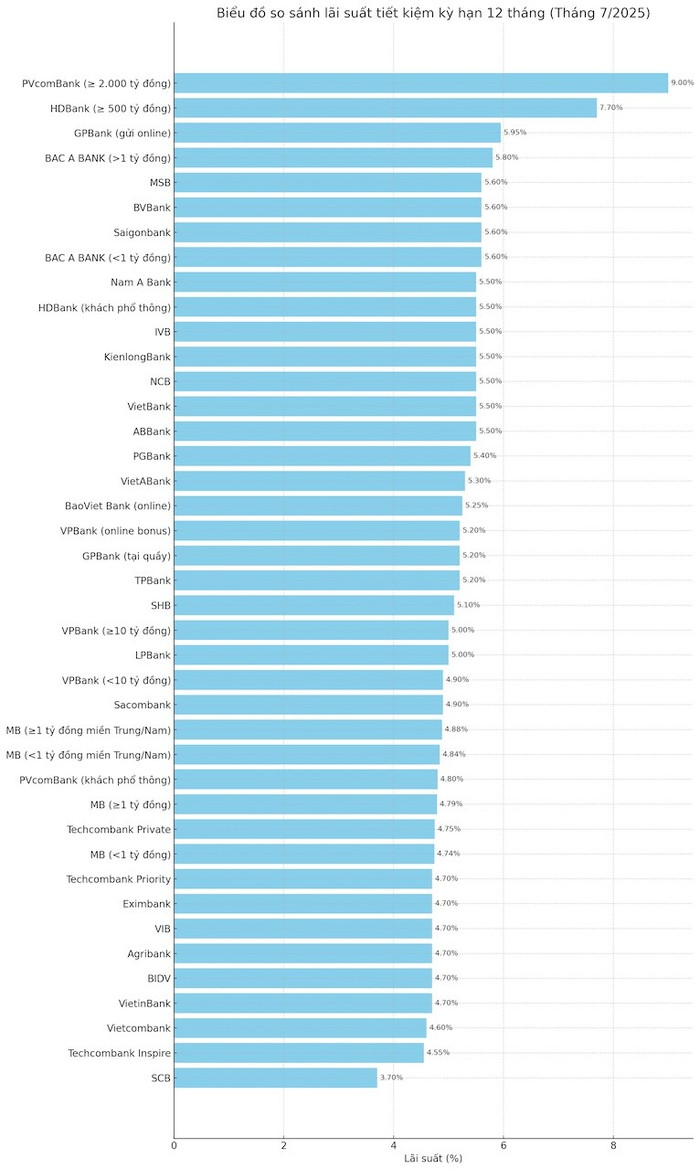

Lãi suất huy động kỳ hạn 12 tháng trong tháng 7/2025 dao động từ 3,7% đến 9%/năm, tùy theo ngân hàng và hạn mức gửi. Một số nhà băng đưa ra chính sách lãi suất linh hoạt, chia theo quy mô tiền gửi hoặc kênh giao dịch, tạo nên sự chênh lệch đáng chú ý trên thị trường.

Ở nhóm dẫn đầu, PVcomBank gây chú ý mạnh khi tiếp tục duy trì mức lãi suất 9%/năm, con số tưởng chừng không còn xuất hiện ở thời điểm hiện tại. Tuy nhiên, để chạm được mức này, khách hàng buộc phải có khoản tiền gửi từ... 2.000 tỷ đồng trở lên. Với nhóm khách hàng phổ thông, lãi suất tại đây dừng lại ở mức 4,8%/năm, vẫn thuộc nhóm cao nếu so với mặt bằng chung.

Cùng áp dụng chiến lược phân tầng khách hàng là HDBank. Tại nhà băng này, khoản tiết kiệm từ 500 tỷ đồng trở lên sẽ được áp mức 7,7%/năm. Nếu không đạt ngưỡng này, khách hàng chỉ nhận 5,5%/năm, mức lãi suất phổ biến tại nhiều ngân hàng tư nhân tầm trung hiện nay.

Ở một thái cực khác, SCB trở thành ngân hàng có lãi suất kỳ hạn 12 tháng thấp nhất thị trường, chỉ 3,7%/năm. Trong khi đó, nhóm "tứ trụ" ngân hàng quốc doanh (BIDV, Agribank, VietinBank) vẫn giữ lãi suất ở mức ổn định 4,7%/năm, riêng Vietcombank giữ khoảng cách nhẹ khi chỉ trả 4,6%/năm.

Cùng chung xu hướng duy trì ổn định là Techcombank, nơi lãi suất kỳ hạn 12 tháng dao động từ 4,55% đến 4,75%/năm tùy phân khúc khách hàng. Cụ thể, khách hàng Inspire nhận 4,55%, Priority hưởng 4,7%, còn Private nhận mức cao nhất là 4,75%.

Một số ngân hàng khác lựa chọn cách phân tầng linh hoạt hơn. Tại VPBank, với khoản gửi dưới 10 tỷ đồng, lãi suất được chốt ở mức 4,9%/năm. Con số này tăng nhẹ lên 5%/năm nếu gửi từ 10 tỷ đến dưới 50 tỷ hoặc trên 50 tỷ đồng. Nếu giao dịch qua kênh online, khách hàng sẽ nhận thêm 0,2%, sự chênh lệch nhỏ nhưng đáng kể trong bối cảnh mặt bằng lãi suất thấp như hiện nay.

MB cũng đưa ra chính sách lãi suất đa tầng với khách hàng cá nhân. Nếu gửi dưới 1 tỷ đồng, khách hàng nhận lãi suất 4,74%/năm (trả hàng tháng) hoặc 4,84%/năm (tại miền Trung và miền Nam). Với khoản gửi trên 1 tỷ đồng, con số này nhỉnh hơn một chút, lần lượt là 4,79% và 4,88%.

Một số ngân hàng vẫn duy trì chính sách ổn định, nhưng có động thái điều chỉnh nhẹ. GPBank chẳng hạn, đã tăng lãi suất tiết kiệm điện tử thêm 0,75%, lên mức 5,95%/năm, hiện là một trong những mức cao nhất thị trường ở phân khúc số hóa. Còn với hình thức gửi tại quầy, GPBank chỉ áp dụng mức 5,2%/năm, vẫn cao hơn tháng trước 0,1%.

Ở phân khúc từ 5,5% - 5,8%/năm, nhiều cái tên quen thuộc hiện diện như ABBank (5,5%), NCB (5,5%), Nam A Bank (5,5%), KienlongBank (5,5%), VietBank (5,5%), IVB (5,5%, giảm 0,3%), Saigonbank (5,6%), MSB (5,6%) và BVBank (5,6%). Riêng BAC A BANK tiếp tục chia mức lãi suất theo quy mô tiền gửi: trên 1 tỷ đồng hưởng 5,8%, dưới 1 tỷ đồng là 5,6%.

Một số ngân hàng điều chỉnh nhẹ lãi suất theo hướng giảm. VietABank hiện đang áp dụng mức 5,3%/năm (giảm 0,4%), PGBank áp dụng 5,4%, BaoViet Bank duy trì 5,25%/năm cho gửi trực tuyến. LPBank và TPBank cũng lần lượt niêm yết ở mức 5% và 5,2%/năm. SHB dừng ở 5,1%, Sacombank thấp hơn chút ở mức 4,9%. Eximbank và VIB cùng đang áp dụng mức 4,7%/năm – gần bằng với nhóm ngân hàng quốc doanh.

Ở tầm nhìn vĩ mô, việc duy trì mặt bằng lãi suất thấp cho thấy định hướng nhất quán từ Ngân hàng Nhà nước nhằm hỗ trợ tăng trưởng tín dụng. Theo BSC Research và KBSV Research, lãi suất huy động bình quân hiện đã giảm từ 6-7% so với đỉnh năm 2023.

Tuy nhiên, sự cạnh tranh về huy động vẫn đang âm thầm diễn ra dưới lớp vỏ ổn định ấy. ABS Research cảnh báo, trong khi áp lực lạm phát chưa đáng kể, thì nhu cầu tín dụng đang hồi phục dần, khiến các ngân hàng có thể phải tính đến điều chỉnh lãi suất trong các quý tới, dù nhẹ, nhưng mang tính định hướng rõ rệt.

Dự báo từ KBSV Research cho thấy khả năng mặt bằng lãi suất sẽ bước vào chu kỳ tăng từ quý 4/2025, với biên độ có thể lên tới 1-2%. Trong khi đó, Mirae Asset đưa ra nhận định thận trọng hơn: các ngân hàng sẽ phải dần thu hẹp khoảng cách giữa tín dụng và huy động, kể cả bằng những công cụ đắt đỏ như phát hành chứng chỉ tiền gửi, dù không phổ biến.